Como em todas as grandes oscilações de mercado, a última venda dramática – desta vez em ações consideradas parte da "negociação de IA" – necessitava de uma narrativa convincente. Artigos na mídia financeira provavelmente não ganham muito destaque se o principal argumento for "algo subiu ou desceu muito, mas sem motivo aparente", embora essa seja muitas vezes uma explicação precisa (devido ao domínio crescente do mercado por uma combinação de dinheiro de curto prazo, dirigido por computadores e passivo).

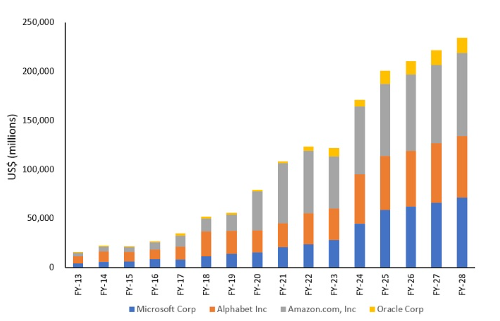

Convenientemente para os criadores de conteúdo, tem havido um coro emergente de preocupação com as vastas quantidades de capital sendo despendidas pelos hyperscalers (Amazon (NASDAQ:AMZN), Microsoft (NASDAQ:MSFT), Google, além de Oracle (NYSE:ORCL), Meta e um ou dois outros, dependendo de como você define) na construção de infraestrutura de data centers para alimentar suas ambições de IA. A ansiedade com o capex se prendeu muito bem a este episódio específico do mercado. Agora é bem sabido que os orçamentos são grandes, ultrapassando US$200 bilhões combinados por ano e crescendo. Aproximadamente metade do capital é investido em ativos de longa duração, como terrenos e edifícios, enquanto a outra metade vai para hardware de vida mais curta, como GPUs, onde a NVIDIA, como designer dominante de chips de IA, provavelmente seria um beneficiário desproporcional.

O argumento é que essas empresas estão lutando para demonstrar receitas correspondentes relacionadas à IA e, como tal, podem ser forçadas a uma pausa que poderia derrubar todo o castelo de cartas na cadeia de suprimentos de IA. Este argumento conseguiu ganhar maior destaque nas últimas semanas, apesar da temporada de resultados do segundo trimestre trazer tanto uma perspectiva de capex mais alta quanto uma defesa robusta dos hyperscalers quanto à razão estratégica para seus grandes gastos. Sundar Pichai (CEO da Alphabet (NASDAQ:GOOGL), empresa-mãe do Google) resumiu o tom de forma sucinta:

“Acho que a única forma de pensar nisso é que quando passamos por uma curva como esta, o risco de subinvestimento é dramaticamente maior do que o risco de superinvestimento para nós aqui.”

Exemplo 1: Despesas de capital pelos hyperscalers (2024 em diante com base em previsões de consenso)

Nota: isso exclui os investimentos substanciais realizados pela Meta

Fonte: Janus Henderson, Bloomberg, consenso de previsões da Visible Alpha, em 10 de agosto de 2024. Mostrando o total de despesas de capital para cada ano civil. Não há garantia de que as tendências passadas continuarão ou que as previsões se concretizarão.

Neste artigo, examinamos alguns dos argumentos apresentados como parte desse ceticismo em relação ao “retorno sobre investimento (ROI) da IA”, oferecendo também alguns contrapontos. Como é comum com qualquer modelo ou teoria (terminologia lisonjeira para as divagações não fundamentadas dos profissionais financeiros, incluindo o autor...), alguns ajustes aqui e ali podem levar a conclusões muito diferentes.

Big Tech continuará gastando por enquanto – a cadeia de suprimentos está posicionada para se beneficiar

Pensamos que os pessimistas em relação ao ROI da IA subestimaram tanto o compromisso dos hyperscalers de impulsionar essa nova onda tecnológica quanto sua disposição de aceitar uma evolução no perfil financeiro de seus negócios. Isso se manifesta como uma intensidade crescente de ativos (e potencialmente dilui os retornos, mas só o tempo dirá) que é evidente nas razões financeiras. Talvez estejamos testemunhando a metamorfose dessas empresas em algo mais próximo das empresas de telecomunicações, que há décadas têm sido dominadas por grandes ciclos consecutivos de capital, ditados por desenvolvimentos tecnológicos. Nesse sentido, só porque o aumento de receita do capex não é imediatamente evidente, não significa que os investimentos pararão. A cadeia de suprimentos de IA – à qual estamos expostos via equipamentos de semicondutores, outros hardwares de data center e até materiais de construção – permanecerá, em nossa opinião, bem apoiada pela demanda dos hyperscalers por vários anos.

Essa estratégia corporativa é racional ou imprudente?

Poderia-se fazer a previsão pessimista de que, longe de demonstrar crescimento de receita suficiente para um retorno respeitável sobre o investimento, esse enorme desdobramento de capital poderia revelar-se do tipo 'manter-se no negócio'. Mesmo se tal cenário negativo de receita de IA prevalecer, acreditamos que é errado supor que as torneiras de gastos serão fechadas, pelas seguintes razões:

- A autopreservação supera a ortodoxia econômica superficial inerente à narrativa de ROI, quando a alternativa é um risco não negligenciável de um negócio encolhendo, ou até inexistente, dentro de um prazo não muito distante. Em outras palavras, 'fazer ou morrer'. Imagine ser o único Provedor de Serviços de Nuvem sem capacidades de IA, ou capacidade suficiente, em um mundo no qual a IA proliferou com sucesso.

- Eles mais do que podem arcar com isso. Coletivamente, as empresas relevantes envolvidas nesse paradigma da IA continuam gerando forte fluxo de caixa livre e em uma posição crescente de balanço patrimonial líquido de centenas de bilhões (dólares americanos), apesar dos grandes investimentos em data centers. Grandes construções de infraestrutura geralmente requerem apoio governamental. Felizmente para a cadeia de suprimentos de IA, os hyperscalers são mais ricos e mais dignos de crédito do que a maioria dos governos. Isso é muito diferente de outra transição tecnológica contemporânea. A difusão de veículos elétricos na sociedade depende, em última análise, de famílias volúveis para fazer um julgamento sobre seu valor, geralmente com alguns incentivos governamentais, enquanto também suportam o valor residual decrescente de seus veículos à medida que novos e melhores modelos entram no mercado.

- Não está claro quem realmente teria a força para forçar esses gigantes a parar. É notável que as vozes mais proeminentes da recente inquietação com o ROI não emanam do topo dos registros de acionistas dos hyperscalers. Parece ser mais um grupo de fundos de hedge conhecedores da mídia (a maioria dos quais provavelmente não se importa muito além de um horizonte de curto prazo) e praticantes do Vale do Silício/capital de risco, que se poderia argumentar têm uma mentalidade profundamente enraizada de 'ativos leves' (pense em software), cortesia das últimas duas décadas. Isso os deixa, indiscutivelmente, lutando para compreender a evolução do perfil financeiro dos hyperscalers para algo mais pesado em ativos, de longa duração e potencialmente pesado.

As (erradas) lições da história

Foram traçados paralelos entre o ciclo de capex da IA e os booms de investimento que se transformaram em colapsos nos lançamentos de ferrovias e telégrafos do século XIX. Essas foram grandes ondas de desdobramento de capital com base em uma oportunidade de receita e lucro que acabaram sendo exageradas.

Ainda pior para a IA em comparação, os investidores do século XIX pelo menos conheciam a função tangível – e o caminho para as receitas – dessas construções históricas; mercadorias e pessoas pagariam para viajar nas ferrovias; governos, organizações de notícias, ferrovias e outras empresas pagariam pela transferência mais rápida de informações derivada do telégrafo.

Mas qual é o valor da IA? Se lutamos até para defini-lo, como podemos justificar o investimento? A resposta, por enquanto, é a medida mais conceitual e amorfa de "produtividade", para empresas, para governos e – talvez – para consumidores via dispositivos inteligentes. O argumento é que as aplicações "matadoras" ainda não apareceram. Talvez seja inquietante, mas acreditamos que o prêmio de 'produtividade' da IA é tão grande – e o custo de não garantir isso uma possível desvantagem competitiva – que é suficiente para sustentar sua busca, por enquanto.

A maioria das empresas, pelo menos as grandes nas quais nos concentramos, está acelerando seus investimentos em inteligência artificial via sistemas de planejamento de recursos empresariais (ERP) que podem potencialmente aumentar a eficiência da empresa e dos sistemas, chatbots, processos aprimorados de pesquisa e desenvolvimento, Microsoft Co-pilot e assim por diante. Novas aplicações devem surgir ao longo do tempo. Na verdade, este artigo foi pesquisado usando a funcionalidade de "chat" da IA dentro do Quartr (que é como o Spotify (NYSE:SPOT) para investidores em ações, com chamadas de resultados ao vivo e transcrições fornecendo os materiais brutos para ferramentas inteligentes de busca e análise de IA).

Há outra distinção importante que limita as analogias com as ferrovias e os telégrafos: balanços patrimoniais. As ferrovias substituíram os canais, em grande parte via empresas recém-formadas. O telégrafo substituiu cartas, acenos de bandeira, mensageiros e cavalos, novamente em grande parte via novas empresas. Os fundamentos microeconômicos desses ciclos de investimento – a posição de financiamento das empresas investidoras – eram, portanto, mais suscetíveis a booms e quedas. IA é melhor vista como uma tecnologia iterativa buscada por incumbentes já poderosos. Os lucros e fluxos de caixa existentes estão sendo parcialmente reinvestidos na próxima geração de funcionalidades. O investimento de capital é, portanto, provavelmente mais suave e menos sensível macroeconomicamente. Despesas de capital consistentemente altas, acompanhadas por imperativos de tecnologia de próxima geração, são mais semelhantes ao setor de telecomunicações dos últimos 30 anos ou mais, do que aqueles contos de cautela e especulação do século XIX que foram, efetivamente, exacerbados por modelos de negócios especulativos.

Evidências estão se acumulando para potencial telco-ficação das Big Techs nas demonstrações financeiras

A Microsoft oferece uma das janelas mais claras (trocadilho intencional) para a crescente intensidade de ativos e capex dos hyperscalers: o quão dependentes suas receitas são da infraestrutura física. Como a mistura de negócios mais pesada em nuvem, as demonstrações financeiras da Microsoft não são complicadas pelo mecanismo de busca e pelos negócios do YouTube do Google, por exemplo, nem pela operação gigante de comércio eletrônico da Amazon.

Entre 2014 e 2024, a Microsoft:

- Aumentou o valor contábil do balanço de propriedades, planta e equipamento (PPE) em mais de 10 vezes, de cerca de US$13 bilhões para US$135 bilhões.

- Aumentou as despesas de capital anuais em mais de 800%, de cerca de US$5,5 bilhões para cerca de US$44,5 bilhões para o ano fiscal encerrado em junho. Grandes quantias de gastos agora indo para edifícios e equipamentos todos os anos.

- Aumentou as vendas do grupo em quase 300%, de cerca de US$87 bilhões para cerca de US$245 bilhões.

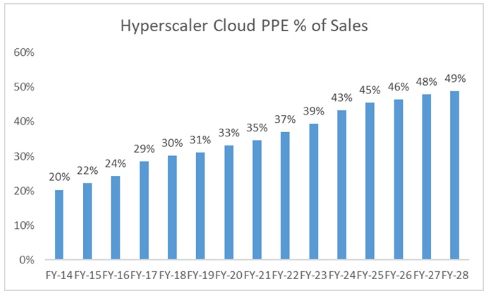

Essa divergência entre o investimento anual da Microsoft em ativos fixos e seu crescimento de vendas significa que o capex como porcentagem das vendas aumentou de cerca de 6% para 18% e pode aumentar dependendo do crescimento futuro das receitas que ela alcançar. O PPE (ou o total de ativos físicos) como porcentagem das vendas anuais passou de 15% para 55% e provavelmente aumentará no médio prazo, ao norte de 60%, com base na agregação de previsões de analistas de venda da Visible Alpha.

Ainda mais surpreendente é o crescimento esperado no PPE combinado para Microsoft, Amazon, Alphabet e Oracle entre o ano fiscal completo de 2024 (FY24) e o FY28: um aumento de 75% de cerca de US$550 bilhões para cerca de US$960 bilhões. Isso é muito dinheiro que descerá na cadeia de suprimentos nos próximos anos, se elas continuarem no curso. Como porcentagem das vendas combinadas totais dessas empresas, espera-se que o PPE cresça de pouco mais de 40% para perto de 50%, embora, como mencionado, os interesses diversificados de negócios da Alphabet e da Amazon mascaram o verdadeiro crescimento da intensidade de ativos em seus negócios de nuvem.

Exemplo 2: Porcentagem de vendas de PPE de nuvem dos hyperscalers

Fonte: Janus Henderson, Bloomberg, consenso de previsões da Visible Alpha, em 10 de agosto de 2024.

É aqui que a comparação com telecomunicações é útil. Se olharmos para perto de casa, o setor de telecomunicações europeu tem implantado consistentemente capex como uma porcentagem das vendas na casa dos dois dígitos (e muitas vezes no meio para o fim superior), enquanto empresas como Deutsche Telekom, Telefonica (BME:TEF), Vodafone (LON:VOD) e BT operam com PPE para vendas anuais superiores a 70%. Essas empresas compartilham uma alta dependência em investimentos constantes e manutenção da infraestrutura física para gerar vendas.

É por isso que sugerimos que a potencial 'Telco-ficação' da 'Big Tech' é uma estrutura mais útil para julgar o ciclo de investimento de capital em IA. Na pior das hipóteses, os hyperscalers estão em uma jornada de longo prazo em direção aos retornos sobre capital amplamente pedestres obtidos pelas empresas de telecomunicações. Mas isso em si não ameaçaria o desdobramento de capital do qual a cadeia de suprimentos se beneficia, pelo menos não no médio prazo. Esperamos que os hyperscalers ainda gastem alto porque não há alternativa e porque podem pagar por isso. Em um cenário positivo, as receitas relacionadas à IA se tornarão muito significativas assim que as “aplicações matadoras” tangíveis surgirem, permitindo que os hyperscalers gerem mais receitas e retornos atraentes sobre o capital. Se isso acontecer, todos ficarão felizes (incluindo os acionistas dos hyperscalers) e podemos aposentar a analogia com telecomunicações. A questão é que, independentemente de vermos um bom ou mau resultado de ROI para os hyperscalers, a perspectiva de capex de médio prazo sobre a qual nossos investimentos na cadeia de suprimentos dependem parece bem sustentada.

‘Picaretas e pás’ europeus para os hyperscalers

A potencial 'Telco-ficação' dos hyperscalers compreensivelmente justifica um exame minucioso dessas empresas por seus próprios acionistas, mas isso não leva logicamente a menos capex passando pela cadeia de suprimentos no curto prazo. De fato, agora parece estar levando ao oposto porque, como uma empresa de telecomunicações, a última coisa que você pode tolerar é ficar atrás de seus concorrentes e perder clientes. Recuperar terreno é difícil (e caro); basta olhar para os problemas da Intel (NASDAQ:INTC) na indústria de semicondutores.

Como resultado, mantemos convicção em nossa abordagem de 'picks and shovels' europeia para investir nos beneficiários desta implementação de capital massiva e de vários anos. A Big Tech foi por muitos anos um inimigo do gestor de fundos europeu, que não podia investir nesse “único jogo na cidade” centrado nos EUA. Agora, os hyperscalers e sua crescente intensidade de ativos são um amigo: uma fonte de crescimento de receita macro-resiliente para a miríade de fornecedores listados na Europa.