Quem acompanha o comportamento dos grandes bancos brasileiros com capital aberto na Bolsa – Santander (SA:SANB11), Bradesco (SA:BBDC4), Itaú (ITUB4 (SA:ITUB4)) e Banco do Brasil (SA:BBAS3) - deve ter notado que os papeis do Itaú e do Banco do Brasil estão dando um bom retorno, enquanto Santander e Bradesco não tem animado os investidores. A causa é a inadimplência. O elevado nível de provisões que alguns bancos reconheceram para fazer frente a uma crescente inadimplência decepcionou os investidores.

Na bolsa americana também foi observado queda das ações dos representantes das finanças digitais no Brasil. Nubank (SA:NUBR33) (NYSE:NU), PagSeguro (NYSE:PAGS) (SA:PAGS34), Stone (NASDAQ:STNE) (SA:STOC31) e XP (SA:XPBR31) (NASDAQ:XP) vêm recuando ao preço de lançamento ou até abaixo. Algumas, como se sabe, estão também com problemas com inadimplência, como Stone e PagSeguro.

O fato desses problemas estarem surgindo agora e ao mesmo tempo para os grandes players do mercado financeiro do Brasil não é coincidência, mas, sim, uma Co-Incidência. Explicarei, mas primeiro é preciso entender o efeito da política monetária no crédito.

O objetivo da política monetária é estabilizar os preços e manter a inflação dentro da meta proposta pelo banco central. Como sabemos, a inflação subiu muito e exigiu uma resposta do banco central.

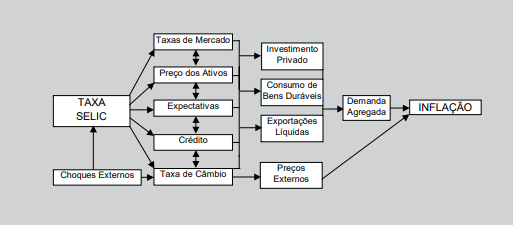

A subida dos juros da política monetária se transmite à sociedade por meio de canais de transmissão da política monetária. Esse mecanismo está explicado no relatório de inflação de junho de 1999 (https://www.bcb.gov.br/htms/relinf/port/1999/06/ri199906b4p.pdf). O

O resumo dos canais de transmissão da política monetária é o seguinte:

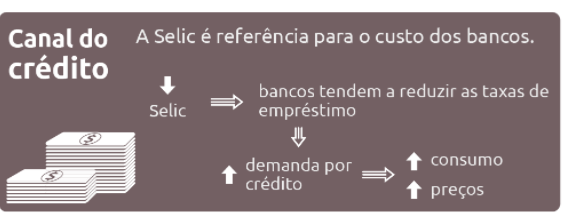

Agora, é importante dar um zoom no mecanismo conhecido como canal de crédito, cujo artigo seminal da literatura do canal de crédito foi escrito por Bernanke, Ben S & Blinder, Alan S, 1988. "Credit, Money, and Aggregate Demand," American Economic Review, American Economic Association, vol. 78(2), pages 435-439.

Como pode ser observado, quando a Selic cai, o crédito aumenta e foi o que aconteceu no Brasil. O problema é que a política monetária produz outros efeitos colaterais. Um desses efeitos é o canal do Default, que pode ser explicado assim: aumentos das taxas de juros da política monetária reduzem os fluxos de renda e a capacidade de pagamento de empréstimos de forma mais geral. Portanto, um aperto nas taxas de juros pode afetar negativamente a qualidade de crédito dos tomadores, levando a taxas de inadimplência mais altas. Percebeu a Co-Incidência ou incidência simultânea dos problemas de inadimplência no Brasil? Não? Então, acompanhe a seguinte sequência.

A Selic caiu e subiu muito rapidamente em um período curto. As decisões do Comitê de política monetária (COPOM), ao longo de 2017, reduziram a taxa de juros da política monetária até 6%aa, uma taxa baixa para o nosso padrão. Durante os 18 meses seguintes, ou seja, até meados de 2019, a Selic se manteve estável, o que impulsionou o mercado de crédito.

Nos 12 meses posteriores, meados de 2019 até meados de 2020, a taxa caiu para níveis improváveis, atingindo a marca histórica de 2%aa. O crédito reagiu com grande intensidade. Mas não parou por aí. Como em um elevador em alta velocidade, após seis meses de estabilidade, a taxa subiu com uma velocidade histórica, atingindo em 12 meses os dois dígitos novamente. Sentiu o tranco? Não? O mercado de crédito sentiu!

Sem dúvida, a condução da política monetária tem sentido para o enfrentamento da inflação, mas seu efeito colateral é inevitável, aumento da inadimplência.

Os bancos reagem ao ambiente econômico, mas de forma heterogênea. E a heterogeneidade é dada pela gestão estratégica e pela gestão executiva bancária. Na gestão estratégica, os bancos definem o nível de risco desejado e a estratégia de cobrança. Na gestão executiva, as bases de dados permitem que se desenvolvam modelos de cobrança mais eficientes. Nesse diálogo entre os dois níveis de gestão está a chave para a saída dessa elevada inadimplência. Mas, e quem entrou no mercado de crédito sem essa organização? A saída é a venda do ativo, pois existem empresas especialistas em cobrança.

A venda dos ativos é importante do ponto de vista financeiro, mas principalmente no negócio do dia a dia bancário. Tentar gerenciar uma massa de ativos problemáticos em meio a um ambiente de aumento de taxa de juros é arriscado, pois pode tirar dos gestores a capacidade de agir e reorganizar o ciclo de crédito interno.

Por isso, fica o alerta: as iniciativas no mercado de crédito são todas louváveis. Mas, como apresento nos meus cursos, artigos no Investing.com e artigos acadêmicos, requerem cuidados. Não temos suficiente cultura de crédito no Brasil. Nosso crédito é caro e curto e para os novos entrantes o desafio é formar, entre outros, uma base de dados própria. Enquanto a base não é formada é importante estudar o mercado de Banking com mais profundidade para que encontre as saídas existentes no ciclo de crédito.

Claudio de Moraes – Professor e Pesquisador do Coppead, especialista em Banking, com artigos publicados em diversos periódicos internacionais. Atua no Banco Central do Brasil na área de estabilidade financeira, com experiência em regulação e supervisão bancária.