A publicadora de videogames Activision Blizzard (NASDAQ:ATVI) (SA:ATVI34) divulgou seu balanço do 2º tri no dia 3 de agosto. Desde então, suas ações têm apresentado volatilidade. Os papéis da ATVI estão sendo negociados em torno de US$83,63, uma queda de cerca de 10% no acumulado do ano. Nas últimas 52 semanas, seu desempenho tem sido estável, com uma alta de apenas 1%.

Para fins de comparação, o fundo VanEck Vectors Video Gaming and eSports (NYSE:ESPO) acumula queda de 6% em 2021, mas sobe 10% no último ano. A faixa de negociação das ações da ATVI nas últimas 52 semanas foi de US$71,19–104,53, e a máxima recorde foi tocada em meados de fevereiro.

A capitalização de mercado da Activision Blizzard é de US$65 bilhões. A títulos de comparação, os valores de mercado de diversos concorrentes no mercado de entretenimento digital são:

- Electronic Arts (NASDAQ:EA) (SA:EAIN34) – cerca de US$40 bilhões;

- Gravity (NASDAQ:GRVY) - US$612 milhões;

- Nintendo (OTC:NTDOY)) - US$56 bilhões;

- Take-Two Interactive Software (NASDAQ:TTWO) (SA:T1TW34) – cerca de US$40 bilhões;

- Zynga (NASDAQ:ZNGA) - US$19 bilhões.

Como mostram as capitalizações de mercado, a Activision Blizzard é atualmente a maior publicadora de videogames do mundo. Em seu impressionante portfólio de franquias estão: Call of Duty, Candy Crush, Diablo, Overwatch, Pet Rescue e World of Warcraft.

Seus resultados no 2º tri foram robustos. A receita GAAP foi de US$2,29 bilhões, uma alta de 19% ano a ano. O lucro por ação (LPA) GAAP foi de US$1,12. Há um ano, era de 75 centavos por ação. A gerência também elevou a perspectiva para todo o ano. As ações da ATVI são negociadas atualmente a 24,33 vezes seu P/L prospectivo e 7,34 vezes suas vendas.

Apesar dessas fortes métricas, as últimas manchetes sobre a empresa não se resumiram apenas ao seu desempenho trimestral, mas também envolveram problemas legais. Em julho, o Departamento de Emprego e Moradia Justa da Califórnia abriu um processo civil contra o grupo de entretenimento. Wall Street agora discute se o processo, que alega violações à Lei de Remineração Igualitária, pode pressionar ainda mais as ações da ATVI.

Próximo movimento nas ações da ATVI?

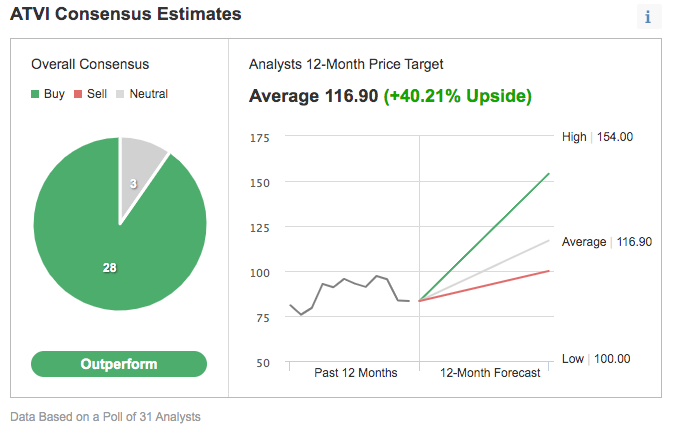

Entre os 31 analistas pesquisados pelo Investing.com, as ações da Activision Blizzard têm classificação de “outperform” (acima da média), com um preço-alvo de 12 meses de US$116,90. Tal movimento representaria uma alta de cerca de 40% em relação ao nível atual do papel. A faixa-alvo de preços está entre US$100 e US$154.

Gráfico: investing.com

Em outras palavras, apesar do processo legal, Wall Street está otimista com o próximo movimento das ações da ATVI. No entanto, no curto prazo, o papel pode apresentar volatilidade.

Assim, diversos investidores podem considerar uma compra da ação para seus portfólios de longo prazo. Mas investir em 100 ações da Activision Blizzard ao custo de cerca de US$8.363, é um investimento significativo para muitas pessoas.

Sem considerar que muitos podem ficar preocupados com uma possível queda, antes da próxima pernada de alta. Nesse caso, alguns investidores preferem executar uma estratégia de call coberta mais barata nesses papéis.

Por isso, apresentamos hoje um trava diagonal no débito (debit spread) em ATVI usando opções LEAPS, em que tanto o potencial de lucro quanto o risco são limitados. Essa estratégia é por vezes usada para replicar uma posição coberta de call a um custo muito menor.

Para os investidores que ainda são novos em opções, é útil consultar nossos artigos anteriores sobre opções LEAPS antes de prosseguir com a leitura.

Uma trava diagonal no débito (debit spread) em ATVI

Preço atual: US$83,63

Um trader primeiro compra uma call de “longo prazo” com um preço de exercício (strike) menor. Ao mesmo tempo, vende uma call de “curto prazo” com um strike maior, criando uma trava diagonal de compra.

Portanto, as opções de compra para ação-objeto têm diferentes strikes e datas de expiração. O trader compra uma opção e vende outra para montar uma trava diagonal.

Tanto o potencial de lucro como o risco são limitados. O trader monta a posição para um débito (ou custo) líquido. O débito líquido representa a perda máxima.

A maioria dos traders que executam essa estratégia está levemente otimista com o ativo-objeto. Em vez de comprar 100 ações de ATVI, o operador compraria uma call de LEAPS “profundamente no dinheiro”, que funcionaria como uma alternativa à aquisição do papel.

Para a primeira parte dessa estratégia, o trader poderia comprar uma call de LEAPS profundamente no dinheiro, como a call com strike 65 na ATVI para 20 de janeiro de 2023. Essa opção é atualmente oferecida a US$23,60. Por isso, o custo seria de US$2.360 para ter essa opção de compra que expira em mais de um ano e meio, em vez de US$8.363 para comprar 100 ações à vista.

O delta dessa opção é quase 80. O delta mostra quanto se espera que o preço de uma opção se movimente com base em uma variação de US$ 1 no ativo-objeto.

Se a ATVI subir US$1, para US$84,63, o preço atual da opção de US$23,60 deve aumentar aproximadamente 80 centavos, com base no delta de 80.

No entanto, a variação real pode ser levemente maior ou menor, dependendo de diversos fatores que vão além do escopo deste artigo.

Para a segunda parte dessa estratégia, o trader vende uma call de curto prazo fora do dinheiro, como a opção de compra com strike 85 em ATVI para 19 de novembro de 2021. O prêmio atual dessa opção é de US$4,68. O vendedor da opção recebe US$468, excluindo corretagem.

Há duas datas de expiração nessa estratégia, o que torna bastante difícil fornecer uma fórmula exata de break-even nessa operação. Várias corretoras e sites especializados oferecem uma espécie de calculadora de lucro e prejuízo para esse tipo de operação.

O cálculo do valor da opção com vencimento mais longo (isto é, a call de LEAPS) na expiração da opção de compra com vencimento mais próximo requer um modelo de precificação para se ter uma estimativa do ponto de break-even.

Máximo potencial de lucro

O potencial máximo é realizado se o preço da ação ficar igual ao strike da call vendida na sua data de expiração. Em outras palavras, o trader deseja que o preço de ATVI fique o mais próximo possível do strike da opção vendida (US$85, neste exemplo) na expiração (19 de novembro de 2021), sem superá-lo.

Em nosso exemplo, o retorno máximo, em tese, seria de cerca de US$538 a um preço de US$85 na expiração, excluindo custos e corretagem. (Chegamos a esse valor usando uma calculadora de lucro e prejuízo de opções).

Sem o uso de uma calculadora, também podemos chegar a um valor aproximado. Vejamos:

O vendedor da opção recebeu US$ 468 pela operação. Ao mesmo tempo, a ação-objeto de ATVI subiu de US$83,63 para US$85,00. Essa é a diferença de US$1,37 por ação de ATVI ou US$137 por 100 ações.

Como o delta da opção de LEAPS comprada é de 80, seu valor irá, em teoria, aumentar em US$137 X 0,8 = US$109,60. Na prática, entretanto, pode ficar acima ou abaixo desse valor.

A soma de US$468 e US$109,60 é igual a US$577,60. Embora não seja o mesmo que US$538, podemos considerar que é um bom valor aproximado.

Por isso, se o strike da nossa opção comprada tivesse sido diferente (i.e., não US$65,00), o mesmo aconteceria com seu delta. Precisaríamos, então, usar esse delta para chegar a um valor aproximado de lucro ou prejuízo.

Por isso, ao não investir US$8.363 inicialmente em 100 ações de ATVI, o potencial de retorno do trader é alavancado.

Idealmente o investidor espera que a call vendida expire fora do dinheiro (sem valor). Com isso, poderia vender uma call após a outra, até a call de LEAPS comprada expirar em cerca de um ano e meio.