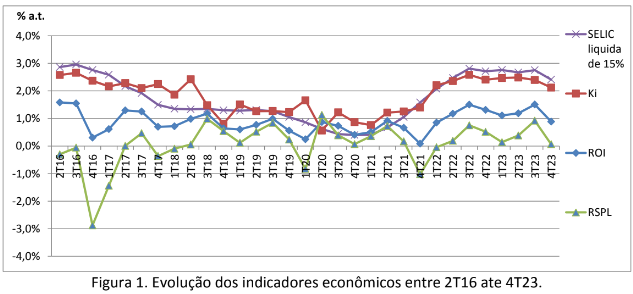

O resultado do 4T23 foi decepcionante, mas isso não é novidade. O histórico do desempenho da RUMO é uma sequência quase que contínua de resultados ruins. Em 31 trimestres, só em um o RSPL foi superior à Selic, tal como pode ser visto na Figura 1, a seguir.

A atividade operacional, medido pelo ROI, também foi decepcionante, rendeu só 0,9% no trimestre. A redução do custo com credores de renda fixa foi a única informação positiva, mas foi uma melhoria modesta, diminuiu de 2,4% para 2,1% ao trimestre. Com isso, o spread financeiro ficou muito negativo. O efeito da alavancagem financeira provocou uma redução do rendimento dos acionistas, o RSPL foi de apenas 0,1% ao trimestre. Tudo isso muito ruim quando comparado a Selic de bruta de 2,84% e líquida de 2,41% (proxy de custo de oportunidade do capital, Ke).

A análise estatística dos dados dos 31 trimestres, conforme Tabela 1 a seguir, mostra que o risco financeiro é alto. A rentabilidade média do negócio (ROI) foi de apenas 0,89% ao trimestre. A rentabilidade média dos credores de renda variável (RSPL) foi de quase zero. Muito inferior à média dos rendimentos dos credores de renda fixa (Ki) que foi de 1,81% ao trimestre.

Tabela1. Análise estatística dos indicadores econômicos e da Selic, nos 31 trimestres.

O coeficiente de variação é uma medida de risco, com ela verifica-se que os credores de renda variável estão sujeitos a um risco muito maior que os credores de renda fixa. Os acionistas deveriam obter rendimento médio muito maior que o pago aos credores de renda fixa para justificar o risco, mas acontece justamente o contrário, na média, os acionistas recebem é um rendimento de irrisório, quase igual a zero.

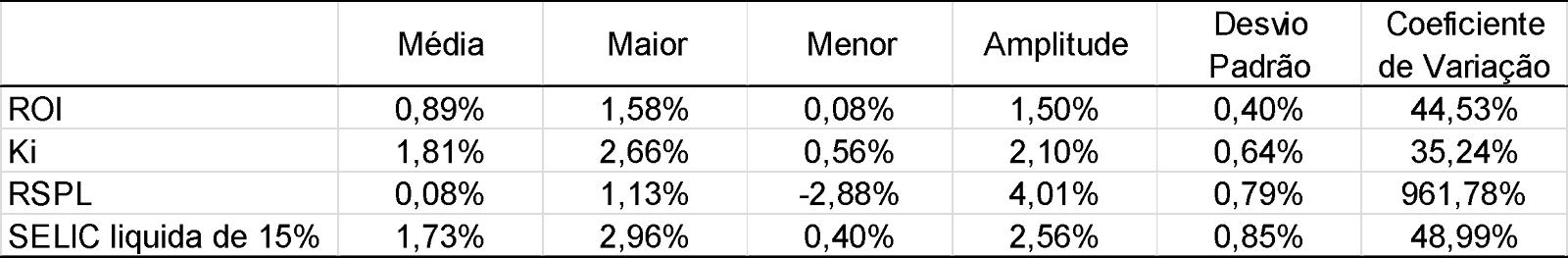

Os investidores em ações não se importam com esses indicadores, eles acreditam que o importante é a valorização das ações no mercado e o pagamento de dividendos. Na Figura 2, a seguir, verifica-se que existiu sim uma grande valorização das ações da RUMO, principalmente entre 2016 e 2019.

Observem que toda a valorização das ações se fez com base nas expectativas de lucros futuros, porque os resultados econômicos da entidade eram horríveis. Será que o sonho de lucratividade futura se materializara no mundo real?

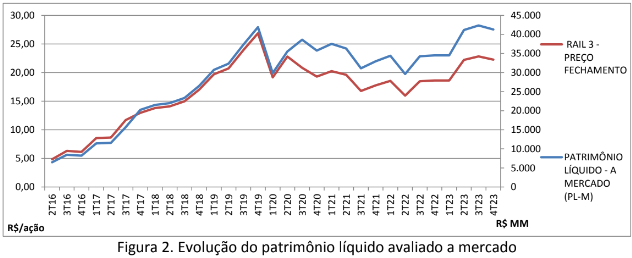

A análise de pontos de equilíbrio, cujos resultados são apresentados na Figura 3, a seguir, indicam que os pontos de equilíbrio (volume físicos de carga transportada desejados, TKU) seguem uma trajetória crescente mais íngreme que a trajetória de transporte realizado de carga. A meta de volume anual de 2021 ainda não foi atingida, salvo meta trimestralizada. A meta de volume para 2025 ainda está bastante distante, pior ainda, a meta de 2025 é insuficiente para gerar um retorno ao investidor (RSPL) de 9% ao ano.

Para que houvesse uma expectativa de lucros futuros que sustentassem os as cotações atuais, a curva de volume transportado deveria sofre um aumento de inclinação substancial, ou seja, os volumes de carga precisariam crescer enormemente. Mantidos os custos fixos e margens atuais, para que a empresa gerasse um RSPL de 9%, o volume de carga precisaria crescer 70%. Para rentabilidade desejada de 12%, o volume precisaria crescer 95%. Volumes quase impossíveis de conseguir sem novos investimentos. Se novos investimentos se fizerem necessários, as quantidades de carga dos pontos de equilíbrio econômico aumentarão de valor.

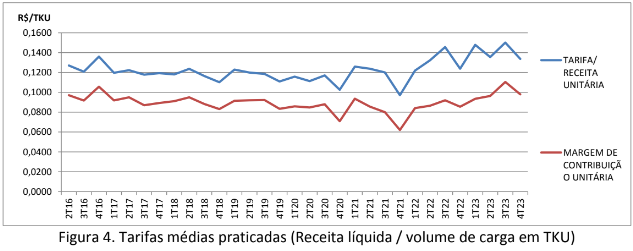

As tarifas estão praticamente congeladas, conforme Figura 4, a seguir. A empresa poderia tentar ser mais agressiva com sua política de tarifas. Isso poderia melhorar razoavelmente o resultado, mas deve encontrar razoável resistência dos grandes clientes corporativos e da agencia reguladora do setor.

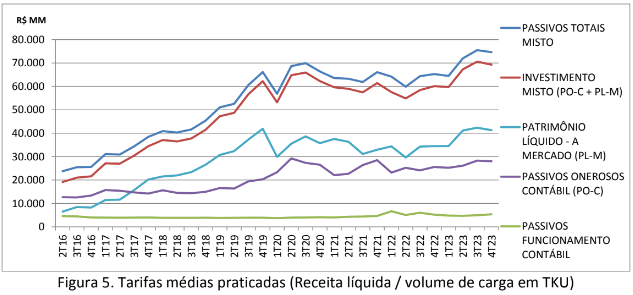

A estrutura de capital, conforme figura 5, não mostra nada de anormal.

A conclusão que se chega é que a valorização do mercado é auto sustentada pelos preços passados. Não há lastro operacional presente e nem num futuro de médio prazo. É bem provável que o mercado tenha que ajustar os preços para que o pequeno lucro gerado represente uma rentabilidade satisfatória.

AJUSTES NOS CÁLCULOS DOS INDICADORES ECONÔMICOS

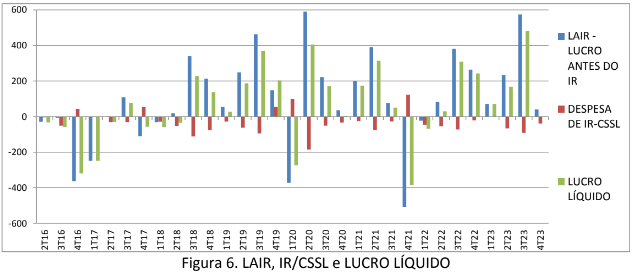

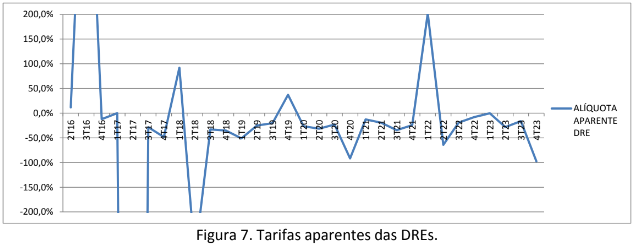

Em razão de enorme dispersão de tarifas aparentes de tributos sobre o lucro nas DREs, conformo apresentado nas Figuras 6 e 7 a seguir, adotou-se no cálculo a tarifa única estimada pela média ponderada de todos os trimestres de 32,9%, ou seja, com essa alíquota, o lucro liquido acumulado de todos os períodos manteve-se igual ao total de lucros apurados com alíquotas individuais.

O propósito desse ajuste é diminuir as distorções, uma vez que em alguns períodos surgiram alíquota aparentes da DRE com valores aberrantes, valore que são utilizados no cálculo do ROI, Ki e RSPL.

Essas alíquotas aparentes “anormais” surgem em razão dos cálculos dos tributos serem feitos com base em lucro ajustado no LALUR (Livro de Apuração do Lucro Real).

Encontre dados avançados sobre a Rumo (BVMF:RAIL3) e outras ações do mundo inteiro com o InvestingPro. Para um desconto especial, use o cupom INVESTIR para as assinaturas anuais e de 2 anos do Pro e Pro+