Nos últimos anos, cansei de apontar como a atual abordagem operacional do Federal Reserve em relação à política monetária é diferente de todas as outras adotadas em ciclos de aperto anteriores. A grande verdade é que se trata basicamente de um grande experimento, e se o banco central americano conseguir fazer com que a inflação volte à meta de 2% ao ano com suavidade, será uma conquista e tanto, para não dizer uma sorte e tanto.

Meu objetivo neste artigo é explicar a diferença nas abordagens e ilustrar o desafio diante da autoridade monetária com alguns gráficos simples. Sem dúvida, há outras pessoas que têm uma forma muito mais complexa de ilustrar isso, mas gráficos abaixo conseguem captar a essência da dinâmica.

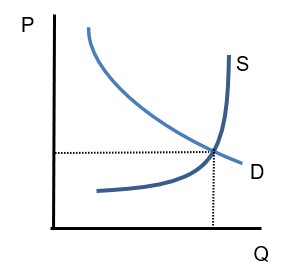

Vamos começar com o gráfico básico das taxas de juros do "livre mercado". Aqui, é possível ver a quantidade de empréstimos bancários no eixo X e o "preço" do crédito (ou seja, a taxa de juros) no eixo Y. Supondo que a inflação esteja estável (trataremos da inflação instável mais adiante), não importa que o eixo X esteja em valores nominais ou reais. Então temos um gráfico básico de oferta e demanda. Curva de demanda por empréstimos negativamente inclinada: a queda da taxa de juros aumenta a demanda por crédito. Curva de oferta se inclina para cima: os bancos querem emprestar mais dinheiro com o aumento da taxa de juros.

Uma observação importante nesse gráfico é que a curva de oferta atinge um ponto em que se torna vertical. Existe uma quantidade de crédito acima da qual os bancos não podem emprestar. Existem dois limites principais para a quantidade de empréstimos bancários: a quantidade de reservas, uma vez que um banco precisa manter reservas contra empréstimos, e a quantidade de capital. Ambas variam conforme o banco e o setor bancário como um todo, principalmente as reservas, por serem facilmente negociáveis.

De qualquer forma, assim que o empréstimo agregado atinge um ponto em que não sobram reservas disponíveis para um banco adquirir e continuar emprestando, esse agente financeiro não pode mais emprestar a qualquer taxa de juros. Pelo menos é isso que acontece em princípio.

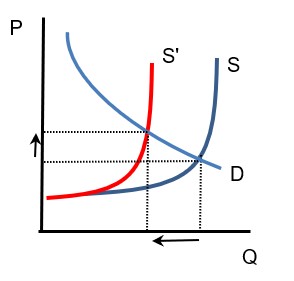

Agora, tradicionalmente, quando o Federal Reserve aperta sua política, ele o faz reduzindo a quantidade agregada de reservas no sistema. O efeito disso é que a curva de oferta fica mais vertical para a esquerda. Nesse gráfico, o aperto é mostrado como um movimento de S para S'.

Observe que o ponto de equilíbrio envolve uma quantidade menor de empréstimos totais (nos deslocamos para a esquerda no eixo X), que é a intenção da política: reduzir a oferta de moeda (ou, no caso dinâmico, seu crescimento) restringindo as reservas. Como mero subproduto, a taxa de juros sobe. O quanto ela sobe depende do formato da curva de demanda, ou seja, da elasticidade da demanda por empréstimos.

Como um comentário à parte, estamos considerando aqui que a restrição secundária (capital bancário) não é vinculativa. Ou seja, se as reservas fossem abundantes, a curva S ganharia verticalidade muito mais à direita. Isso aconteceu em parte durante a Crise Financeira Global, razão pela qual o enorme aumento das reservas não levou a uma disparada da inflação ou a uma recuperação poderosa: os bancos foram restringidos pelo capital, portanto a adição de mais reservas do Fed não teve influência. Os bancos emprestavam tudo o que podiam, em vista do seu capital.

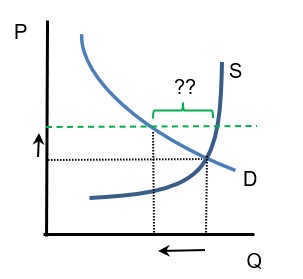

A manipulação da quantidade agregada de reservas foi a forma utilizada pelo Fed para conduzir a política monetária. Agora não. Agora, o Fed simplesmente move as taxas de juros. Vamos ver que efeito isso teria. Suponha que a taxa de juros seja um limite inferior rígido e que os bancos não possam emprestar por menos do que a taxa básica. Não é isso o que acontece, mas vamos imaginar dessa forma, somente para ilustrar. Se o Federal Reserve estabelecer um limite maior para as taxas de juros, o que acontecerá com a quantidade de empréstimos?

Parece que conseguimos o mesmo resultado, porém de uma forma mais simples! Simplesmente definimos a quantidade de empréstimos que queremos, escolhemos a taxa de juros que vai gerar a demanda por esses empréstimos e… voilà! Agora você pode adicionar quantas reservas quiser e ainda obter a geração de crédito que precisa.

As setas desse terceiro gráfico mostram os mesmos movimentos que as setas do gráfico anterior. A quantidade de crédito é inteiramente determinada pela curva de demanda: à taxa de juros prescrita, há uma demanda por empréstimos "X" e, como os bancos não têm restrição de reservas, podem conceder esses empréstimos

Mas é muito importante prestar atenção a alguns fatores. A afirmação anterior é verdadeira se, e somente se, soubermos como é o aspecto da curva de demanda e se há uma imposição de limite inferior. Nesse caso, uma determinada taxa de juros corresponde perfeitamente a Q. Mas:

- D não é conhecido com precisão. E ele se move. E mais, ele se move por motivos que nada têm a ver com taxas de juros, como expectativas gerais sobre oportunidades de negócios ou oferta de emprego.

- Além disso, D é realmente definido com base em taxas reais, enquanto o Fed define taxas nominais. Assim, um determinado nível de limite inferior nominal no espaço real move-se para cima e para baixo em função da taxa de inflação esperada.

- Além disso, o limite inferior não é um limite rígido. Se houvesse uma taxa de juros impositiva, a disposição dos bancos de emprestar (a localização da curva S) excederia a demanda por empréstimos (pelo valor do segmento ?? no gráfico acima). A taxa de juros de curto prazo ainda afeta o custo desse empréstimo para os bancos, mas ainda seria de se esperar uma competição entre os credores. Isso deve se manifestar em práticas de empréstimo mais agressivas, como: spreads de crédito mais apertados ou concorrência sem taxa, como requisitos de documentação mais flexíveis.

No segundo gráfico mostrado, o Fed controlava diretamente a quantidade de reservas e, portanto, dos empréstimos. Portanto, esses probleminhas não se manifestaram.

No entanto, há uma vantagem em definir as taxas de juros em vez de definir a quantidade disponível de reservas como forma de reduzir o endividamento. Apenas o setor bancário tem restrição de reservas. Se houver uma rede adequada de empréstimos não bancários, a definição de taxas de juros para controlar a demanda por empréstimos também afetará os credores não bancários, ao passo que a limitação de reservas não. Portanto, isso é algo mais "justo" para os bancos. Mas isso significa apenas que os credores não bancários também competirão para atender à menor demanda por empréstimos, e o setor de empréstimos não bancários é menos regulamentado do que o setor bancário.

Espero que isso ajude a explicar melhor o que venho dizendo. Acho que o gráfico final acima seria uma boa questão de exame final para uma aula de economia, mas ruim para administrar um banco central. A realidade não é tão fácil de representar em um gráfico.