Por Marco A. Caruso, Lisandra Barbero e Eduardo Vilarim

O Gráfico da semana traz uma nova maneira de interpretarmos as surpresas inflacionárias recorrentes e a necessidade de elevarmos a taxa Selic para além do previsto meses atrás. Em nossas estimativas, a eficácia da política monetária cai pela metade em momentos de elevada incerteza econômica -- leia-se, juros mais altos para atingir uma mesma desinflação. A interpretação econômica é que, nessas ocasiões, a formação de preços respeita menos o “livro-texto” e ganha contornos de cautela, com altas precaucionais apesar da demanda enfraquecida.

Por que a taxa Selic terminará esse ciclo de elevação tão acima do que se projetava tempos atrás?

Não há resposta única a essa pergunta, mas algumas candidatas a explicação. O objetivo deste Gráfico da Semana é trazer mais uma possível justificativa, que não exclui as demais, mas, na verdade, parece reforçá-las. Com mostraremos, as nossas estimativas sugerem que a política monetária perde potência em ambientes de alta incerteza econômica.

Recapitulando. Pouco antes do Comitê de Política Monetária do banco central (Copom) começar a subir os juros em março do ano passado, o consenso dos analistas do Boletim Focus estimava que a Selic estaria, nesse momento, em 5,00% ao ano. Na mesma época, a curva de juros futuros trabalhava com uma Selic implícita de pouco menos de 7,00%. Caminhamos para quase o dobro disso. Já apresentamos algumas explicações consistentes com níveis mais altos de juros. Neles nós estimamos:

1) Um aumento recente da inércia inflacionária no Brasil,

2) O enfraquecimento da atividade econômica para explicar o IPCA e

3) A perspectiva de elevação do nosso juro neutro.

Os 3 efeitos nasceram com o enfraquecimento das regras fiscais após a eclosão da pandemia de Covid-19. Aumentos de despesas do governo justificáveis temporariamente para suavizar o impacto da pandemia sobre as famílias e as empresas ganharam caráter permanente, o que expôs (novamente) a fragilidade das contas públicas dada a facilidade com que removemos as suas âncoras de credibilidade.

Também nos parece correto creditar uma parte da persistência inflacionária ao que podemos chamar de:

4) “Azar”, ou acúmulo de choques adversos em sequência.

Não era trivial ter um diagnóstico preciso a priori sobre extensão da falta de produtos durante a pandemia, sobre o regime de chuvas e a necessidade de uma nova bandeira de escassez hídrica, sobre a perda de correlação do câmbio com as commodities, muito menos que o petróleo atingira US$ 140 o barril depois de chegar a preços negativos em 2020, uma anomalia que comprova a particularidade do que vivemos recentemente.

Incerteza econômica

A literatura econômica internacional mostra que o impacto econômico da política monetária é atenuado quando a incerteza econômica é alta. Sendo assim, a alta incerteza levaria os formuladores de política monetária a agir de forma mais agressiva para estabilizar a economia do que o recomendado em momentos menos extremos.

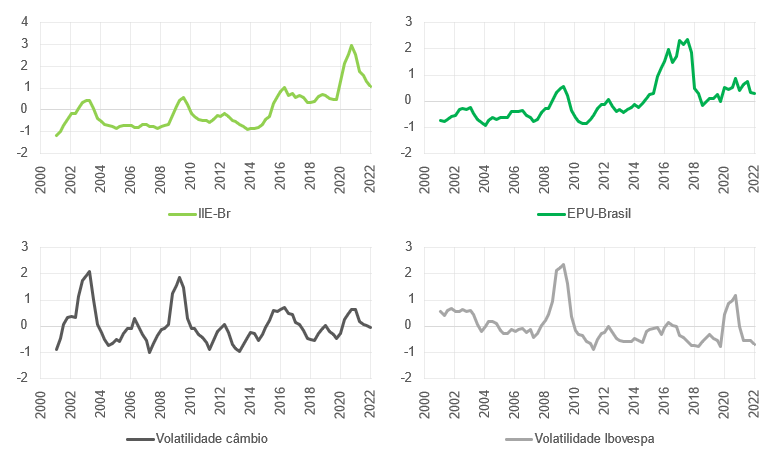

Como outras variáveis relevantes para os economistas, a incerteza não é observada de forma objetiva -- tal como o juro neutro, o PIB potencial e o hiato do produto. Todavia, podemos adotar algumas medidas como proxy para tentar medi-la. Para tanto, nós adotamos as seguintes séries em nosso exercício a seguir: (1) o Índice de Incerteza Econômica (IIE-Br) calculado pelo IBRE/FGV, (2) o Economic Policy Uncertainty Index for Brazil (EPU-Br) e (3) a volatilidade do câmbio e do Ibovespa.

Os gráficos abaixo mostram as quatro medidas normalizadas em desvios-padrão de suas médias históricas. Como vemos, há evidências de que o período 2020 -- 2022 experimentou níveis relevantes de incerteza econômica.

Modelo

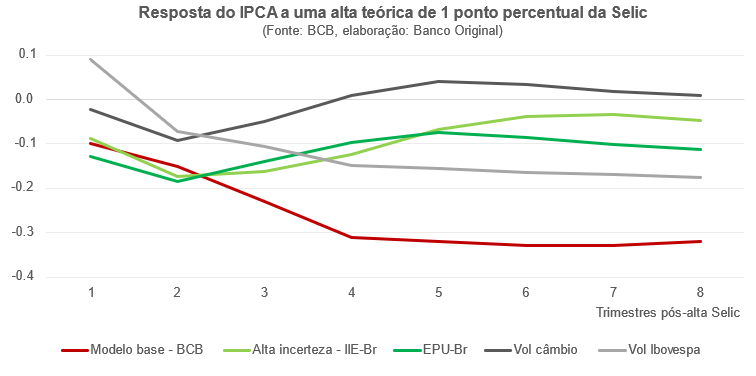

Nós partimos do modelo agregado de pequeno porte revisado pelo banco central no Relatório de inflação do 4º trimestre e estudamos quanto o impacto econômico de uma elevação da Selic se altera quando estamos em um período de alta incerteza. Em específico, analisamos como se comporta o IPCA no modelo base vis-à-vis um modelo alternativo que seja mais sensível ao estado de incerteza da economia brasileira.

Como vemos abaixo, em “condições normais de temperatura e pressão” uma alta hipotética de 1 ponto percentual da Selic tende a reduzir o IPCA em 0,35 pontos percentuais no auge do seu efeito desinflacionário. Em contraste, quando levamos em consideração esse mesmo efeito, mas em momentos de elevada incerteza, o pico do efeito decai 50% em média.

Definimos a incerteza econômica como “elevada” quando a proxy em questão atinge nível compatível com os 25% mais altos já observados ao longo da história (também conhecido como último quartil). Pelas 4 medidas adotadas, passamos em média 2/3 do tempo em alta incerteza desde o início de 2020. Os gatilhos para a sua alta podem coincidir com os gatilhos por trás dos motivos (1) a (4) acima; pandemia e ruídos fiscais estão na essência das surpresas inflacionárias e, da mesma forma, do ciclo mais dilatado da Selic.