Na semana passada, o plenário do Senado Federal aprovou por 56 votos a 14 o projeto que prevê um teto para o juro cobrado no cheque especial e cartão de crédito durante o estado de calamidade pública devido à pandemia.

O projeto segue agora para análise na Câmara dos deputados e, embora não deva ter vida longa nesta casa, o movimento do Senado suscitou novamente um antigo debate na sociedade brasileira: o juro alto cobrado do consumidor.

Muitos vêm as taxas de juros cobradas do consumidor brasileiro como abusivas, injustas e até “impagáveis”, enquanto outros tantos já apresentaram diversas evidências do porquê isso ocorre e como podemos efetivamente atacar o problema sem recorrer a atalhos comprovadamente ineficazes.

Não pretendo entrar nesse mérito por aqui.

Melhor do que isso, gostaria de aproveitar o ensejo para falar de juros, mas de um ponto de vista que pode ser muito mais útil para você, investidor.

O poder dos juros sobre juros

“Os juros compostos são a oitava maravilha do mundo. Aquele que entende, ganha. Aquele que não entende, paga.”

Há quem atribua esta célebre frase a Albert Einstein, um dos maiores físicos teóricos do século XX.

Embora não se conheça a sua autoria com exatidão, ela não deixa de ser tão brilhante quanto as teorias desenvolvidas pelo físico alemão ao longo de sua carreira.

Ao possibilitar que os juros de hoje incidam sobre o capital inicial e também sobre os juros passados, o juro composto (ou “juro sobre juro”) gera um efeito potencializador sobre o dinheiro ao longo do tempo.

O que o torna uma grande invenção da humanidade. Para o bem ou para o mal.

Se utilizado a nosso favor, ele se provará uma ferramenta valiosa de geração de riqueza no longo prazo.

Por outro lado, se mal utilizado, ele pode muito bem nos trazer verdadeiras dores de cabeça.

Use os juros compostos a seu favor

Frequentemente associamos os efeitos dos juros compostos às circunstâncias pouco glamourosas de nossas vidas, como aquela taxa do cheque especial ou do cartão de crédito.

Mas este é apenas um lado da moeda.

E sendo ou não o autor da frase acima, Albert Einstein certamente sabia muito bem isso…

Ao criarmos o hábito de poupar recursos, na medida do possível, para investi-los e reinvesti-los em bons negócios ao longo do tempo, não apenas ficamos menos sujeitos aos medonhos juros dos empréstimos, como podemos utilizar o juro composto a nosso favor.

É comum, por exemplo, que muitos investidores olhem para os Fundos Imobiliários apenas como uma fonte de geração de renda passiva e isenta de imposto (não se sabe até quando) para cobrir as despesas/consumo pessoal.

E não vejo absolutamente nada de errado nisso.

Após anos e anos de construção e acumulação de patrimônio, nada mais justo do que colhermos os frutos daquilo conquistado, não é mesmo?

E se os Fundos Imobiliários são um bom meio de manter a roda girando, então ótimo.

No entanto, caso este ainda não seja o seu caso, pois você está na fase de acumulação de riqueza e gostaria de se beneficiar da força dos juros compostos para acelerar este processo, esta é uma boa hora de olhar para seus investimentos em FIIs de outra forma.

Reinvestindo os seus Proventos

Ao reinvestirmos religiosamente os proventos recebidos pelos fundos imobiliários ou qualquer outro investimento análogo, estaremos adquirindo cada vez mais cotas ao longo do tempo. E quanto mais cotas em nossa posse, mais proventos receberemos no futuro.

Esta é uma forma muito simples de surfarmos a onda dos juros compostos.

A partir daí, caso você tenha a paciência e a visão de um investidor de longo prazo, você terá um “Efeito Bola de Neve” atuando sobre o seu patrimônio.

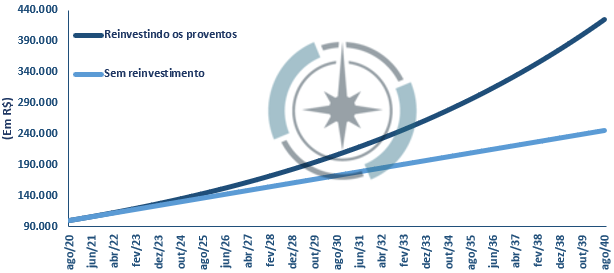

Para ilustrar esse efeito acumulativo em números, elaborei um exemplo hipotético e simplificado.

Como ponto de partida, considerei um único investimento de 100 mil reais em determinado FII ao preço de 100 reais por cota, o que representaria um total de 1.000 cotas adquiridas pelo investidor.

Assumi que o FII pagaria um dividend yield fixo de 7,5 por cento ao ano durante um período de 20 anos. E que o investidor sempre reinvestiria os proventos mensais obtidos adquirindo novas cotas do FII a um preço também de 100 reais.

Como não considerei nenhuma valorização no preço da cota do fundo ao longo de todo o período, os resultados obtidos pela linha escura abaixo provém apenas do investimento inicial e dos juros sobre juros proporcionados pelos reinvestimentos dos proventos mensais.

Fonte: Nord Research.

Ou seja, ao reinvestir os proventos nas condições mencionadas acima – conservadoras, já que não há valorização da cota no período –, o investidor multiplica o seu capital inicial em 4,25 vezes.

O que era 100 mil reais no início se tornou 425 mil reais reinvestindo os dividendos ao longo do tempo.

Nada mal, não é mesmo?

Como dito, isso acontece porque o reinvestimento leva o investidor a aumentar a sua posição sem recorrer a dinheiro novo, passando de suas 1.000 cotas iniciais para um total de 4.248 no final do período.

E quanto mais cotas em sua posse, mais proventos ele recebece.

Por outro lado, sem o reinvestimento, o investidor permaneceria com as mesmas 1.000 cotas ao longo desses 20 anos, o que proporcionaria um ganho acumulado equivalente a 2,45 vezes o seu capital inicial.

Ou, posto de outra forma, obteria apenas 58 por cento daquilo que poderia gerar com os mesmos recursos se reinvestisse os dividendos à taxa considerada.

A diferença entre os dois casos é simples. No primeiro caso, estamos no universo do juro composto – a oitava maravilha do mundo –, enquanto no segundo, estamos lidando com o juro simples.

E aqui cabe uma última observação.

Note pelo gráfico que nos seis primeiros anos do exemplo a diferença entre as duas estratégias é mínima, dando a sensação de que o reinvestimento não vale a pena. Mas é em um horizonte maior de tempo, onde vemos de forma clara os efeitos do reinvestimento.

Sendo assim, o juro composto recompensa, sim, os investidores, mas apenas os mais pacientes.

Se não pode com ele, junte-se a ele

Resumo da ópera: o melhor que você pode fazer é ter o juro composto como seu principal aliado.

E com muita paciência e disciplina para investir e reinvestir em negócios que geram bons retornos de maneira consistente ao longo do tempo você verá que ele é, de fato, a oitava maravilha do mundo.

Você pode começar esse experimento por empresas pagadoras de Dividendos.

Lembre-se que quanto antes você começar, maior será o efeito do juro composto na sua carteira.

Um abraço e bons investimentos!