Na semana passada, chegaram os dados do mercado de trabalho dos EUA em abril. Os dados de emprego do setor privado da ADP foram divulgados na última quarta-feira (4) e os números foram decepcionantes, com a criação de 247 mil novas vagas de trabalho, enquanto a expectativa era de criação de 395 mil postos de trabalho. Os pedidos iniciais por seguro-desemprego, que foram anunciados no dia seguinte, atingiram o nível mais elevado das últimas 6 semanas, com 200 mil solicitações.

De acordo com os dados de vagas de emprego nos EUA (JOLTS), há 11,3 milhões (esperado de 11 milhões) ofertas de emprego nos EUA. Em outras palavras, há uma demanda muito forte por mão de obra na maior economia do mundo. Esses dados nos mostram que o mercado de trabalho nos EUA está bastante apertado.

E, ao mesmo tempo, como o chairman do Federal Reserve, Jerome Powell, expressou na noite de 4 de maio na coletiva de imprensa após a decisão da taxa de juros do Fomc, há uma séria lacuna entre a demanda de trabalho e a oferta de trabalho nos EUA, e isso precisa ser harmonizado. Se não estiver alinhada, a forte demanda por mão de obra pode continuar aumentando os salários e empurrando a inflação para cima.

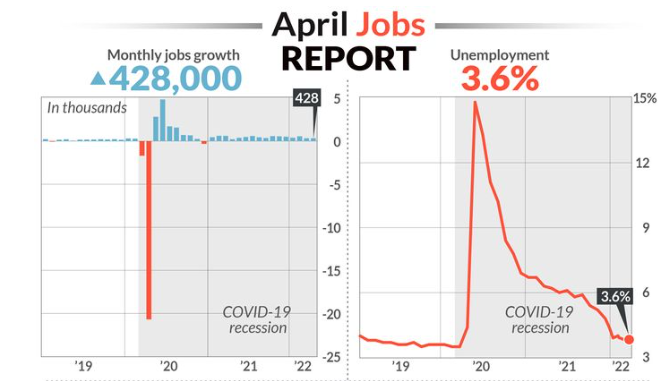

O relatório da folha de pagamento não-agrícola de abril, divulgado na sexta-feira, pode ser bem interpretado em geral, mas é claro que há alguma fraqueza nos detalhes. Em primeiro lugar, foram criados 428 mil empregos (391 mil esperados), acima das expectativas. De fato, quando analisamos os subitens dos dados, o emprego no setor manufatureiro atingiu seu nível mais alto desde setembro de 2020, com 55.000.

Os dados de emprego não agrícola também apontam para um mercado de trabalho muito apertado. A taxa de desemprego foi a 3,6% enquanto esperava 3,5%. Embora a taxa de desemprego tenha ficado acima das expectativas, está abaixo da meta do Fed de 4%. Além disso, o desemprego já era de 3,5% no período pré-pandemia. Como resultado, a taxa de desemprego também é adequada para um mercado de trabalho apertado e está em seu nível mais baixo em 54 anos. Por outro lado, a taxa de participação na força de trabalho caiu de 62,4% para 62,2%. Esse declínio foi recebido de forma um tanto negativa. Aliás, o Fed e o mercado seguirão essa taxa com mais cuidado nos próximos meses para entender a tendência geral desses dados.

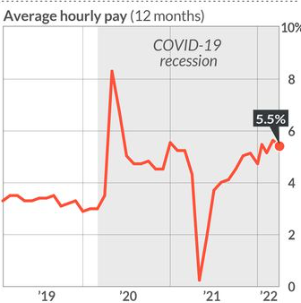

Ganhos médios por hora, outro dado importante no relatório de emprego, subiu 0,3% ao mês (previsão de 0,4%) e 5,5% ao ano, em linha com as expectativas. Nos últimos 3 meses, houve uma tendência de desaceleração nos ganhos médios por hora. No entanto, o custo unitário da mão de obra, que é outro dado, ficou em 11,6% para o primeiro trimestre de 2022, bem acima da expectativa (a expectativa era de 9%).

Muitas empresas nos EUA atribuem o aumento dos preços ao aumento dos custos de mão de obra, produtividade mais fraca e remuneração mais forte, bem como um aumento de 11,6% nos custos unitários de mão de obra. Como os economistas temem que a inflação alta se torne mais persistente se os salários continuarem a subir, isso mostra com bastante clareza quanto gasta em mão de obra para um item de mercadoria. Nessa perspectiva, o trabalho do Fed na prevenção da espiral salário-preço e no combate à inflação não parece fácil.

Fonte: MarketWatch

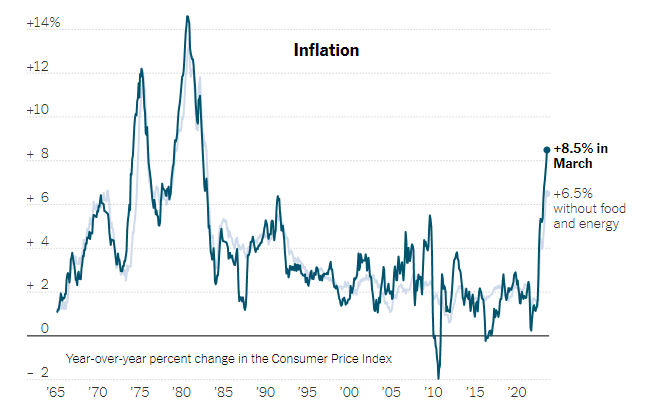

Por outro lado, os olhos estarão voltados para os números de inflação vindos dos EUA nesta semana. A inflação ao consumidor de abril, que será anunciado amanhã, deverá cair para 8,1% ao ano (de 8,5% antes), enquanto o IPC mensal deverá ser de 0,2% (de 1,2% antes). O núcleo da inflação também deve subir 0,4% ao mês (0,3% anterior) e cair para 6% ao ano (6,5% anterior). A inflação ao produtor de abril a ser anunciado na quinta-feira deve ter um aumento mensal de 0,5% (anteriormente 1,4%) e 10,7% anual (anteriormente 11,2%), enquanto o núcleo do IPP deve ser de 8,9% (anteriormente 9,2%) Por outro lado, um aumento de 0,6% ( anteriormente 1%) é esperado mensalmente. Em suma, espera-se uma queda no IPC principal e no IPP principal pela primeira vez desde abril de 2020.

Os números da inflação deste mês são muito importantes. Se uma tendência de queda for observada, como esperado, isso sem dúvida dará algum fôlego ao mercado, que viu primeiro o Fed e depois as vendas fortes depois de 4 de maio. Caso contrário, ou seja, um aumento da inflação em vez de uma queda pode se repetir nos mercados, como foi na semana passada, trazendo para a agenda o "preço de que o Fed excluindo o aumento de 75 pb é um erro" , e pode causar liquidações difíceis. Portanto, a volatilidade nos mercados pode ser alta nesta quarta e quinta-feira.

Dados econômicos e mudanças nas expectativas estão fazendo com que os preços das ações flutuem mais do que qualquer coisa que os investidores viram desde 2020, quando a pandemia de coronavírus começou. Todos esses preços nos mostram muito claramente: os investidores estão inseguros sobre o que acontecerá a seguir. Sem dúvida, a questão mais fundamental que afetará os preços, pelo menos no curto prazo, é; "O Fed fará involuntariamente um pouso forçado ou conseguirá fazer o cobiçado pouso suave?". A resposta a esta pergunta dependerá, sem dúvida, dos números da inflação. Todos os dados de inflação abaixo do esperado enfraquecerão a probabilidade de recessão, enquanto o oposto a fortalecerá.

Com essas incertezas, os rendimentos dos títulos de 10 anos dos EUA no mercado de títulos subiram de cerca de 1,6% no início do ano para mais de 3% agora, e atualmente estão cotados em 3,01%, o nível mais alto dos últimos 4 anos. Aumentos acima de 3,26% ganharão impulso. A volatilidade pode aumentar após os dados de inflação no preço dos títulos de 10 anos e no índice do dólar na quarta e quinta-feira.

O índice do dólar também está cotado em 103,86 após testar o nível crítico de 104. Um fechamento semanal acima de 104 aumentará a probabilidade de um novo rali.