Em nossa coluna desta semana, vamos fornecer uma atualização sobre a inflação nos EUA, com base em alguns dados importantes divulgados na semana passada, e compartilharemos algumas reflexões sobre os ativos de risco e a liquidez.

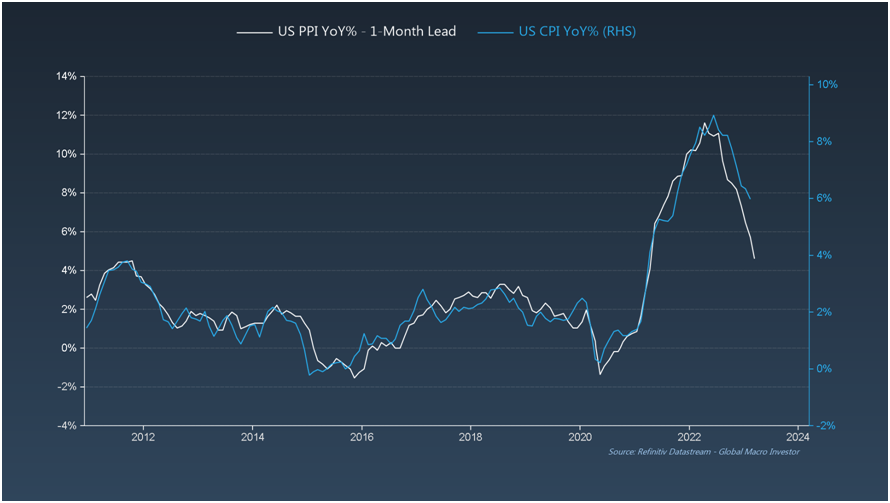

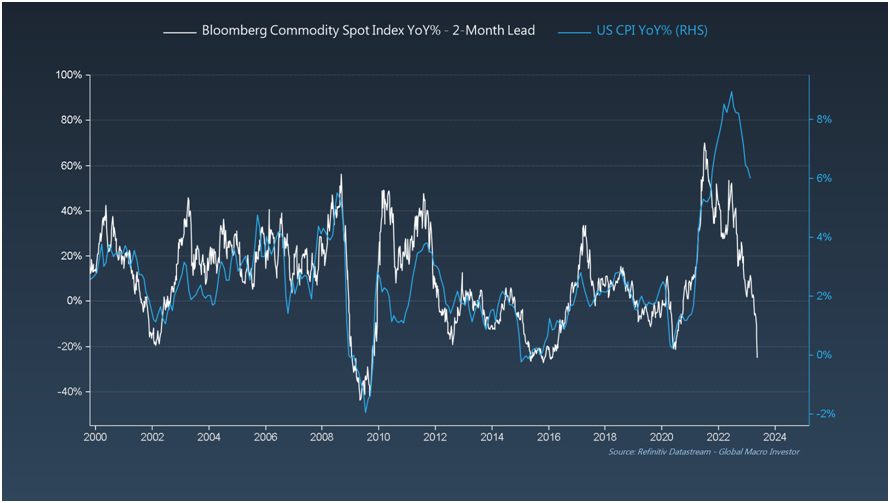

Gráfico 1 – IPP vs. IPC (A/A%)

O índice de preços ao produtor (IPP) ficou abaixo das expectativas em fevereiro (4,6% vs. 5,4% esperado), fazendo com que a meta do índice de preços ao consumidor (IPC) fique mais perto de 4% nos próximos dois meses.

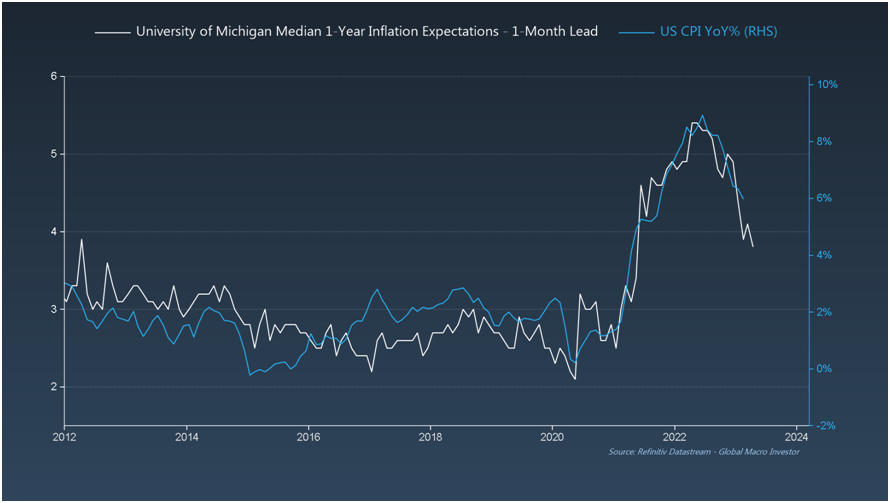

Gráfico 2 – Mediana das expectativas de inflação de 1 ano vs. IPC (A/A%)

As expectativas de inflação da Universidade de Michigan apontam no mesmo sentido.

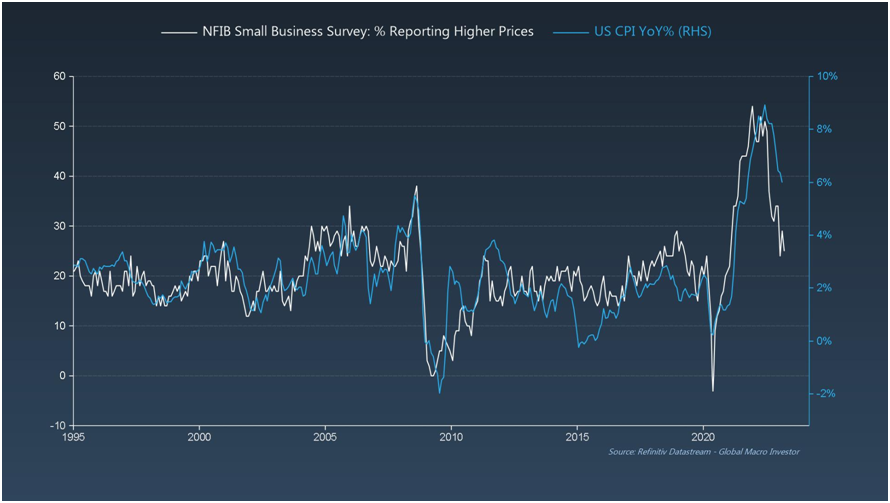

Gráfico 3 – Preços maiores para pequenas empresas vs. IPC (A/A%)

Na semana passada, tivemos a divulgação dos últimos dados de pequenas empresas do NFIB para fevereiro, mostrando que os pequenos negócios continuam relatando um rápido aumento das pressões de preço.

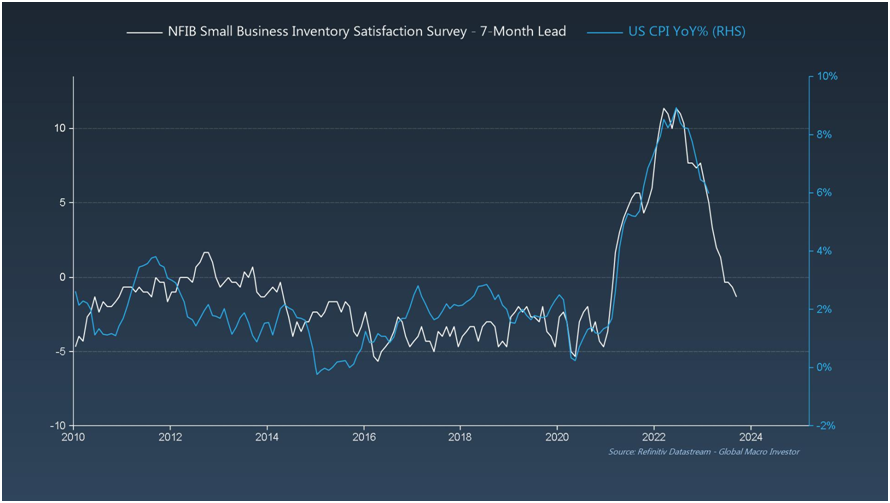

Além disso, os estoques ainda estão elevados demais, fazendo com que os níveis de satisfação de inventários continuem colapsando.

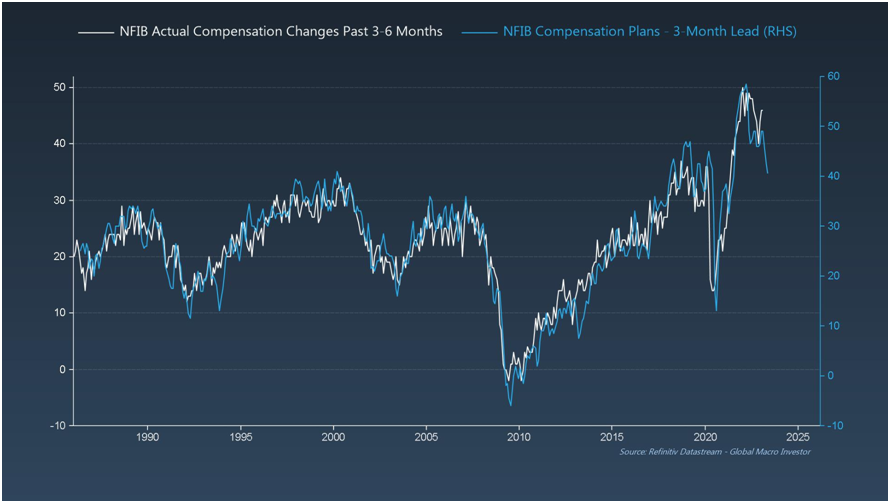

Gráfico 4 – Variações na remuneração nos últimos 3-6 meses vs. Planos de remuneração

Gráfico 4 – Variações na remuneração nos últimos 3-6 meses vs. Planos de remuneração

Além disso, apesar das preocupações com a “rigidez” dos salários, os planos de remuneração das pequenas empresas continuam se deteriorando, e as variações reais nos pagamentos estão um quarto atrás: os salários tocaram um pico.

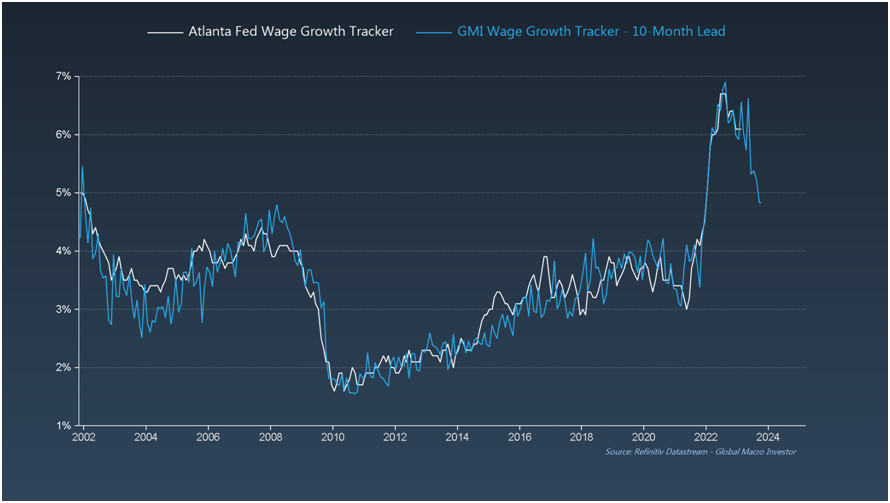

Nosso modelo GMI indica o mesmo: os salários não estão aderentes, só estão extremamente atrasados.

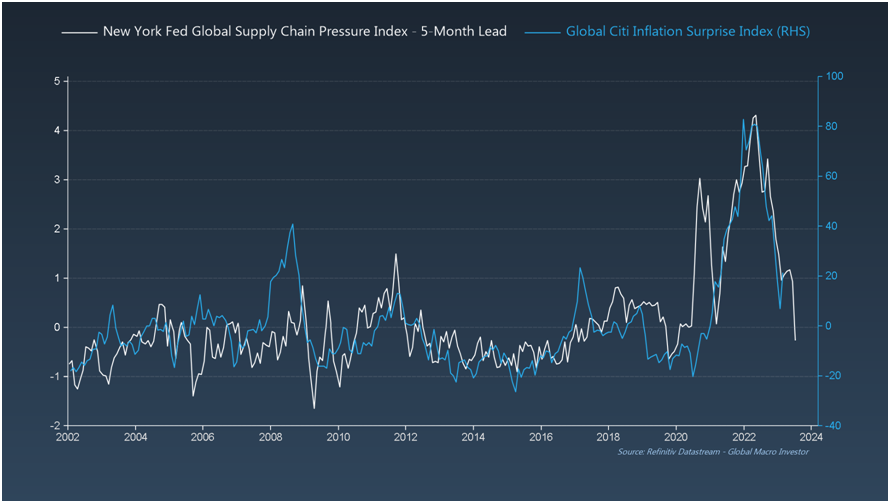

Gráfico 5 - Índice de pressão sobre as cadeias de suprimentos globais (Fed de NY) vs. Índice de surpresa com a inflação global (Citi)

Gráfico 5 - Índice de pressão sobre as cadeias de suprimentos globais (Fed de NY) vs. Índice de surpresa com a inflação global (Citi)

Por fim, as surpresas com a inflação global estão prestes a ficar negativas nos próximos meses e vemos poucos mencionando isso.

Quadro geral

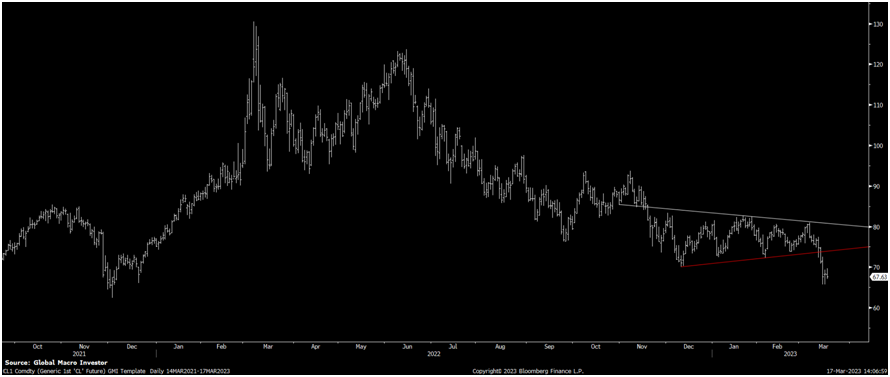

Apesar de todos os inflacionistas falarem em disparada do petróleo sempre que o produto sobe por dois ou três dias, nossa visão é que o barril testará o nível de US$ 60 antes do próximo movimento de alta.

Nesta semana, vimos um rompimento para baixo de um padrão de continuação de triângulo simétrico praticamente perfeito que vínhamos acompanhando, com alvos exatamente em US$ 60.

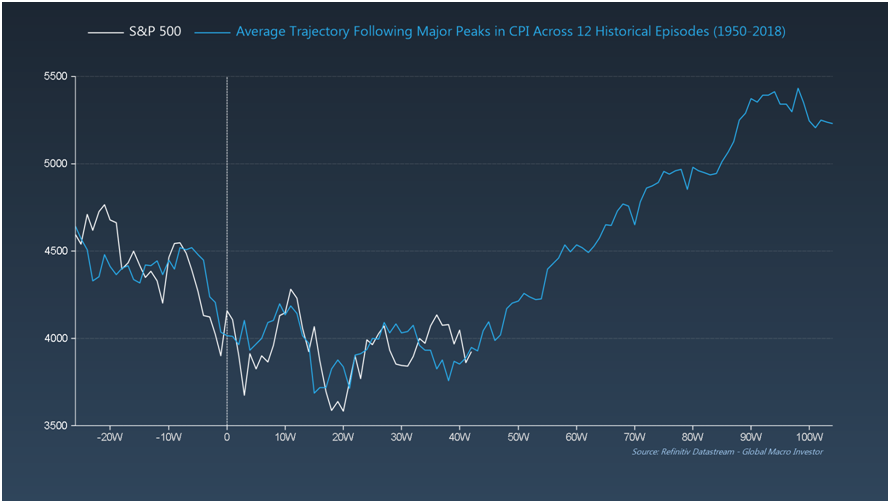

A conclusão é que a inflação continuará desacelerando e que o declínio realmente deve começar a se intensificar a partir de agora, devido ao efeito-base.

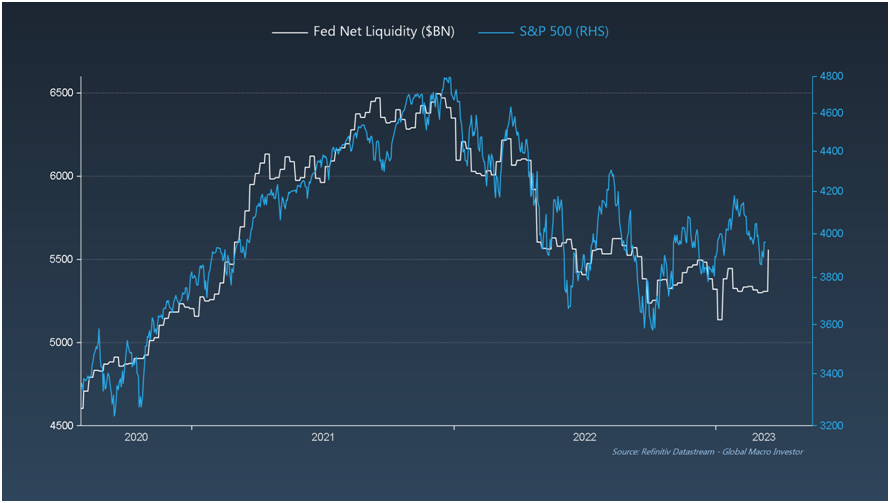

Nossa visão é que o momento pode ser propício para tomada de risco.

Claramente, as próximas semanas serão o verdadeiro teste. Isso está bastante claro diante do que aconteceu com o Credit Suisse (NYSE:CS) nesta semana, quando suas ações despencaram mais de 30% em um único dia e seus CDS de cinco anos explodiram mais de 700 pontos-base, aumentando a possibilidade de contágio devido à restrição financeira dos bancos da zona do euro e outros grandes usuários dos mercados de eurodólar.

A lição importante de tudo isso é que, embora os riscos de contágio sejam reais e os riscos de deflação estejam aumentando, quanto pior ficarem as coisas agora, mais o Fed terá que reagir (más notícias = boas notícias).

Isso é tudo, até a próxima semana.