Em tempos de incerteza econômica, encontrar empresas com lucros crescentes e fundamentos sólidos torna-se uma tarefa cada vez mais valiosa para investidores buscando estabilidade e rentabilidade no longo prazo. O mercado de ações é naturalmente volátil e constantemente influenciado por fatores macroeconômicos e geopolíticos. O que torna identificar empresas que mantêm finanças consistentes e saudáveis essencial para minimizar riscos e garantir retornos positivos.

Nesse contexto, indicadores como o Índice PEG, o Crescimento do Lucro por Ação (LPA), a Margem Operacional e o Retorno sobre o Patrimônio Líquido (ROE) são cruciais para identificar companhias que não apenas estão crescendo, mas também apresentam eficiência na gestão e rentabilidade. Essas métricas ajudam a pintar um quadro completo da saúde financeira e do potencial de valorização das empresas, oferecendo uma base confiável para tomadas de decisão mais seguras.

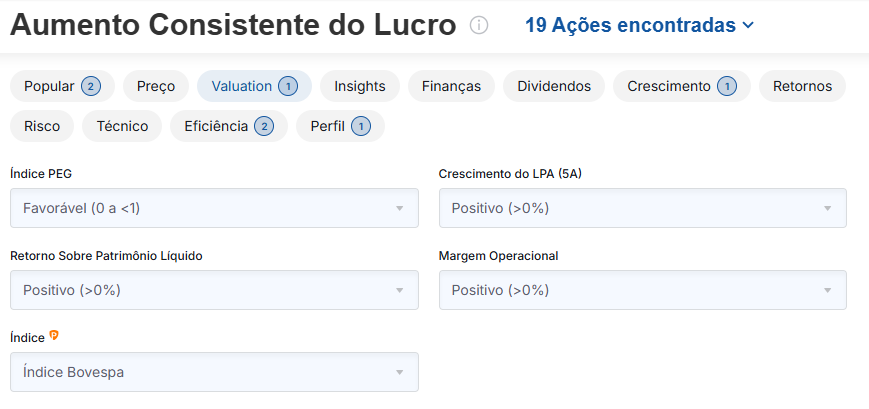

Utilizando o novo filtro de ações avançado do Investing.com, com o filtro pré-definido "Aumento Consistente do Lucro" encontramos cinco empresas brasileiras que têm se destacado por seus lucros crescentes e que, através dos indicadores citados, se mostram bem posicionadas para enfrentar os desafios do mercado. Ao entregar valor aos seus acionistas de forma consistente, combinando eficiência operacional, gestão competente e bom aproveitamento de oportunidades de mercado, elas representam excelentes opções para quem procura por crescimento sólido em um mercado volátil.

Os indicadores utilizados no filtro foram os seguintes, entre ações pertencentes ao Ibovespa.

- Índice PEG entre 0 e 1: O Índice Price/Earnings to Growth é um indicador que relaciona o P/L (Preço/Lucro) ao crescimento dos lucros da empresa. Ele ajusta o P/L pelo crescimento esperado dos lucros, proporcionando uma visão mais completa para saber se a ação está supervalorizada ou subvalorizada em relação ao seu potencial de crescimento; um PEG Ratio menor indica que a ação pode estar atrativa, pois o preço está baixo em relação ao crescimento dos lucros.

- Crescimento do LPA nos últimos 5 anos positivo (acima de zero): O indicador reflete a capacidade da empresa de aumentar seus lucros em relação ao número de ações ao longo do tempo; um crescimento consistente do LPA é sinal positivo de que a empresa está expandindo seus lucros, o que pode levar a um aumento no valor das ações e reforçar a confiança dos investidores.

- ROE positivo (acima de zero): O ROE mede a eficiência com que a empresa utiliza o capital dos acionistas para gerar lucro, e um ROE elevado indica que a empresa está gerando retornos sólidos sobre o investimento dos acionistas, demonstrando eficiência na gestão dos recursos e contribuindo para a atratividade da ação.

- Margem Operacional positiva (acima de zero): Representa a porcentagem de receita que resta após a dedução dos custos operacionais, mostrando a eficiência operacional da empresa; uma margem alta significa que a empresa é eficaz em controlar seus custos e pode converter uma parcela maior de suas vendas em lucro operacional, crucial para a lucratividade geral da empresa.

Confira as cinco ações selecionadas pelo nosso filtro.

Santos Brasil

Índice PEG: 0,21x

Crescimento do LPA (5a): 164,7%

ROE: 30,5%

Margem Operacional: 41,2%

Upside do Preço-Justo: +18,0% (Justo)

Saúde Financeira: 3,35 (B)

A Santos Brasil Participações (BVMF:STBP3) é uma das principais operadoras portuárias do país, com uma atuação focada na movimentação de contêineres e logística integrada. O PEG Ratio de 0,21x sugere que a empresa está subvalorizada em relação ao seu crescimento, o que pode atrair investidores em busca de oportunidades. O Crescimento do LPA de impressionantes 164,7% nos últimos cinco anos destaca o crescimento acelerado da empresa, especialmente em um setor tão relevante para o comércio internacional e a logística nacional.

Com um ROE de 30,5%, a Santos Brasil demonstra eficiência em gerar retorno sobre o capital dos acionistas, e a Margem Operacional de 41,2% reflete uma boa capacidade de gestão de custos e maximização dos lucros. A empresa se beneficia do crescimento do comércio exterior brasileiro e do aumento da eficiência logística, consolidando-se como um player estratégico na cadeia de suprimentos do país.

Prio

Índice PEG: 0,12x

Crescimento do LPA (5a): 78,8%

ROE: 39,6%

Margem Operacional: 56,3%

Upside do Preço-Justo: -13,9% (Justo)

Saúde Financeira: 3,44 (B)

A Prio SA (BVMF:PRIO3), antiga PetroRio, é uma das principais empresas independentes de exploração e produção de petróleo no Brasil. Com um PEG Ratio de 0,12x, a empresa está subvalorizada em relação ao seu crescimento, tornando-a uma oportunidade interessante para investidores que buscam exposição ao setor de energia. O Crescimento do LPA de 78,8% nos últimos cinco anos reflete a capacidade da Prio de aumentar seus lucros de maneira consistente, mesmo em um ambiente volátil como o do petróleo.

O ROE de 39,6% demonstra que a empresa é eficiente em gerar retorno sobre o capital dos acionistas, enquanto a Margem Operacional de 56,3% indica uma excelente capacidade de conversão de receita em lucro. A Prio se beneficia de um portfólio de ativos de alta qualidade e de uma estratégia focada na eficiência operacional e na otimização de custos, permitindo-lhe aproveitar oportunidades no mercado de petróleo com uma abordagem diferenciada.

São Martinho

Índice PEG: 0,17x

Crescimento do LPA (5a): 34,7%

ROE: 21,7%

Margem Operacional: 32,2%

Upside do Preço-Justo: +27,6% (Barato)

Saúde Financeira: 2,83 (C)

A São Martinho (BVMF:SMTO3) é uma das maiores produtoras de açúcar e etanol do Brasil, com forte presença no setor sucroenergético. O PEG Ratio de 0,17x indica que a empresa está subvalorizada em relação ao seu crescimento esperado, tornando-se uma opção atrativa para investidores. O Crescimento do LPA de 34,7% nos últimos cinco anos reflete o sucesso da São Martinho em aumentar sua lucratividade, impulsionada pela demanda por biocombustíveis e pela eficiência na produção de açúcar.

O ROE de 21,7% demonstra que a empresa é capaz de gerar retornos sólidos sobre o capital dos acionistas, enquanto a Margem Operacional de 32,2% indica uma boa capacidade de controlar custos e transformar receita em lucro. A São Martinho se beneficia da tendência global em direção a energias renováveis e do crescente interesse por produtos mais sustentáveis, posicionando-se como um player importante na transição energética e na produção agrícola eficiente.

CSN Mineração

Índice PEG: 0,08x

Crescimento do LPA (5a): 27,2%

ROE: 41,6%

Margem Operacional: 34,4%

Upside do Preço-Justo: +0,5% (Justo)

Saúde Financeira: 3,34 (B)

A CSN Mineração (BVMF:CMIN3), subsidiária da Companhia Siderúrgica Nacional (BVMF:CSNA3), é uma das maiores produtoras de minério de ferro do Brasil, com forte atuação no mercado internacional. O PEG Ratio de 0,08x indica que a empresa está muito subvalorizada em relação ao seu potencial de crescimento, representando uma oportunidade atraente para investidores que buscam valorização. Com um Crescimento do LPA de 27,2% nos últimos cinco anos, a empresa demonstra uma capacidade impressionante de expansão dos lucros, impulsionada pela alta demanda por minério de ferro e pela eficiência em suas operações.

O ROE de 41,6% indica que a empresa é bastante eficiente em gerar retornos sobre o capital investido pelos acionistas, enquanto a Margem Operacional de 34,4% mostra uma boa capacidade de transformar receita em lucro, mesmo em um setor altamente cíclico. A CSN Mineração se beneficia da posição estratégica do Brasil como um dos maiores exportadores de minério de ferro do mundo, além de contar com uma infraestrutura logística própria que contribui para a eficiência de suas operações.

BB Seguridade

Índice PEG: 0,45x

Crescimento do LPA (5a): 17,6%

ROE: 88,3%

Margem Operacional: 96,0%

Upside do Preço-Justo: 43,5% (Barato)

Saúde Financeira: 3,35 (B)

A BB Seguridade Participações (BVMF:BBSE3) se destaca como uma das principais empresas do setor de seguros e previdência no Brasil, sendo subsidiária do Banco do Brasil (BVMF:BBAS3). Com um PEG Ratio de 0,45x, a empresa demonstra estar subvalorizada em relação ao seu crescimento de lucros, o que pode representar uma excelente oportunidade de investimento. O Crescimento do LPA (Lucro por Ação) nos últimos cinco anos, de 17,6%, evidencia a capacidade da empresa de expandir seus lucros de maneira consistente, beneficiando seus acionistas. Além disso, a Margem Operacional impressionante de 96% reflete uma eficiência operacional excepcional, com a empresa conseguindo transformar praticamente toda a sua receita em lucro.

O ROE (Retorno sobre o Patrimônio Líquido) de 88,3% é um dos mais altos do mercado, indicando que a BB Seguridade é extremamente eficiente em gerar retorno sobre o capital dos acionistas. Essa combinação de indicadores fortes revela uma empresa sólida e lucrativa, capaz de enfrentar desafios econômicos e aproveitar oportunidades de crescimento. Atuando em um setor relativamente estável, a empresa consegue se beneficiar da demanda contínua por seguros e produtos de previdência, especialmente em um cenário de maior conscientização sobre a importância de planejamento financeiro.

E você, o que acha das empresas?

OBS: Dados coletados na sexta-feira, 25 de outubro de 2024