Pode estar se formando uma tempestade perfeita no mercado de títulos, diante de uma variedade de fatores que contribuem para o aumento dos juros.

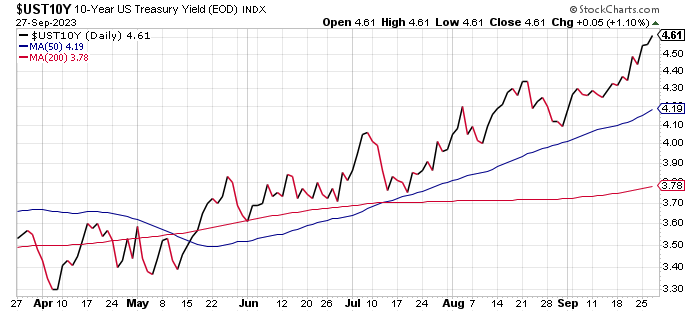

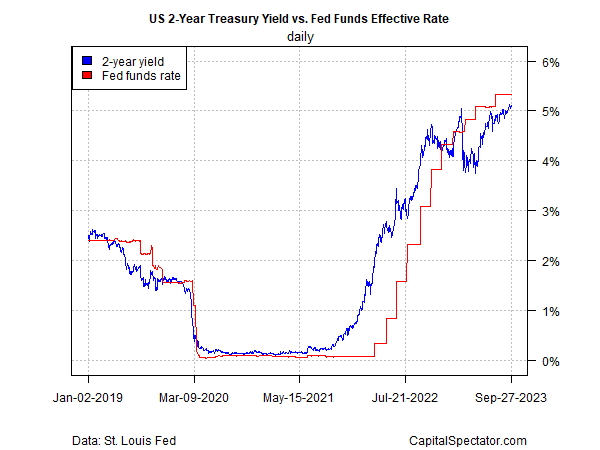

O principal indicador nesse sentido é a taxa do título de 10 anos do Tesouro americano, que voltou a subir no pregão de ontem, atingindo 4,61% (27 de setembro), o mais alto desde 2007. Outros prazos na curva de juros também estão em alta, incluindo a taxa de 2 anos, que atingiu 5,10%, pouco abaixo de seu pico anterior em 2006.

Vários fatores estão contribuindo para essa alta nos juros. Até que ocorra uma mudança significativa em um ou mais desses fatores, é provável que as taxas continuem subindo. Portanto, é fundamental acompanhar o que está por trás dessa tendência no mercado de títulos. Com isso em mente, a seguir está um breve resumo de quatro razões principais que explicam a venda de títulos americanos:

-

Prêmio de Inflação Mais Alto

Mike Cudzil, gestor de portfólio da Pimco, destacou:

Ele observou ao Morningstar:

“Houve um aumento nas expectativas de inflação no mercado, o que está relacionado a um Federal Reserve que não está mais combatendo ativamente a inflação, mas permitindo que as taxas, embora mais altas, permaneçam estáveis”, disse Briggs. “A inflação está diminuindo, mas ainda está acima da meta, então é razoável que os investidores exijam um pouco mais de prêmio de risco de inflação.”

A previsão para o próximo mês do Produto Interno Bruto (PIB) dos EUA, divulgada pelo governo, é de mais de 3%, de acordo com a mediana das previsões de várias fontes compiladas pelo CapitalSpectator.com. Se isso se confirmar, a atividade econômica acelerará significativamente em comparação com a taxa de 2% ou mais no segundo trimestre. Portanto, uma economia resiliente que mantém a pressão sobre os rendimentos sugere que não é iminente um alívio sob a forma de uma economia significativamente mais fraca.

-

Política Hawkish do Fed

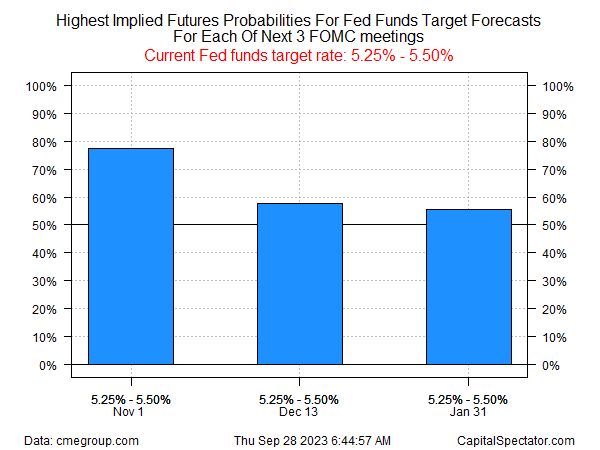

O debate sobre se o Federal Reserve continuará a elevar sua taxa de juros está em andamento, mas há consenso de que os cortes de taxa são improváveis no curto prazo.

Os juros futuros (Fed Funds) atualmente estão precificando a probabilidade moderadamente alta de que o banco central deixará sua taxa de juros inalterada na faixa de 5,25% a 5,50% na próxima reunião de política monetária em 1º de novembro. A incerteza permanece sobre as duas reuniões subsequentes, mas a tendência aponta para taxas inalteradas.

Dessa forma, o Fed está em uma posição em que manter sua postura política inalterada equivale a um aperto passivo. É importante destacar que a taxa de 2 anos, sensível à política, está se aproximando da taxa de fundos federais, à medida que o mercado reconhece que a política de taxas mais altas por um período prolongado pode prevalecer no futuro previsível.

Um fator crucial nesse cenário é o comportamento da inflação nos próximos meses. Embora a pressão dos preços tenha caído consideravelmente desde o pico do ano passado, há preocupações de que a inflação esteja se estabilizando em torno de 3%, acima da meta de 2% do Fed.

O presidente do Federal Reserve de Minneapolis, Neel Kashkari, estima uma probabilidade de 40% de que as taxas de juros continuem subindo para conter a inflação. Em um ensaio publicado recentemente, ele argumenta que uma "equilíbrio de alta pressão" está se consolidando na economia dos EUA, mantendo a inflação bem acima da meta de 2% do Fed. Ele destaca que a maior parte da desaceleração da inflação até agora se deve a fatores do lado da oferta, como a reentrada dos trabalhadores na força de trabalho e a resolução das cadeias de suprimentos, em vez da política monetária que restringe a demanda.

3. Aumento dos Preços de Energia

Embora os bancos centrais geralmente se concentrem no núcleo da inflação, que exclui energia e alimentos, os preços de destaque ainda são um fator nos mercados. Nesse sentido, o recente aumento no {8849|petróleo futuro}} ameaça interromper e possivelmente reverter a tendência desinflacionária nas medidas de inflação de destaque.

Não é surpreendente que o recente aumento do petróleo para o nível mais alto do ano esteja levando os analistas a considerar a possibilidade de que a inflação possa ser mais difícil de conter nos próximos meses.

Por exemplo, o Financial Times relata:

"Blerina Uruçi, economista-chefe dos EUA da T Rowe Price, disse estar preocupada com os preços mais altos de energia levando a custos mais altos em outros lugares. A greve dos trabalhadores da indústria automobilística também pode elevar os preços dos veículos, dada a oferta já esticada. 'Pequenos choques na economia podem realmente trazer a inflação de volta', disse ela. 'E como banqueiro central, você vai se preocupar que, se continuar recebendo esses choques positivos, o que isso fará com as expectativas de inflação?'

4. Emissão de Dívida do Tesouro

O crescente déficit orçamentário dos EUA, juntamente com a ameaça de uma paralisação do governo a partir de 1º de outubro, está alimentando preocupações de que o aumento das vendas de dívida do Tesouro será um fator que pesará sobre os preços e elevará os juros.

A atenção se voltou para esse fator quando o Departamento do Tesouro anunciou, em 31 de julho, que espera tomar emprestado US$ 1,007 trilhão no terceiro trimestre, um valor muito acima da estimativa de maio em US$ 274 bilhões e o mais alto já registrado para um terceiro trimestre.

Mark Lindbloom, gestor de portfólio da Western Asset Management, observa que as vendas de títulos do terceiro trimestre "foram muito maiores do que as pessoas pensavam". Ele acrescenta que alguém comprará esses títulos, mas a questão é a que preço isso ocorrerá.