Este artigo foi escrito exclusivamente para o Investing.com

- Petróleo e ações do setor corrigem em 19 de julho

- Demanda de petróleo é robusta

- Margens de refino subiram bastante – Maiores lucros para VLO

- Mínimas e máximas ascendentes desde março de 2020

Quando se fala em combustíveis fósseis, a visão dos EUA está mudando. Em seu primeiro dia de mandato, o presidente americano Joseph Biden cancelou o projeto de oleoduto Keystone XL, que transportaria petróleo dos campos de areia betuminosa em Alberta, Canadá, para Steele City, Nebraska, com ramificações até o ponto de entrega da Nymex, em Cushing, Oklahoma. Em maio, o governo Biden proibiu atividades de fraturamento e perfuração para exploração de combustíveis fósseis em território federal no Alasca.

Enquanto os EUA tentam resolver a mudança climática por um caminho mais verde, o país e o mundo continuam dependendo dos combustíveis à base de petróleo para abastecer suas atividades. Nos próximos anos, a maior regulação do setor elevará o custo de extração de petróleo e gás da crosta terrestre americana. Além disso, devolve o poder de precificação das commodities energéticas para o cartel internacional do setor, a Opep, e seus parceiros russos.

À medida que os EUA e a Europa avançam em direção à descarbonização, mais de um terço da população mundial vive na China e na Índia, dois países que marcham ao ritmo de tambores diferentes. Além disso, nos EUA, mais automóveis, caminhões, aviões e outros modais de transporte continuam exigindo combustíveis derivados do petróleo. O aumento da demanda após a pandemia global e a menor oferta gerada pelas iniciativas verdes do governo Biden contribuem para a alta dos preços do petróleo e do gás. Quem tiver dúvidas disso, basta observar as tendências de preço nos mercados de petróleo, gás natural, carvão e etanol no último ano.

O petróleo futuro negociado na Nymex atingiu recentemente seu preço mais alto desde 2014, a US$76,98 por barril. O gás natural subiu até US$4 por MMBtu na semana passada, maior preço para um mês de julho desde 2014 e o maior nível desde o fim de 2018, durante o início da temporada de pico de demanda de calefação. O etanol alcançou seu nível mais alto desde 2014 nas últimas semanas.

Com a demanda em alta, as refinarias de petróleo devem aumentar seus lucros. A Valero Energy (NYSE:VLO) (SA:VLOE34) é uma das refinarias líderes nos EUA. As ações da empresa caíram cerca de US$20 e agora estão quase 22,8% abaixo do nível registrado em 3 de junho. A US$65,54 em 26 de julho, a VLO voltou para a região de compra (no momento em que escrevo seus papéis já haviam subido alguns centavos).

Com um dividendo de US$3,92 que rende quase 6%, a ação é uma aposta atraente, já que paga uma taxa acima do mercado para quem busca ganhos de capital.

Petróleo e ações do setor corrigem em 19 de julho

O petróleo tem a mania de descer de elevador durante correções. O exemplo mais claro disso ocorreu no primeiro semestre de 2020, quando seus preços se evaporaram, ficaram abaixo de zero na Nymex e atingiram seu nível mais baixo deste século no contrato futuro de Brent.

Desde o último mês de abril, o produto vem registrando mínimas e máximas ascendentes. O contrato futuro Nymex atingiu seu nível mais alto desde 2014 em 6 de junho a US$76,98 por barril. O contrato em vigor para agosto alcançou US$76,07 por barril.

Fonte: CQG

O gráfico acima destaca o declínio desde a máxima e a queda substancial em 19 de julho, responsável por fazer o WTI para agosto tocar a mínima de US$65,01 em 20 de julho antes de retornar para mais de US$72 por barril. O petróleo caiu junto com o mercado acionário, fazendo com que as ações do setor sofressem uma dupla pressão de venda.

Recentemente, o desempenho das ações petrolíferas tem sido muito pior que o do petróleo. O fundo extremamente líquido S&P 500 Energy Sector ETF (NYSE:XLE) investe em uma carteira de ações de empresas líderes no mercado de óleo e gás nos EUA.

Fonte: Barchart

O gráfico mostra que o XLE atingiu a máxima de US$56,65 em 10 de julho e caiu para a mínima de US$46,30 em 19 de julho. O ETF abriu com gap de baixa em 19 de julho, dia em que os preços do petróleo tomarem o mais recente elevador de descida.

As ações petrolíferas caíram 18,3% desde a máxima, enquanto o petróleo para agosto na Nymex desvalorizou-se 14,5%. O petróleo estava cotado a US$72 por barril no dia 28 de julho, 10,8% acima da mínima recente, enquanto o XLE havia se recuperado 7,6%, a US$49,83. As ações petrolíferas ficaram aquém dos preços do petróleo futuro, já que caíram mais durante a correção e subiram menos durante o repique.

O XLE tem 3,12% de exposição à Valero Energy. A empresa refina petróleo em combustíveis de transporte e petroquímicos, além de produzir biocombustível nos EUA, Canadá, Reino Unido e Irlanda. A companhia opera através de três segmentos: Refino, Diesel Renovável e Etanol.

A VLO tem um valor de mercado de US$26,042 bilhões a US$65,54 por ação. O volume médio de negociações da empresa é de 5,13 milhões de ações por dia. Em 2021, a VLO foi negociada na faixa de US$54,84 a US$84,95. No fechamento de terça-feira a US$65,58, o papel estava mais perto da mínima do que da máxima do ano. Além disso, a ação está em tendência de baixa desde o início de junho.

Três fatores indicam que a Valero pode voltar a subir, fazendo com que seja uma boa compra nos níveis de preço atuais.

1. Demanda de petróleo é robusta

As vacinas estão criando imunidade de rebanho contra a Covid-19, gerando um boom de demanda, já que as pessoas estão voltando ao trabalho, tirando férias e se deslocando mais pelo mundo. Os níveis de estoque nos EUA refletem a forte demanda por combustíveis tradicionais.

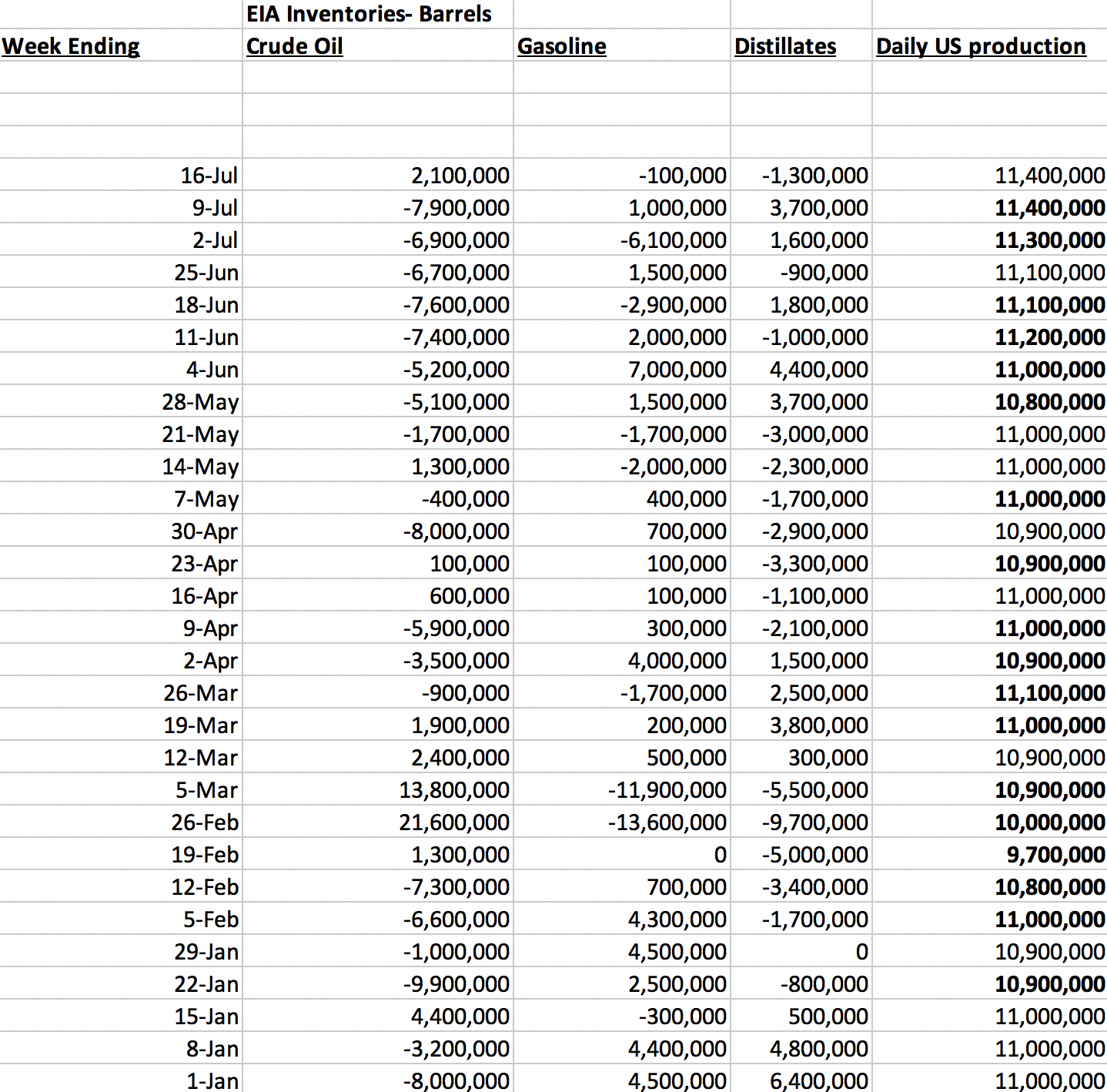

De acordo com a EIA, agência de informações energéticas dos EUA, os estoques de petróleo, gasolina e destilados caíram em de 1 de janeiro a 16 de julho de 2021.

Fonte: Dados semanais da EIA

Ao longo de 2021, os estoques de petróleo registraram queda de 53,7 milhões de barris; os estoques de gasolina, de 100.000 barris, e os de destilados, de 10,7 milhões de barris. A produção petrolífera diária americana aumentou de 11 para 11,4 milhões de barris por dia (mbpd) desde o fim de 2020, uma alta de 3,6%. Mas esse volume continua 13% abaixo do pico de 13,1 mbpd em março de 2020, apesar da robusta demanda.

A demanda em alta de gasolina, óleo de calefação, diesel e combustível de aviação fez com que as margens de refino subissem em 2021.

2. Margens de refino subiram bastante – Maiores lucros para VLO

As margens de refino refletem aspectos financeiros do processamento de um barril de petróleo em um barril de gasolina ou produtos destilados. Os diferenciais são um indicador em tempo real da demanda por combustíveis e um barômetro dos lucros de empresas como a Valero, que processam produtos petrolíferos. A elevação das margens representa mais lucro para as refinarias de petróleo.

Fonte: CQG

O gráfico mensal das margens de refino de gasolina mostra que elas saíram de US$10,81 ao final de 2020 para US$23,81 por barril em 26 de julho. A gasolina é um combustível sazonal que tende a subir durante os meses de primavera e verão e cair nos meses de inverno, quando os motoristas se deslocam menos pelas estradas.

Em 2020, em meio à pandemia, a margem de refino de gasolina estava abaixo de US$14 por barril no mês de julho.

Fonte: CQG

Apesar do nome, a margem de refino do óleo de calefação serve de referência para produtos como diesel e combustível de aviação. A margem de refino de destilados saiu de US$13,92 no fim de 2020 para US$18,49 por barril em 26 de julho. Em julho de 2020, a margem de refino de destilados estava abaixo de US$12,50 por barril.

As maiores margens de refino se traduzem em lucros maiores para a VLO e outras refinarias. Quanto ao biocombustível, o milho é o principal insumo na produção de etanol nos EUA. No fim de dezembro de 2020, o contrato mais negociado de milho estava cotado a US$4,8575 por bushel, com o etanol futuro a US$1,433 por galão no atacado.

A US$5,4575 em 26 de julho, o milho registrava 12,4% de alta. O etanol a US$2,32 estava 61,9% acima do preço de fechamento de 2020.

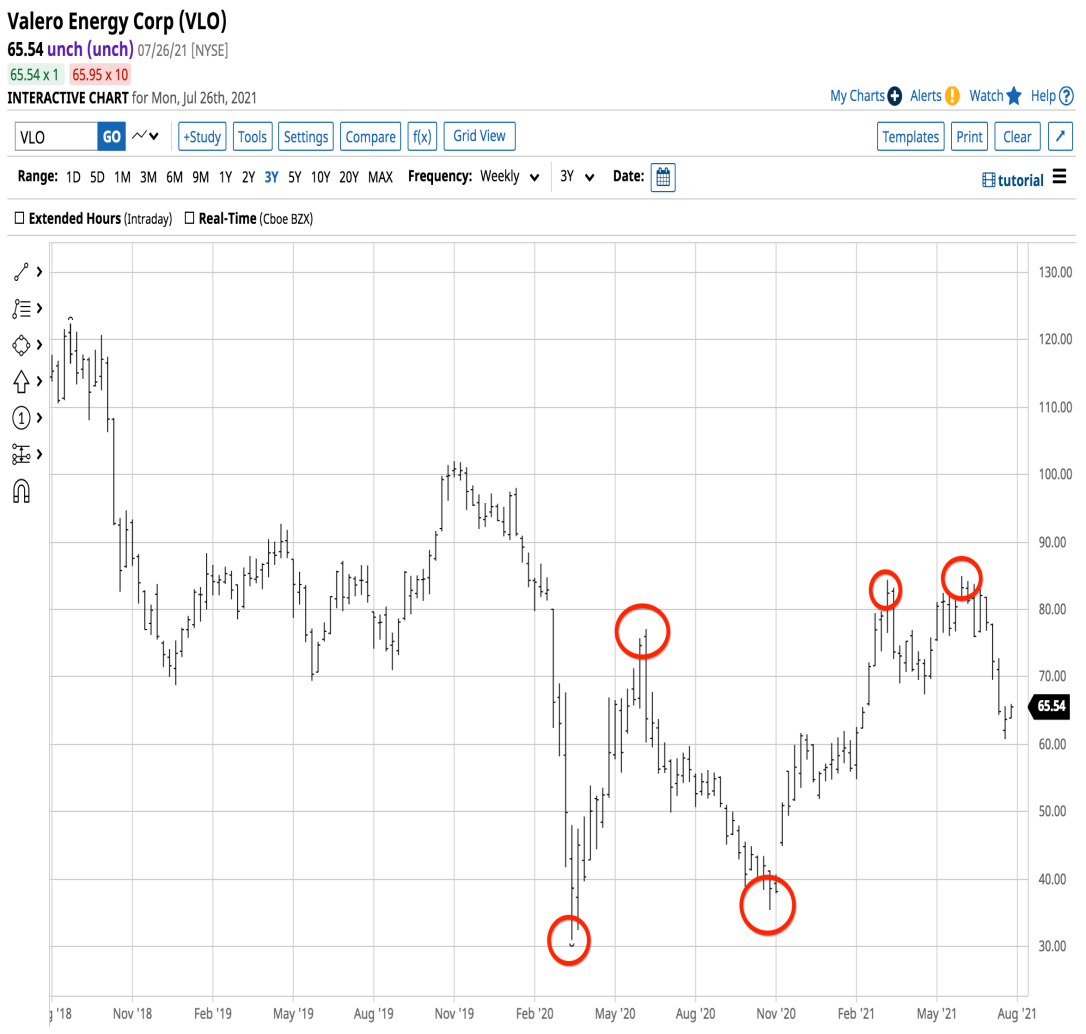

3. Mínimas e máximas ascendentes desde março de 2020

A Valero pode ter recuado de US$84,95 para US$65,54, mas a tendência de longo prazo é altista.

Fonte: Barchart

As ações da Valero têm registrado mínimas e máximas ascendentes desde que tocou o fundo a US$31 em março de 2020. O papel fez mínima mais alta a US$35.44 em outubro de 2020, que é um nível de suporte crítico

Minha expectativa é que a demanda de produtos petrolíferos e a força das margens de refino deem suporte à valorização do papel. No entanto, a sazonalidade pode fazer com que a VLO fique suscetível a vendas nos próximos meses, com a aproximação do inverno. Diante disso, eu preferiria adotar uma estratégia de comprar VLO em correções a partir dos níveis atuais, deixando bastante espaço para adicionar posição em caso de fraqueza e volatilidade.

Vale lembrar que o dividendo de US$3.92 da Valero se traduz em um retorno acima do mercado de 5,98%. A VLO paga aos acionistas por aguardarem a valorização de capital.

A mudança na política energética americana fará com que a regulação eleve os custos de produção das empresas tradicionais de energia. Mas a demanda americana de petróleo e biocombustíveis está em alta, graças à avançada campanha de imunização.

Levará anos, senão décadas, para que os níveis de emissões e descarbonização se reduzam. Nesse ínterim, os EUA continuarão dependentes de combustíveis derivados do petróleo, o que favorece as ações da Valero nos níveis atuais de preço e abaixo deles.