- Nasdaq já subiu 12,6% desde a mínima do mercado de baixa de 13 de outubro.

- Ações de tecnologia de alto crescimento vêm registrando recuperações impressionantes.

- Block e Splunk estão entre as melhores apostas para queda do medo de inflação e maior esperança de mudança de postura do Fed.

O Nasdaq Composite teve uma formidável recuperação desde que atingiu seu menor patamar desde julho de 2020, no mês passado. O índice repleto de ações de tecnologia agora acumula uma alta de mais de 12% desde as mínimas de meados de outubro, aumentando a confiança de que o setor já tocou o fundo, após as fortes quedas deste ano.

O repique foi impulsionado pela visão de que a inflação nos EUA pode ter atingido o pico, aumentando as esperanças de que o Federal Reserve (Fed, banco central dos EUA) elevará os juros de forma menos agressiva.

Levando isso em consideração, acredito que a Block (NYSE:SQ) (BVMF:S2QU34), empresa controladora da Square, e a especialistas em software de nuvem Splunk (NASDAQ:SPLK) (BVMF:S1PL34) devem ver suas ações ampliarem sua recuperação nos próximos meses. Ambas têm espaço de sobra para crescer em seus respectivos segmentos, representando, portanto, ótimas oportunidades de investimento no longo prazo.

Block

- Desempenho no acumulado do ano: -54,6%

- Recuo desde a máxima histórica: -74,6%

- Capitalização de Mercado US$ 43,9 bilhões

A Block registrou um forte repique desde que viu suas ações atingirem seu menor patamar desde abril de 2020, em 3 de novembro, acumulando uma alta de cerca de 20% até agora no mês. No entanto, as ações da empresa de tecnologia financeira sediada em São Francisco, Califórnia, continuam com uma queda acumulada de 54,6% no ano.

Negociada com um desconto de quase 75% em relação à máxima histórica de agosto de 2021, os investidores poderiam avaliar uma possível alocação de portfólio em Block, em meio aos sinais de força do seu famoso Cash App e dos negócios da Square com os vendedores.

A empresa especializada em pagamentos móveis do ex-CEO do Twitter, Jack Dorsey, divulgou resultados e receita para o 3º tri que ficaram bem acima das expectativas consensuais no início deste mês, apesar do desafiador ambiente macro.

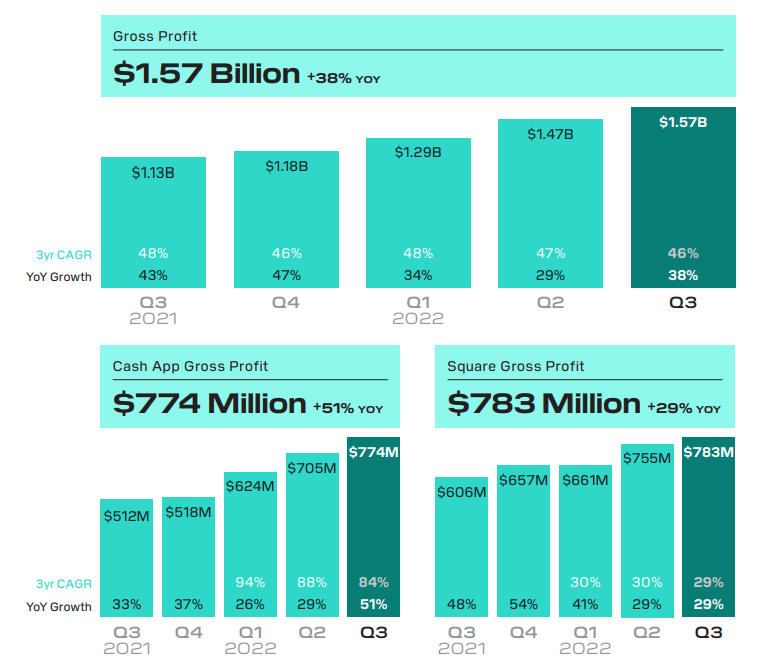

A Block registrou um lucro bruto de US$ 774 milhões em seu Cash App e de US$ 783 milhões com comerciantes na Square, uma alta de 51% e 29% respectivamente em bases anualizadas. No total, a companhia registrou um lucro bruto de US$ 1,58 bilhão no 3º tri, uma alta de 38% ano a ano.

A potência da tecnologia financeira disse que obteve sua maior entrada trimestral de caixa na história, ou seja, mais usuários estão fazendo depósitos em suas contas do Cash App. O aplicativo agora possui 49 milhões de usuários mensais ativos, uma alta de 22,5% a/a.

Dorsey disse em uma carta aos acionistas que a companhia teve um forte crescimento, mesmo com outras empresas de pagamento alertando para a desaceleração iminente no cenário macro.

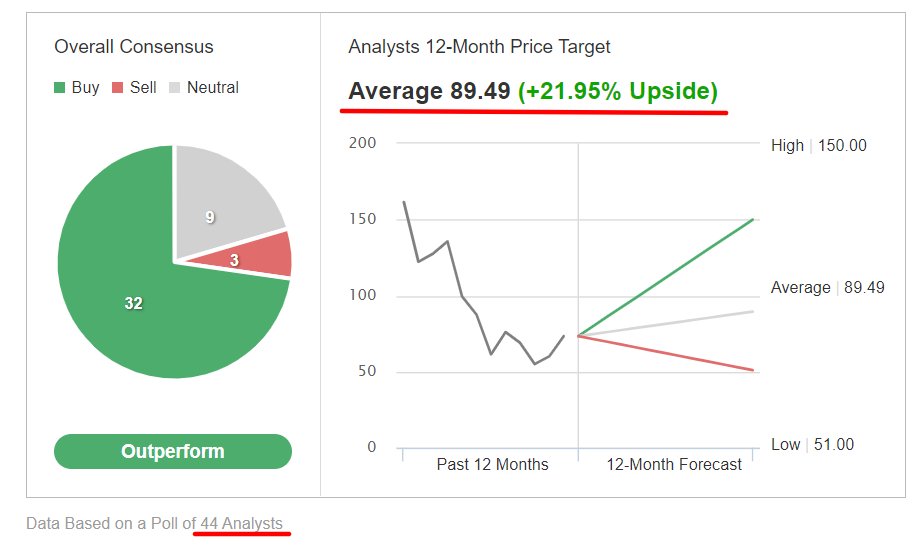

Não é de surpreender que Wall Street tenha uma visão otimista para o longo prazo para os papéis da empresa, com 41 de 44 analistas pesquisados pelo Investing.com classificando a ação como compra ou manutenção em carteira.

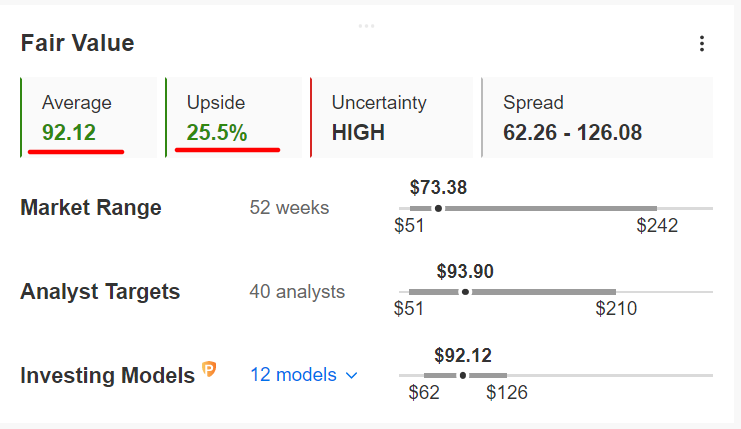

O preço justo médio para as ações da Block no InvestingPro implica um potencial de alta de 25,5%.

Considerando a posição de liderança da Square na indústria de processamento de pagamentos móveis, a Block pode finalmente ver suas ações tocarem o fundo, após uma brutal liquidação que a fez perder mais da metade do seu valor de mercado em 2022.

Splunk

- Desempenho no acumulado do ano: -26,5%

- Recuo desde a máxima histórica: -62,3%

- Capitalização de Mercado US$ 13,8 bilhões

A Splunk viu suas ações recuarem 26,5% neste ano, depois que a fornecedora de software de analytics perdeu atratividade para os investidores. Mas suas ações se recuperaram forte desde que atingiram a mínima de 52 semanas de US$ 65 em meados de outubro, subindo quase 31% no mês passado. Nos níveis atuais, a empresa de software sediada em São Francisco, Califórnia, está 62% abaixo do pico recorde de setembro de 2020.

A Splunk deve estender sua recuperação nos próximos meses, graças às tendências comerciais favoráveis, à medida que completa a transição de uma licença perpétua para um modelo de software como um serviço baseado em assinatura. A mudança para o modelo SaaS deverá fazer com que a companhia gere mais receita anual recorrente, maior lucratividade e melhore o fluxo de caixa livre nos próximos trimestres.

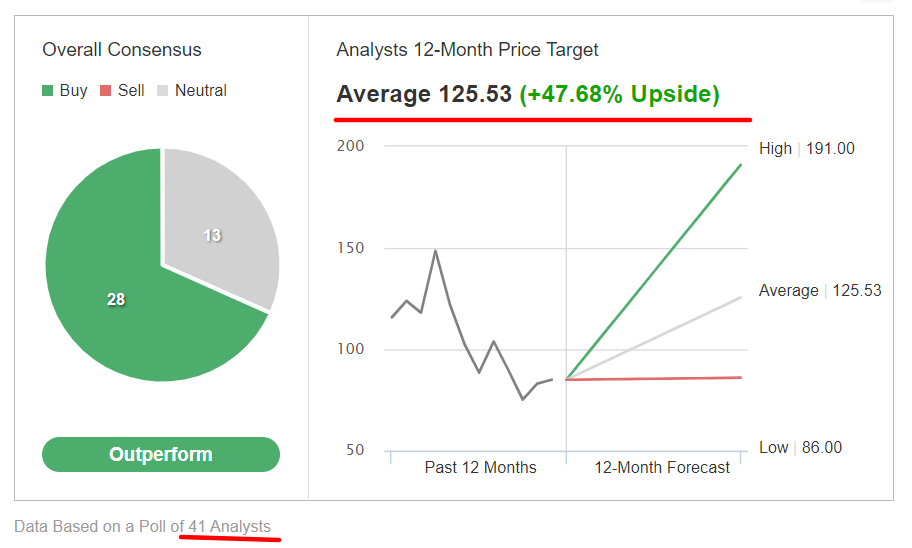

Todos os 41 analistas pesquisados pelo Investing.com classificam a ação como “compra” ou “neutra”.

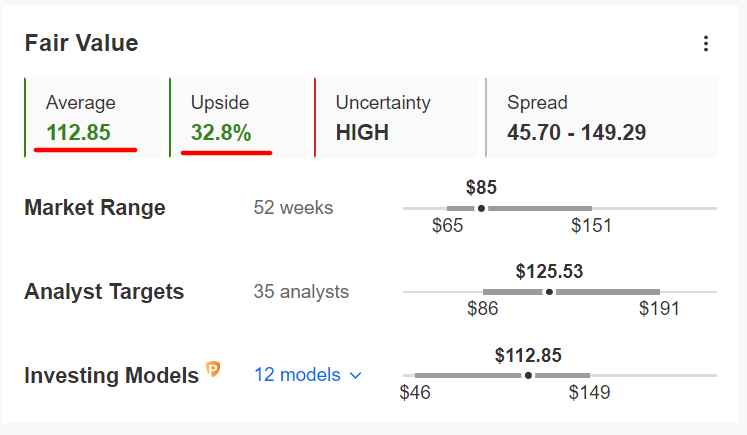

Os modelos quantitativos do InvestingPro apontam para uma valorização de 32,8% nos próximos 12 meses.

A Splunk divulga seus resultados financeiros do 3º tri após o fechamento dos mercados americanos na quarta-feira, 30 de novembro. O consenso prevê um LPA de US$ 0,25, uma significativa melhora em relação ao prejuízo de US$ 0,37 por ação do ano passado, enquanto a receita deve saltar 27,5% a/a.

Analistas de Wall Street estão extremamente otimistas antes do balanço, de acordo com o InvestingPro, já que elevaram suas estimativas de LPA 32 vezes nos últimos 90 dias, de modo a refletir o incrível aumento de mais de 182,7% em relação às expectativas iniciais.

O investidor ativista Starboard Value, que geralmente monta posições em empresas de software de baixo desempenho, revelou que detém uma participação de quase 5% na Splunk, no mês passado. “Consideramos que a Splunk tem um grande potencial de alta”, declarou o CEO Jeffrey Smith, ressaltando que a empresa pode impulsionar as margens de fluxo de caixa livre e manter o forte perfil de crescimento, o que permitiria que a Splunk gere 8 a 9 dólares de fluxo de caixa livre por ação em 2025.

Smith disse ainda que os negócios da Splunk tornam a empresa muito atraente para um potencial comprador. Ela disse ainda:

“Essa dinâmica cria várias formas de vencer e torna o investimento na Splunk ainda mais interessante".

Em fevereiro, a Splunk foi avaliada em US$ 18,4 bilhões, e o Wall Street Journal informou que a Cisco (NASDAQ:CSCO) havia feito uma oferta de mais de US$ 20 bilhões para adquirir a companhia, mas as tratativas não prosseguiram.

Aviso: No momento da publicação, Jesse tinha uma posição comprada no Dow Jones Industrial e no S&P 500 via fundos SPDR Dow e SPDR S&P 500. O analista também tem uma posição comprada no fundo Energy Select Sector SPDR. As visões discutidas neste artigo correspondem exclusivamente à opinião do autor e não devem ser consideradas como uma recomendação de investimento.