É difícil contar o número de teorias macroeconômicas tradicionais que foram desmentidas nos últimos anos. Muitas correlações e relações de longa data foram alteradas por estímulos monetários e fiscais recordes durante a pandemia, uma onda de aposentadorias antecipadas entre os baby boomers e o aumento das taxas de juros a partir de níveis historicamente baixos.

Desde o início de 2022, temos reavaliado essas teorias. Para simplificar, segue um resumo de 10 concepções macroeconômicas amplamente aceitas que não se sustentaram e os motivos pelos quais muitos foram induzidos ao erro:

(1) Teoria Monetária Moderna

Eu e Melissa já afirmamos que a Teoria Monetária Moderna (NASDAQ:MRNA) (MMT, na sigla em inglês) não é teoria, não é monetária e tampouco é moderna.

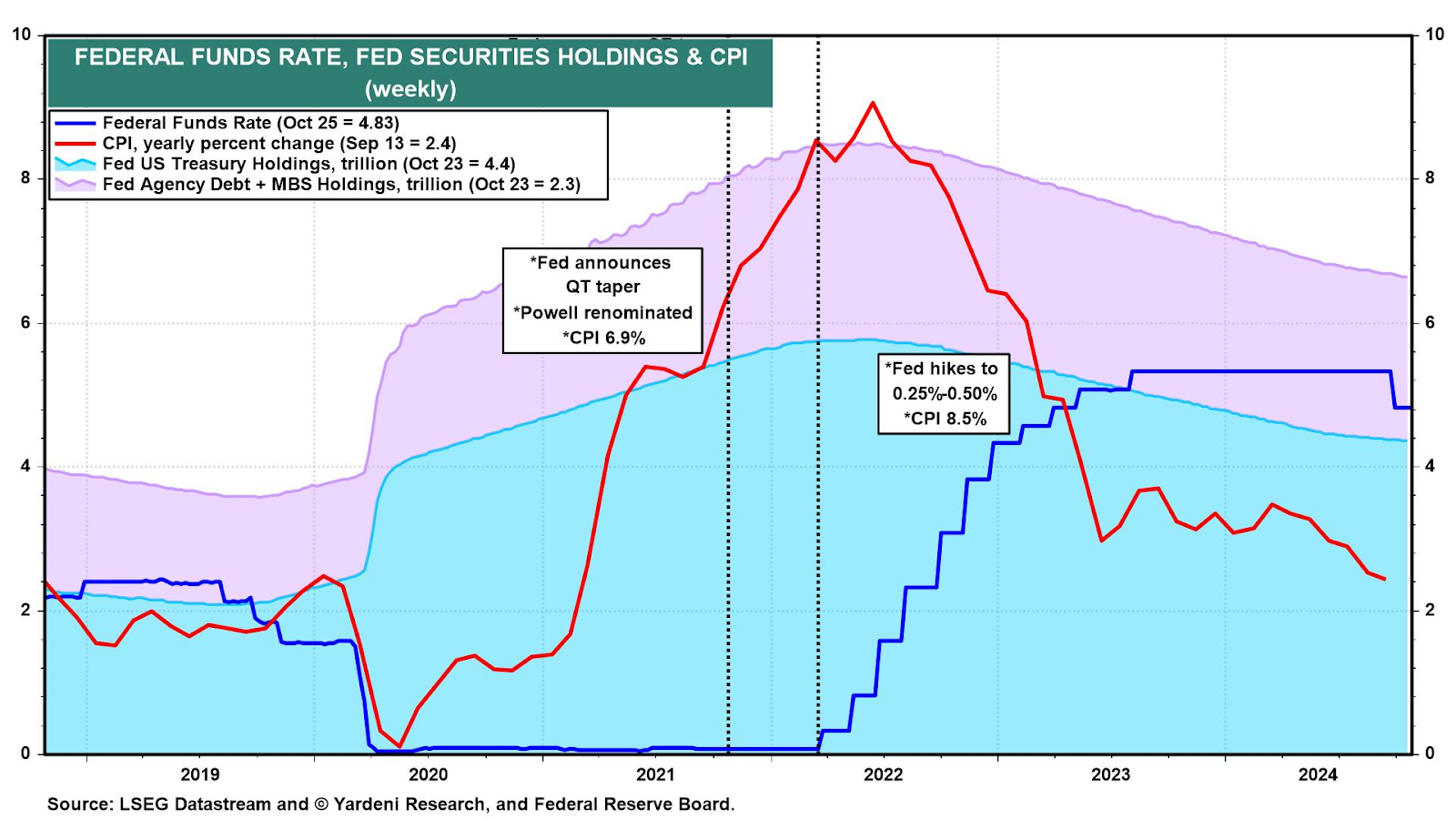

A ideia central da MMT, de que um governo que emite sua própria moeda pode financiar seus gastos com mais dívida, perdeu credibilidade com a alta da inflação em 2022 e 2023.

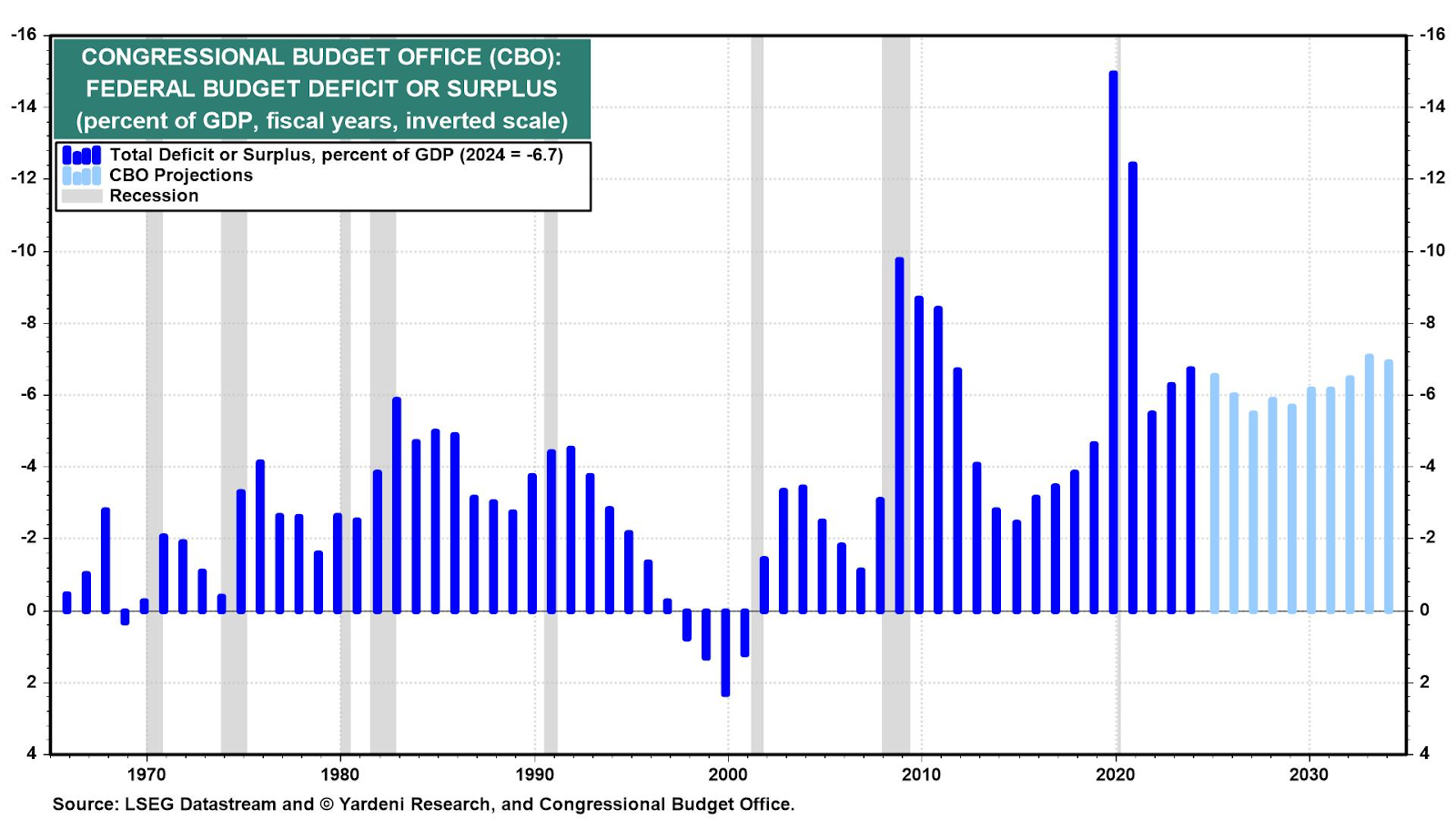

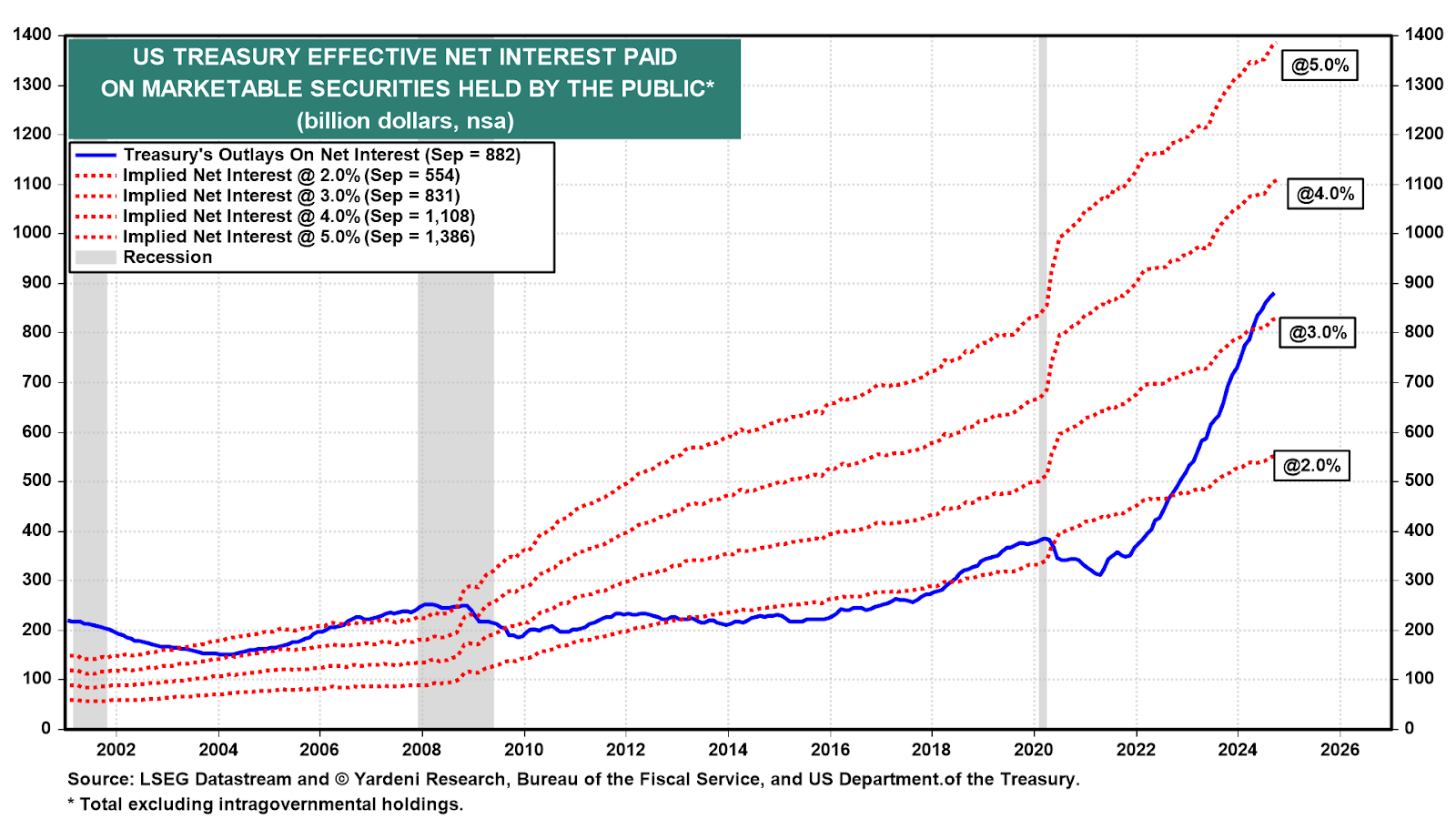

Contudo, a MMT parece estar funcionando agora que a inflação recuou. Mesmo com o déficit federal ainda elevado – e a previsão de que continuará a aumentar após as eleições de novembro – a inflação moderou para cerca de 2,0%. Os defensores da MMT dentro da administração atual têm usado praticamente um “cheque em branco” para expandir o estímulo fiscal, mesmo com a economia crescendo acima de 3,0% ao ano. Os custos com juros da dívida federal estão subindo rapidamente devido à alta emissão de dívida e aos juros elevados.

Os defensores da MMT dentro da administração atual têm usado praticamente um “cheque em branco” para expandir o estímulo fiscal, mesmo com a economia crescendo acima de 3,0% ao ano. Os custos com juros da dívida federal estão subindo rapidamente devido à alta emissão de dívida e aos juros elevados. Não cabe ao Fed reduzir as taxas para acomodar o governo, como alguns sugeriram, pois isso poderia elevar a inflação. Em vez disso, o governo precisa reduzir seu ritmo de financiamento por meio de dívida.

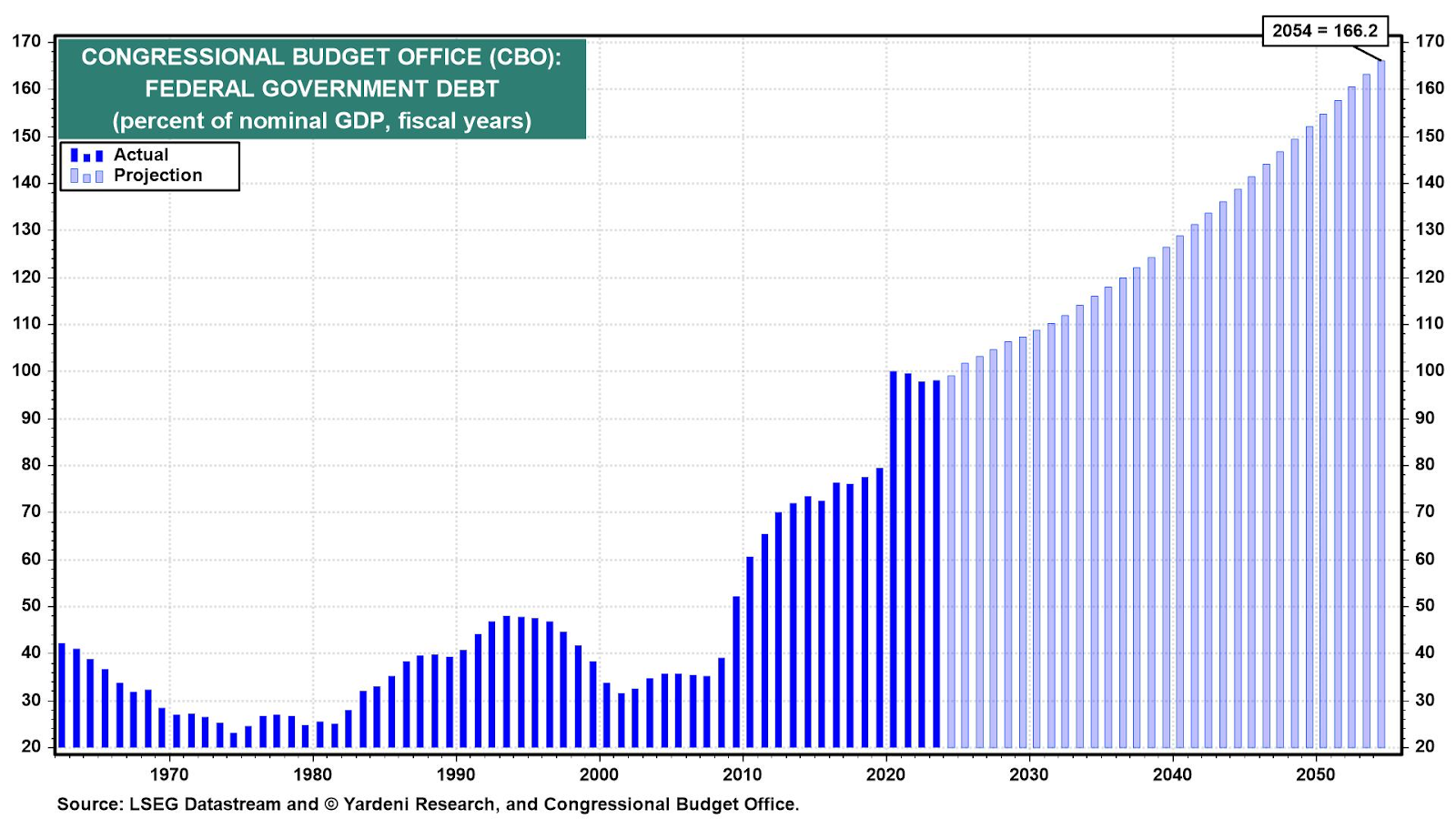

Não cabe ao Fed reduzir as taxas para acomodar o governo, como alguns sugeriram, pois isso poderia elevar a inflação. Em vez disso, o governo precisa reduzir seu ritmo de financiamento por meio de dívida. Caso contrário, futuras gerações estarão sobrecarregadas com uma enorme dívida, o que poderá limitar qualquer tentativa de estímulo em uma eventual recessão.

Caso contrário, futuras gerações estarão sobrecarregadas com uma enorme dívida, o que poderá limitar qualquer tentativa de estímulo em uma eventual recessão.

(2) Curva de juros invertida

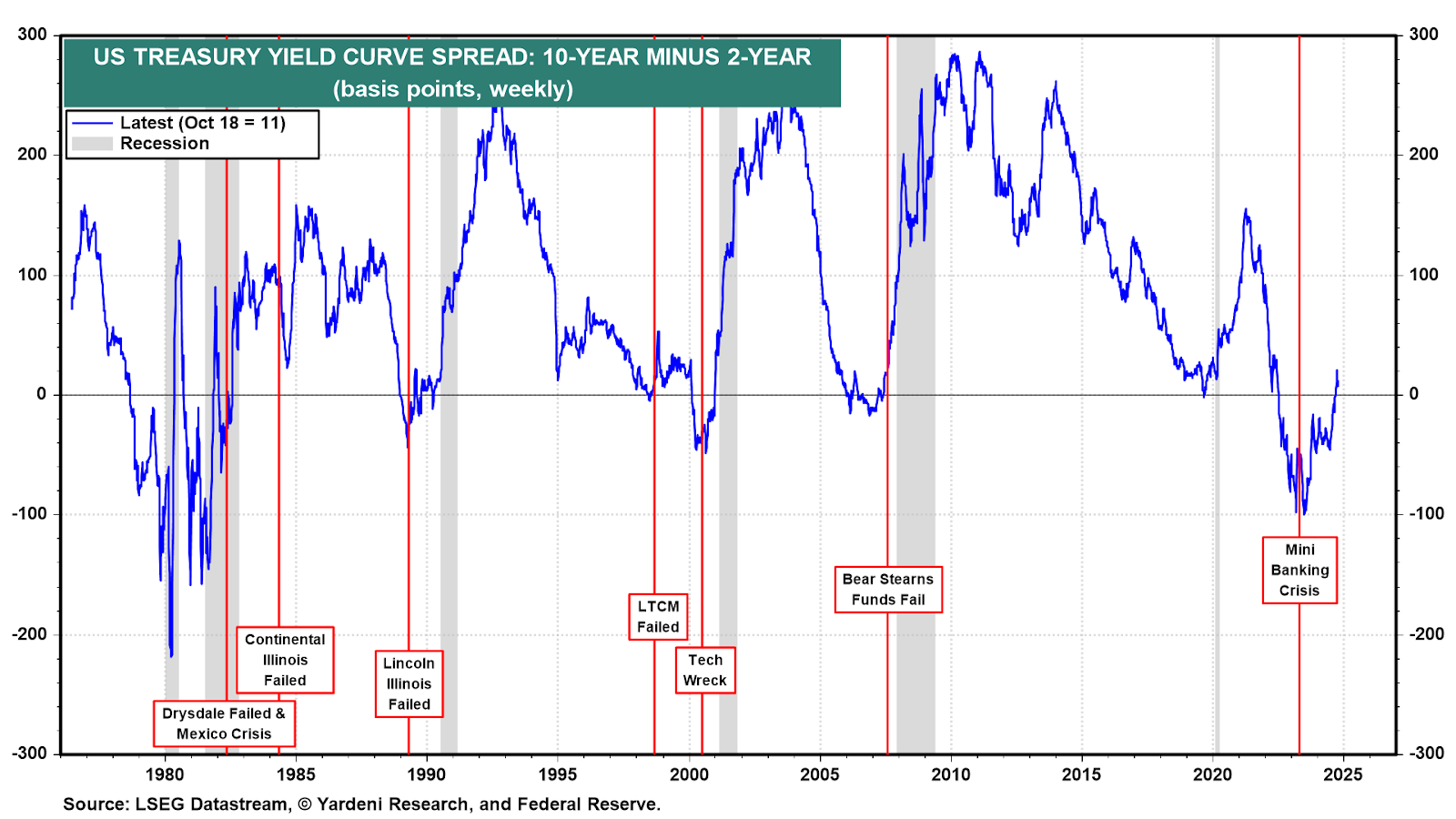

Conforme nossa teoria do Ciclo de Crises de Crédito, a curva de juros invertida do Tesouro sinaliza que investidores em títulos temem que altas nas taxas de curto prazo causem uma crise de crédito, seguida de uma recessão. Como o Fed e o Tesouro impediram um aperto de crédito quando bancos regionais entraram em colapso em março passado, a expansão econômica pôde continuar.

Como o Fed e o Tesouro impediram um aperto de crédito quando bancos regionais entraram em colapso em março passado, a expansão econômica pôde continuar.

(3) Desinversão da curva de juros

A curva de juros do Tesouro ficou positiva em setembro, com o rendimento de 10 anos aproximadamente 15 pontos-base acima do rendimento de 2 anos. Historicamente, uma recessão geralmente segue após essa desinversão, mas isso ocorre porque o Fed corta rapidamente as taxas para conter uma crise, que então evolui para uma recessão. Desta vez, o Fed está reduzindo as taxas como medida preventiva.

Historicamente, uma recessão geralmente segue após essa desinversão, mas isso ocorre porque o Fed corta rapidamente as taxas para conter uma crise, que então evolui para uma recessão. Desta vez, o Fed está reduzindo as taxas como medida preventiva.

(4) Índice LEI em queda

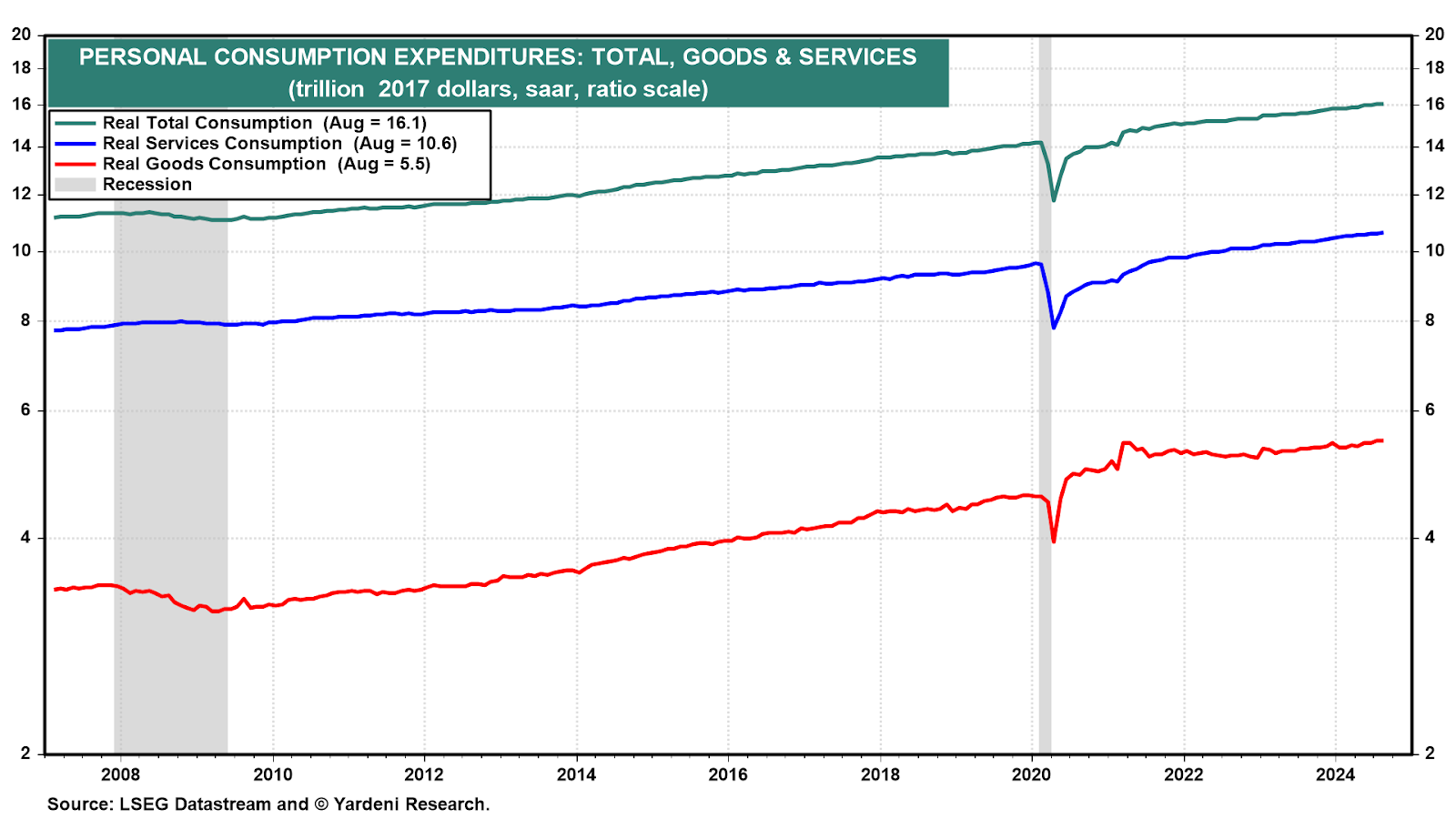

Os 10 componentes do índice LEI são fortemente voltados para o setor manufatureiro e incluem indicadores como a curva de juros invertida. Isso levou o LEI a prever incorretamente uma recessão nos últimos dois anos. O consumo de bens está estagnado em níveis recordes desde que o Fed aumentou o custo de financiamento e a demanda por bens diminuiu após o pico na pandemia.

Isso levou o LEI a prever incorretamente uma recessão nos últimos dois anos. O consumo de bens está estagnado em níveis recordes desde que o Fed aumentou o custo de financiamento e a demanda por bens diminuiu após o pico na pandemia.

A economia dos EUA depende de serviços em vez de bens em uma proporção de aproximadamente 2:1, o que reduz a eficácia do LEI em prever o desempenho econômico.

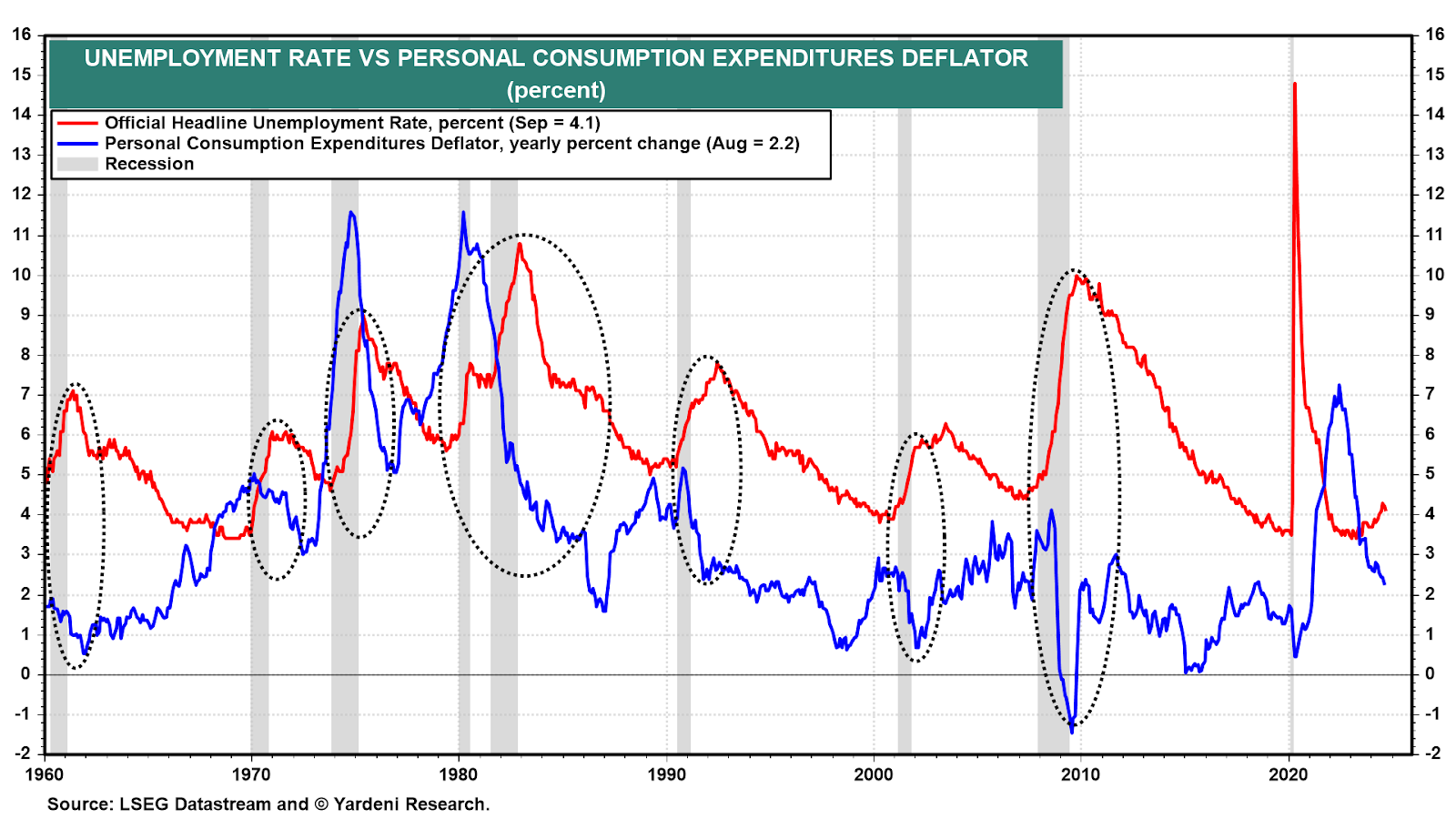

(5) Curva de Phillips

O modelo da Curva de Phillips baseia-se na correlação inversa entre a inflação de salários e preços e a taxa de desemprego. No entanto, ignora a relação inversa entre a taxa de desemprego e o crescimento da produtividade. Assim, a inflação pôde cair neste ciclo sem uma recessão, em parte porque o mercado de trabalho aquecido incentivou investimentos que aumentaram a produtividade.

No entanto, ignora a relação inversa entre a taxa de desemprego e o crescimento da produtividade. Assim, a inflação pôde cair neste ciclo sem uma recessão, em parte porque o mercado de trabalho aquecido incentivou investimentos que aumentaram a produtividade.

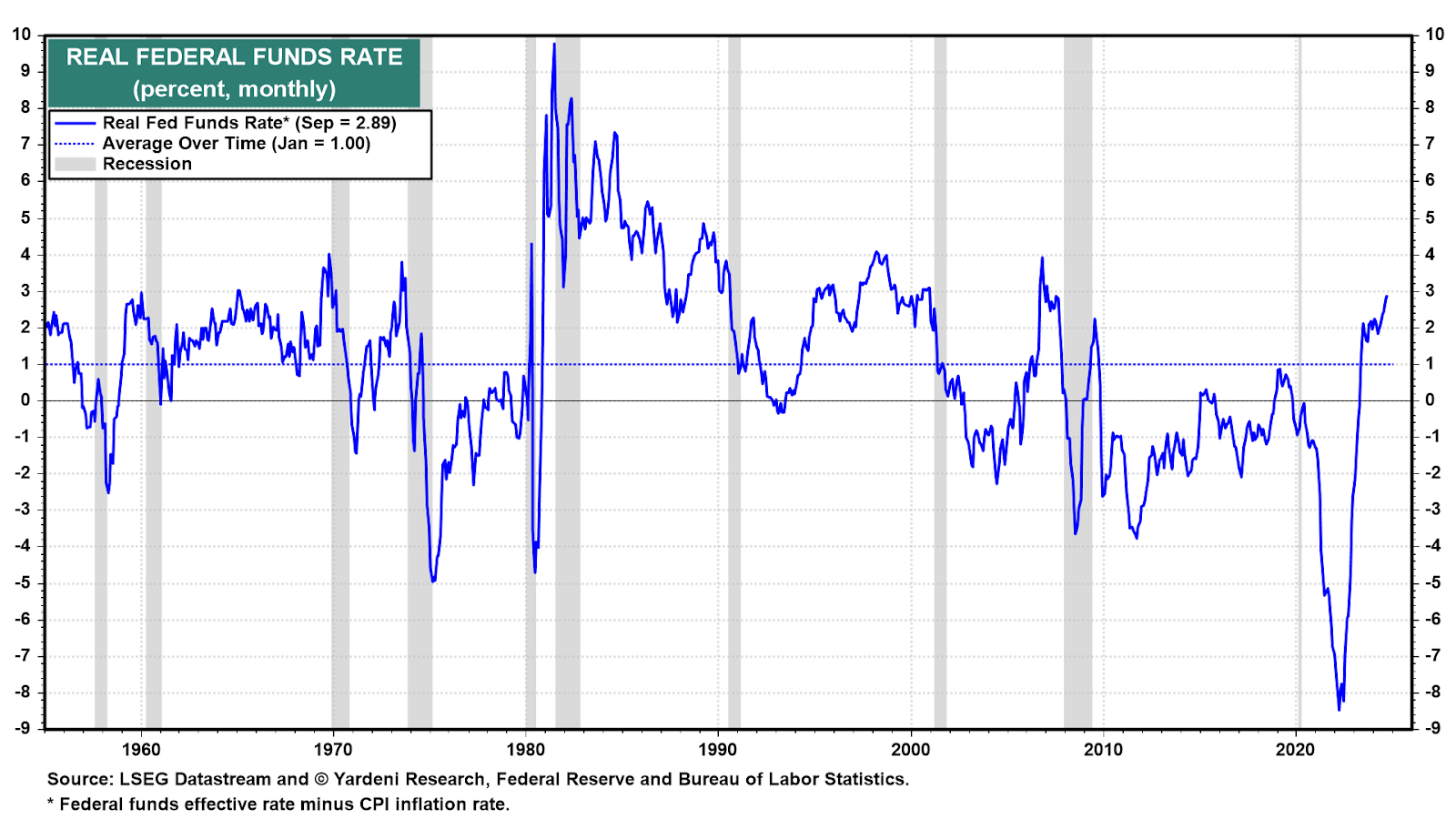

(6) Taxa de juros neutra

Membros mais dovish do FOMC defendem a redução da taxa de juros federal (FFR) para manter uma taxa real neutra. Eles se preocupam que, com a queda da inflação, a taxa real FFR fique mais restritiva e exerça pressão desnecessária sobre a economia. Ajustar uma taxa de empréstimo de curto prazo (que poucos consumidores ou empresas realmente usam) pela variação anual da inflação não faz sentido para nós. Empiricamente, a economia dos EUA também tem tido um bom desempenho apesar da taxa real crescente.

Ajustar uma taxa de empréstimo de curto prazo (que poucos consumidores ou empresas realmente usam) pela variação anual da inflação não faz sentido para nós. Empiricamente, a economia dos EUA também tem tido um bom desempenho apesar da taxa real crescente.

Acreditamos que o crescimento da produtividade é um dos fatores mais relevantes para determinar a taxa de juros neutra, e a política fiscal também é importante. No entanto, os comentaristas do Fed que frequentemente mencionam a taxa neutra parecem não considerar esses fatores.

(7) Regra de Taylor

A Regra de Taylor é uma fórmula mecânica para definir a FFR com base na taxa de desemprego (ou crescimento econômico) e inflação.

À medida que a inflação caiu, os defensores da regra sugerem que as taxas deveriam cair também. No entanto, a regra depende de saber o quão alto é o crescimento potencial da economia e qual é a taxa de desemprego neutra (a taxa que nem aumenta nem reduz a inflação).

Essas variáveis, claro, não são mensuráveis. Se algo, acreditamos que o crescimento da produtividade e a imigração elevaram o potencial econômico dos EUA, sugerindo que o modelo apontaria para uma FFR mais alta.

Qualquer um que usasse a Regra de Taylor para definir a política monetária teria encerrado o afrouxamento e começado a aumentar as taxas muito antes do que este Fed fez.

(8) Regra de Sahm

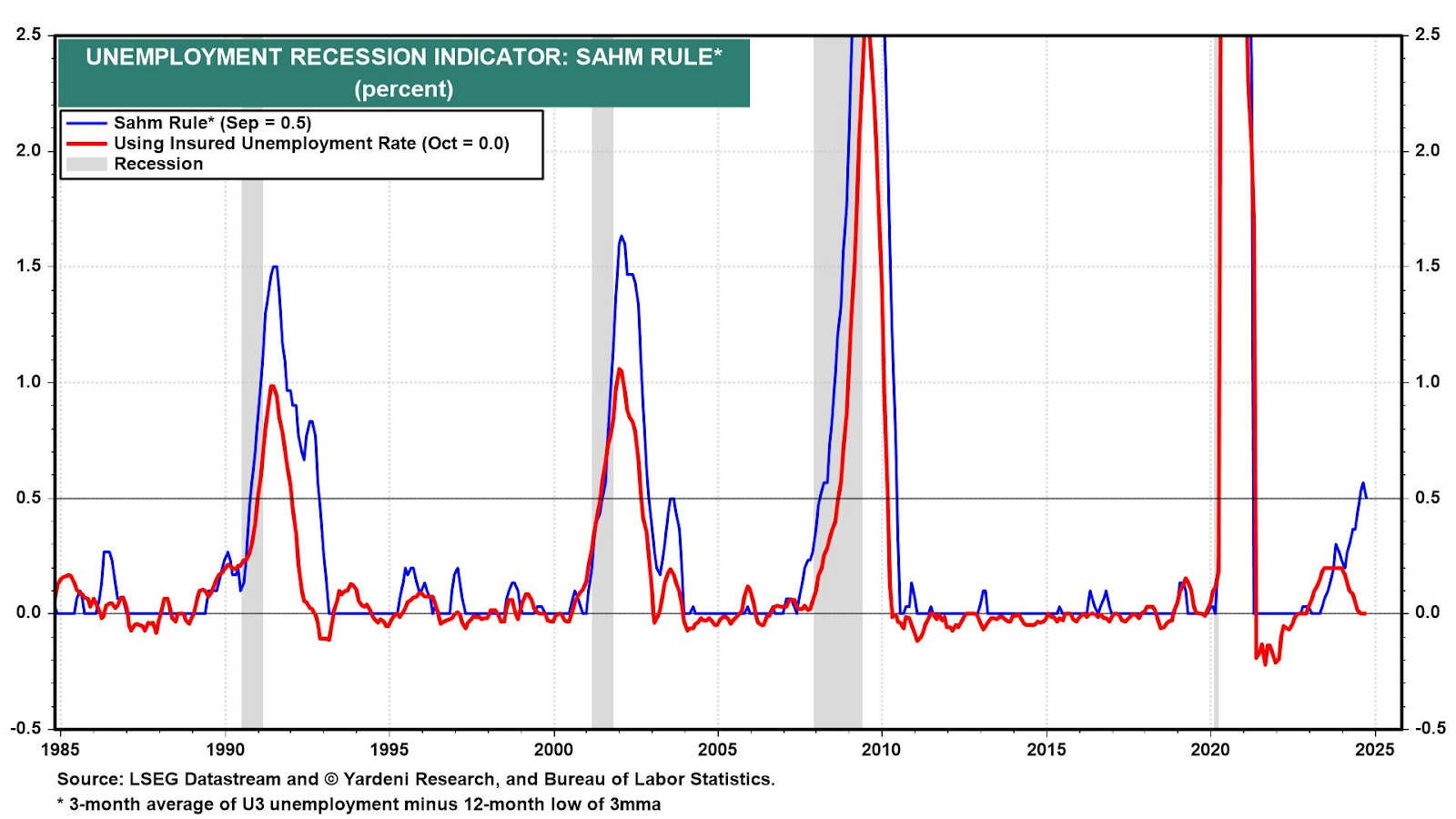

A chamada Regra de Sahm, um indicador de recessão baseado na média móvel da taxa de desemprego, foi ativada em julho, quando a taxa de desemprego subiu para 4,3%. Ignoramos isso na época como mais um falso sinal de recessão. Isso se provou correto, já que a taxa de desemprego caiu de 4,2% em agosto para 4,051% no mês passado.

Ignoramos isso na época como mais um falso sinal de recessão. Isso se provou correto, já que a taxa de desemprego caiu de 4,2% em agosto para 4,051% no mês passado.

Além disso, o aumento acentuado do desemprego está associado a crises de crédito e recessões, e não ao PIB real crescendo 3,0%.

(9) Poupança em excesso

O CEO do JP Morgan, Jamie Dimon, alertou em dezembro de 2022 que o esgotamento das poupanças em excesso e a inflação poderiam “desestabilizar a economia e causar uma recessão leve ou grave.” Afirmamos que o aumento dos salários reais, o acréscimo de renda devido a taxas mais altas e um efeito riqueza muito positivo permitiriam que os consumidores continuassem gastando.

Afirmamos que o aumento dos salários reais, o acréscimo de renda devido a taxas mais altas e um efeito riqueza muito positivo permitiriam que os consumidores continuassem gastando.

Os baby boomers, em particular, “despoupariam” ao se aposentarem durante a pandemia, e o aumento dos valores imobiliários e das ações os encorajaria a gastar.

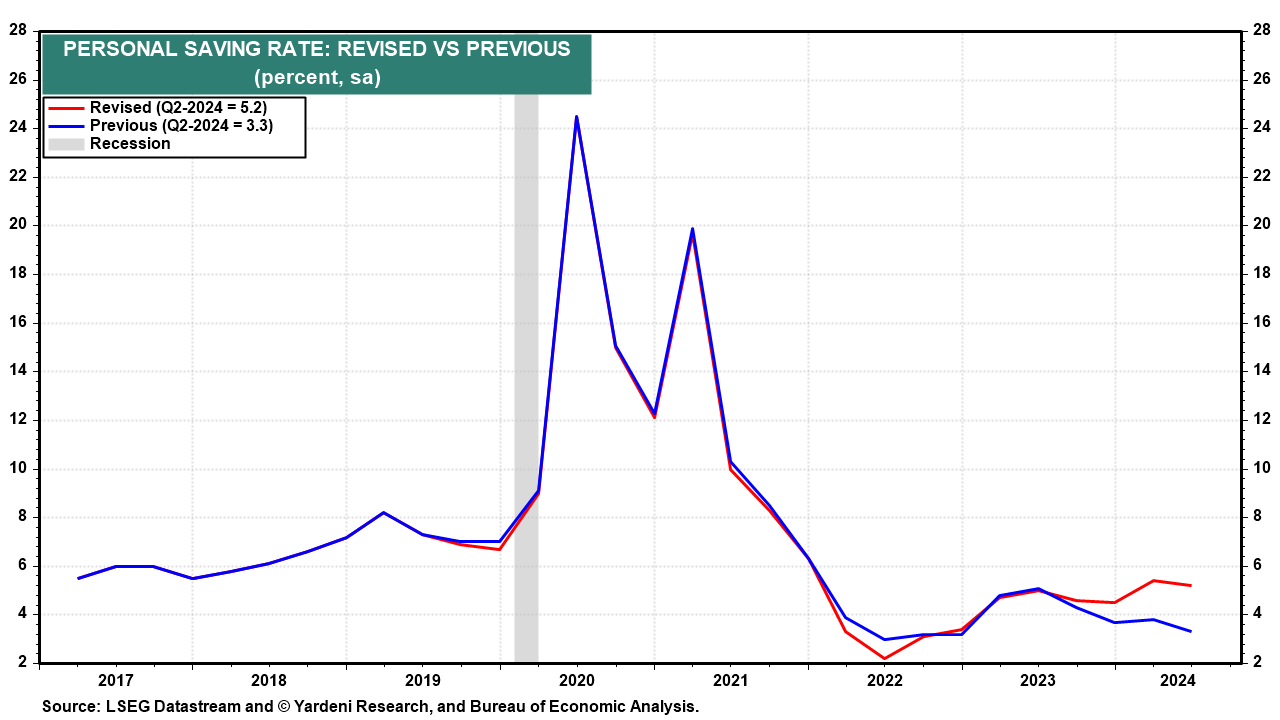

A última revisão do Bureau de Análise Econômica revelou que as rendas não salariais foram muito mais altas em 2022 e 2023 do que o estimado, elevando a taxa de poupança pessoal de 3,3% para 5,2% no segundo trimestre.

Parece que os consumidores ainda não esgotaram suas poupanças.

(10) O dinheiro é determinante

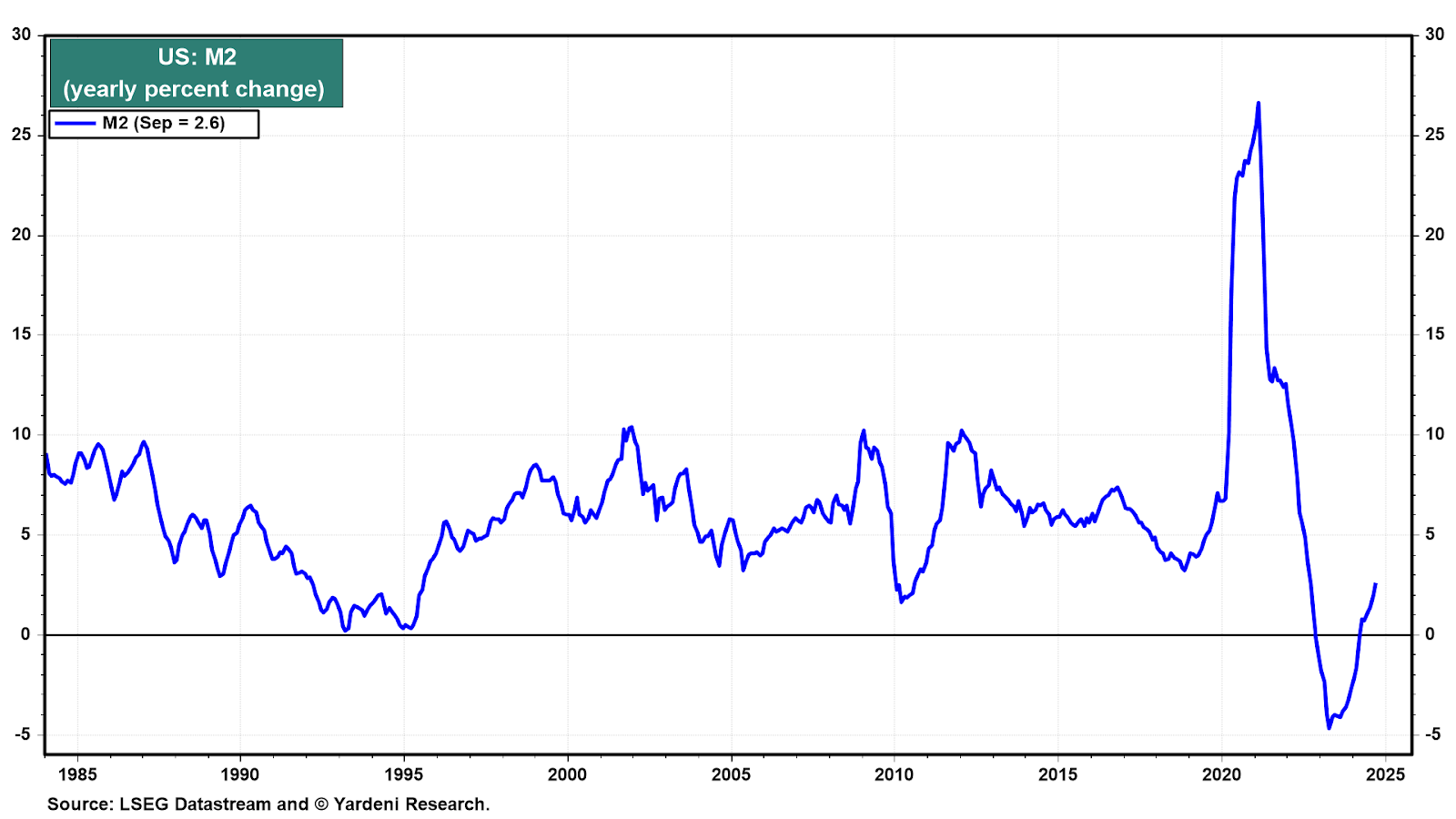

A oferta monetária M2 contraiu-se de novembro de 2022 a março de 2024. Ainda assim, o mercado de ações experimentou uma forte alta e a inflação moderou. Isso deveria ter refutado a visão monetarista de que a inflação é sempre e exclusivamente um fenômeno monetário. Talvez a política monetária não seja o fator mais relevante para o crescimento econômico. A produtividade, impulsionada pelos esforços do setor privado, pode ser mais importante, em nossa opinião.

Talvez a política monetária não seja o fator mais relevante para o crescimento econômico. A produtividade, impulsionada pelos esforços do setor privado, pode ser mais importante, em nossa opinião.

Além disso, a política fiscal pode acelerar a velocidade do dinheiro e incentivar mais gastos dos consumidores e investimentos das empresas.