O Banco Central decretou na quarta-feira, 15, a liquidação extrajudicial das financeiras PortoCred e BRK.

As duas estavam em situações complicadas no balanço há alguns anos.

Apesar disso, os títulos desses bancos eram amplamente encontrados em plataformas de corretoras e distribuídos para o investidor pessoa física.

A grande atratividade era que esses papéis pagavam taxas maiores que os bancos tradicionais. Com isso, atraíam muitos interessados nos seus produtos.

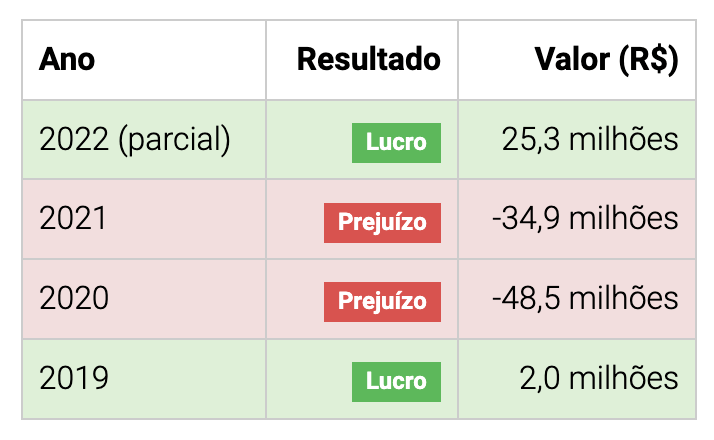

Histórico de prejuízo

A BRK, por exemplo, vinha apresentando prejuízo desde 2017. Essa informação era facilmente encontrada no site Banco Data:

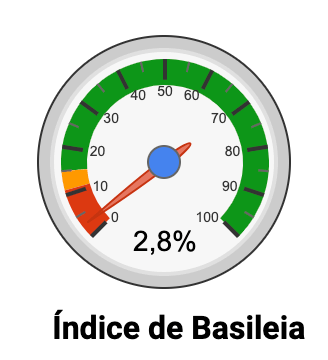

O Índice de Basileia do BRK também estava bem abaixo do mínimo necessário para evitar a liquidação (em torno de 10,5%).

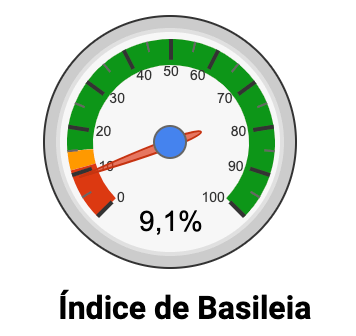

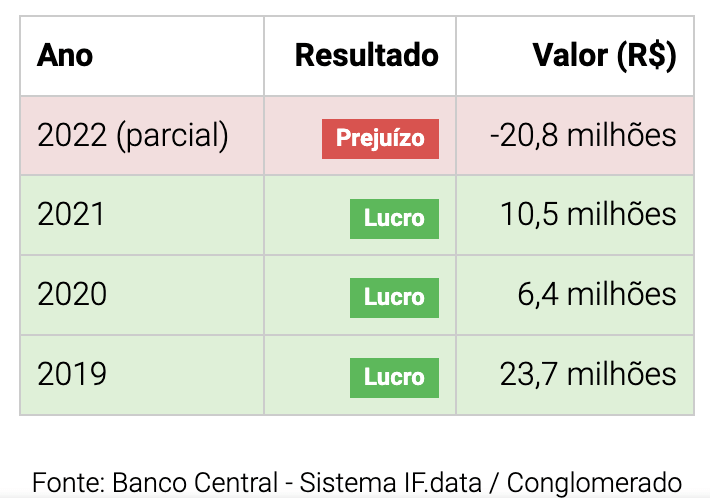

A PortoCred, por sua vez, também estava em situação muito semelhante, com prejuízo no balanço e Basileia abaixo do mínimo aceitável.

Garantia do FGC

O Fundo Garantidor de Crédito (FGC) também publicou uma página com o passo a passo para quem tinha títulos de crédito desses bancos e precisa fazer a solicitação da garantia desses valores, que pode ser encontrada neste link.

Lembrando que o FGC garante o principal investido e mais os juros até a data da liquidação. No caso da BRK e Portocred, no dia 15 de fevereiro de 2023. Depois dessa data, não há mais incidência de juros remuneratórios.

Ou seja, o retorno final do investidor vai depender do tempo que o FGC demorar para realizar o pagamento, uma vez que não há uma data estipulada.

A garantia também se limita a R$ 250 mil por CPF.

Piora do cenário de crédito

Essas notícias acontecem logo depois do caso de Americanas (AMER3), Light (LIGT3) e Oi (OIBR3). O cenário atual para crédito privado é extremamente desafiador.

O não pagamento dessas empresas contaminou diversos outros bancos como Itaú (ITUB4), Bradesco (BBDC4), BTG Pactual (BPAC11), Daycoval (DAYC4)), entre outros.

Os balanços do quarto trimestre (4T22) mostraram aumento de provisão, queda nos lucros e redução de Basileia.

Um dos fatores que mais contribui para o aumento da inadimplência é o próprio aumento das taxas de juros.

Com mais de 1% ao mês de Selic, as despesas financeiras das empresas e famílias subiu vertiginosamente, prejudicando os resultados.

Brasil bate recorde de endividados

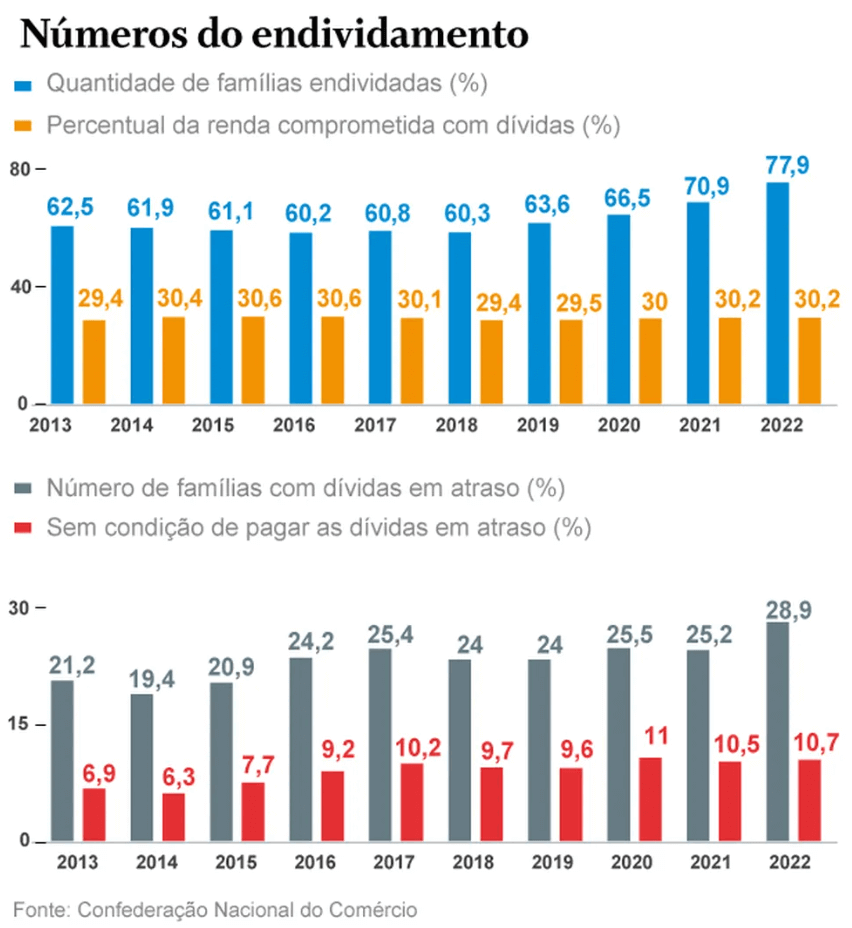

Chegamos ao final de 2022 com recorde de percentual de famílias endividadas e inadimplentes.

Com a manutenção da taxa Selic alta ao longo de 2023, o cenário só deve piorar.

Isso tudo para deixar um alerta aqui: nunca foi tão importante fazer uma boa análise de crédito na sua carteira de renda fixa.

Investir em ativos altamente arriscados para ganhar um pouquinho a mais é uma estratégia extremamente arriscada no momento atual.

Tente diferenciar o joio do trigo. Veja qual empresa ainda carrega um retorno razoável, com alavancagem baixa e patrimônio suficiente para aguentar algum desaforo.

Este ano será bem desafiador para bancos e empresas.

O lado bom de tudo isso é que também nunca vimos papéis de boas empresas pagando um prêmio tão alto. Em momentos como este, o mercado não diferencia quem é bom de quem não vai conseguir pagar, e os prêmios sobem quase que de forma equivalente.

Mas nem toda empresa é alavancada ou está enfrentando problemas e, nessas horas, fazer uma boa análise te ajuda a separar esses dois casos para aproveitar as taxas gordinhas de empresas sólidas.

Em momentos arriscados como este, todo cuidado é pouco na hora de fazer a alocação.

Mas é exatamente nessas horas que a oportunidade surge, casando prêmios altos com cenário interessante com assimetria de retorno.

Cuidado com a sua carteira!