Olá, pessoal.

O Ibovespa fechou a semana passada com uma alta de 7,6% no ano, em grande parte movido pelas ações blue-chips (aquelas com maior liquidez na bolsa), contando principalmente com os quase 70% de rentabilidade total entregue pela Petrobras (BVMF:PETR4) aos seus acionistas em 2022. No mesmo período, o índice SMLL, que representa uma cesta de empresas de menor porte, caiu 4,6%! No artigo de hoje, procuro fomentar a famosa discussão: “é fácil bater o mercado”? Neste contexto, analisei um total de 3.441 fundos de investimento em ações (FIAs). O artigo também serve para você posicionar fundos de ações e saber como eles estão performando relativamente a seus pares no mercado.

Os dados para a análise foram gentilmente cedidos pela Quantum Finance e o corte se deu no fechamento da última sexta-feira, dia 12 de agosto. Antes de apresentar a análise, sempre é bom ressaltar que trabalhei com a rentabilidade líquida diária de cada fundo, ou seja, com a rentabilidade que efetivamente interessa ao investidor. As volatilidades foram anualizadas para facilitar comparações. Foram considerados na análise apenas os FIAS com dados completos.

E, agora, um disclaimer importante: uma análise de qualquer tipo de investimento jamais pode se deixar levar apenas pelo desempenho mais recente ou mesmo apenas por rentabilidades. Observar períodos mais longos é fundamental para analisar a persistência de eventuais boas performances. Da mesma forma, verificar o risco ao qual a estratégia do fundo se expõe permite avaliar se ele se adequa ou não ao seu perfil de investimento.

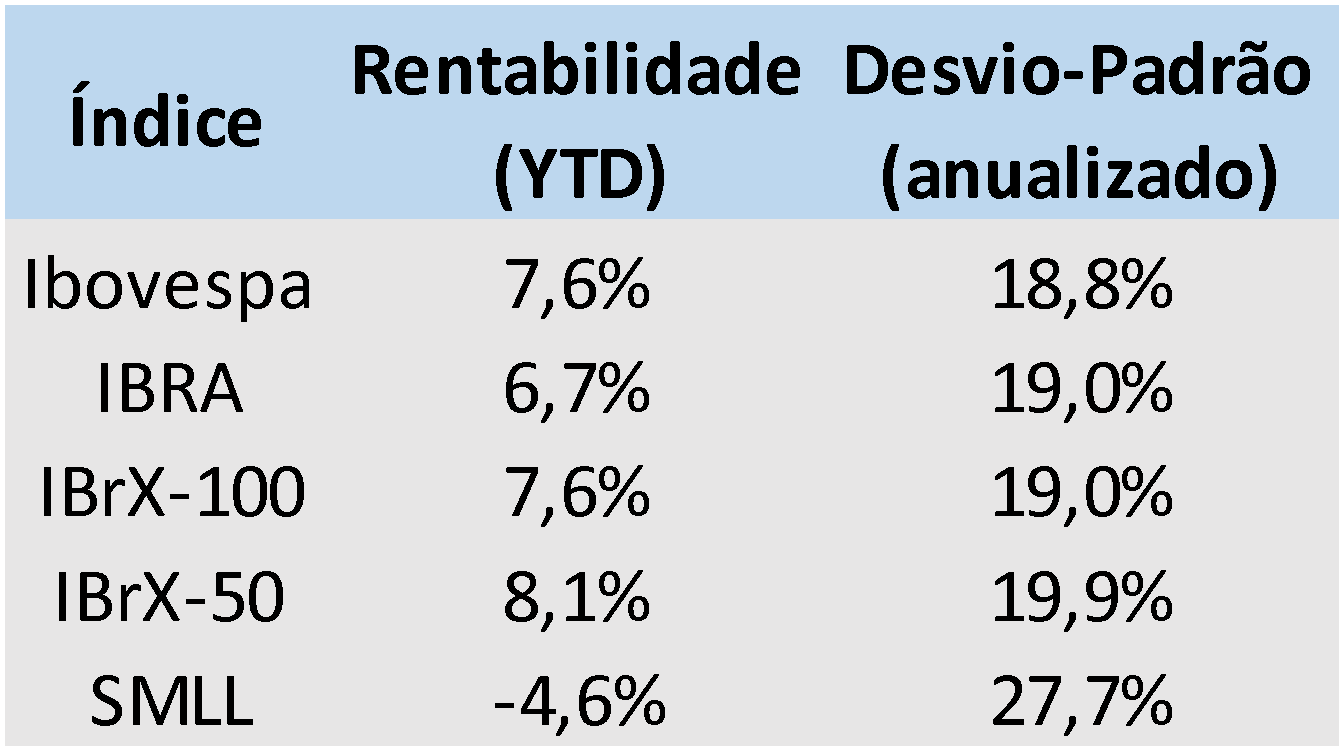

Como anda o mercado de ações em 2022?

A tabela a seguir mostra a rentabilidade até então, bem como a volatilidade anualizada, dos quatro índices amplos da B3 (BVMF:B3SA3). Além deles, apresento também o índice SMLL (de pequenas empresas, comparativamente às blue chips). Como já ressaltei, 2022 está sendo um ano melhor para as empresas grandes, tendo em vista que o IBrX-50 rentabilizava, na última sexta-feira, 8,2% contra apenas -4,6% do índice de small caps. Chama igualmente a atenção o fato deste ter uma volatilidade acima dos índices amplos, o que se explica pelo maior risco histórico das empresas pequenas em relação às maiores.

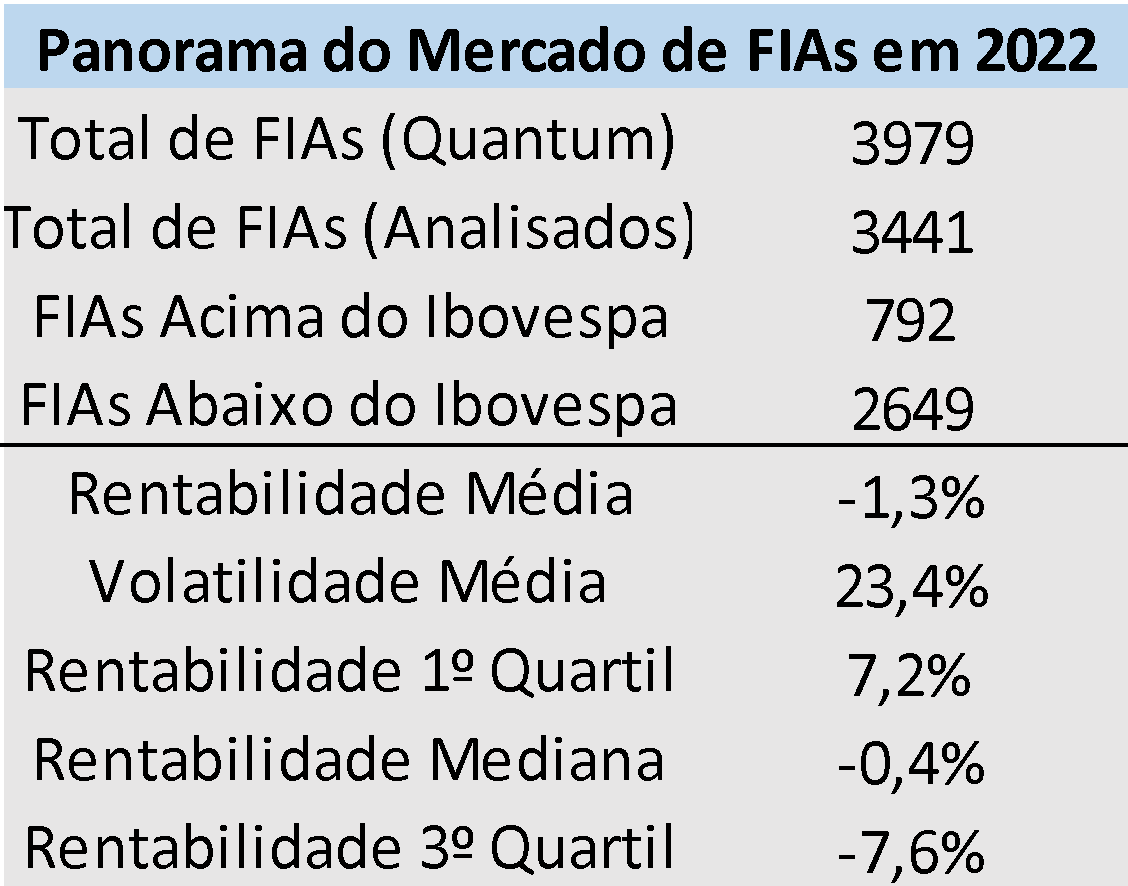

Será que é fácil bater o mercado? Para tal, divido com vocês as informações da tabela a seguir. Em que pese haver 3.979 FIAs na base da Quantum, 3.441 deles apresentavam dados completos neste ano e, portanto, foram analisados. Note que apenas 792 (pouco mais de 23%) apresentavam rentabilidades acima do Ibovespa no fechamento da última semana. A maioria esmagadora dos fundos perdia para o principal índice da bolsa, o que mostra como é difícil “bater o mercado”. A rentabilidade média de todos os FIAs analisados ficou bem abaixo do Ibovespa (-1,3%) e, ainda, com uma volatilidade média superior (23,4%). Um a cada quatro FIAs rendeu igual ou acima de 7,2% no ano (1º quartil). Por outro lado, um a cada quatro FIAs está rendendo igual ou abaixo de -7,6% em 2022 (3º quartil).

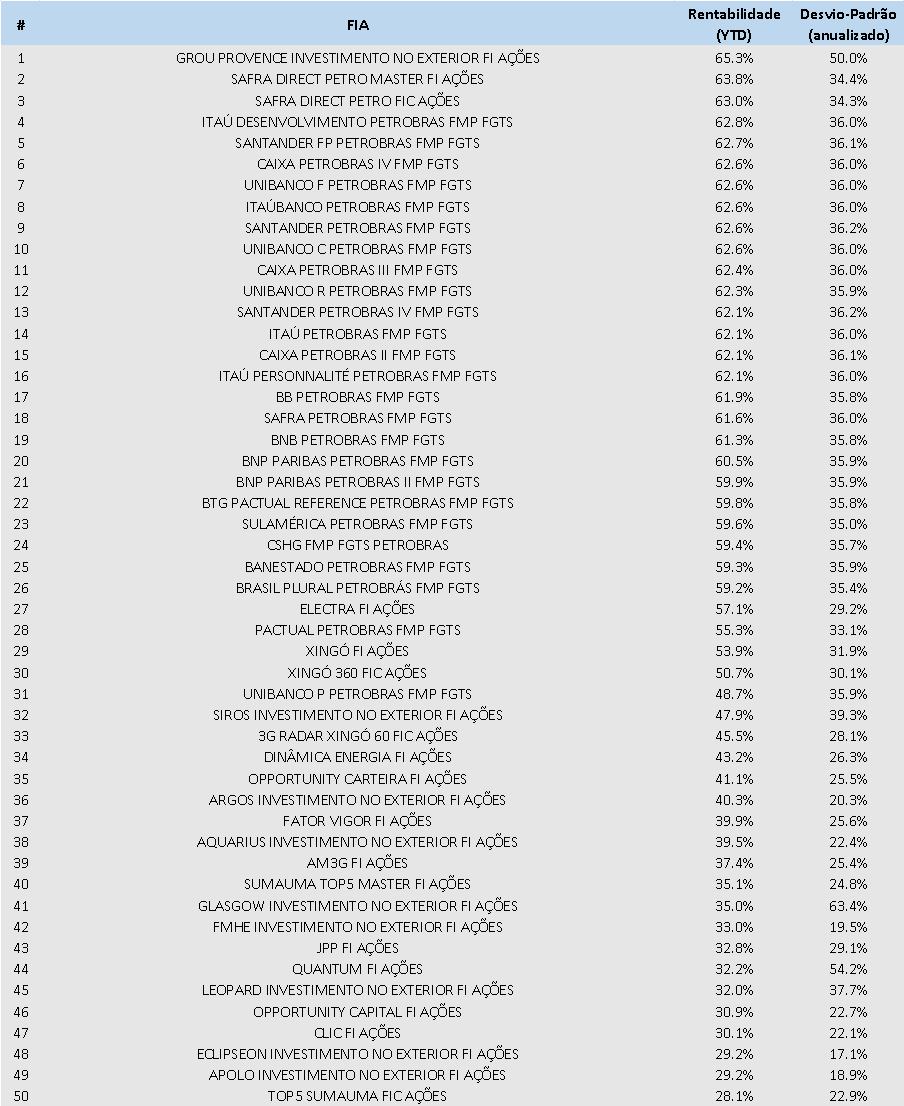

QUAIS OS FUNDOS DE AÇÕES MAIS RENTÁVEIS EM 2022 ATÉ ENTÃO?

Apresento na tabela abaixo os 50 fundos mais rentáveis em 2022, até a última sexta-feira. Note que muitos do topo da lista são Fundos Mútuos de Privatização (FMPs) da Petrobras (BVMF:PETR3 e PETR4): FMPs são fundos geralmente monoativos (ou seja, que compram papéis apenas de uma empresa) criados exclusivamente para permitir ao cidadão investir com recursos disponíveis no FGTS em ações de empresas oriundas de processos de privatização. Recentemente, FMPs foram utilizados como veículos para se investir no processo de desestatização da Eletrobras (BVMF:ELET3) (BVMF:ELET6). Os FMPs da gigante petroleira brasileira no topo do ranking se explicam de maneira muito simples: os papéis PETR3 e PETR4 batiam mais de 65% de rentabilidade total (incluindo proventos distribuídos) em 2022 no corte para esta análise.

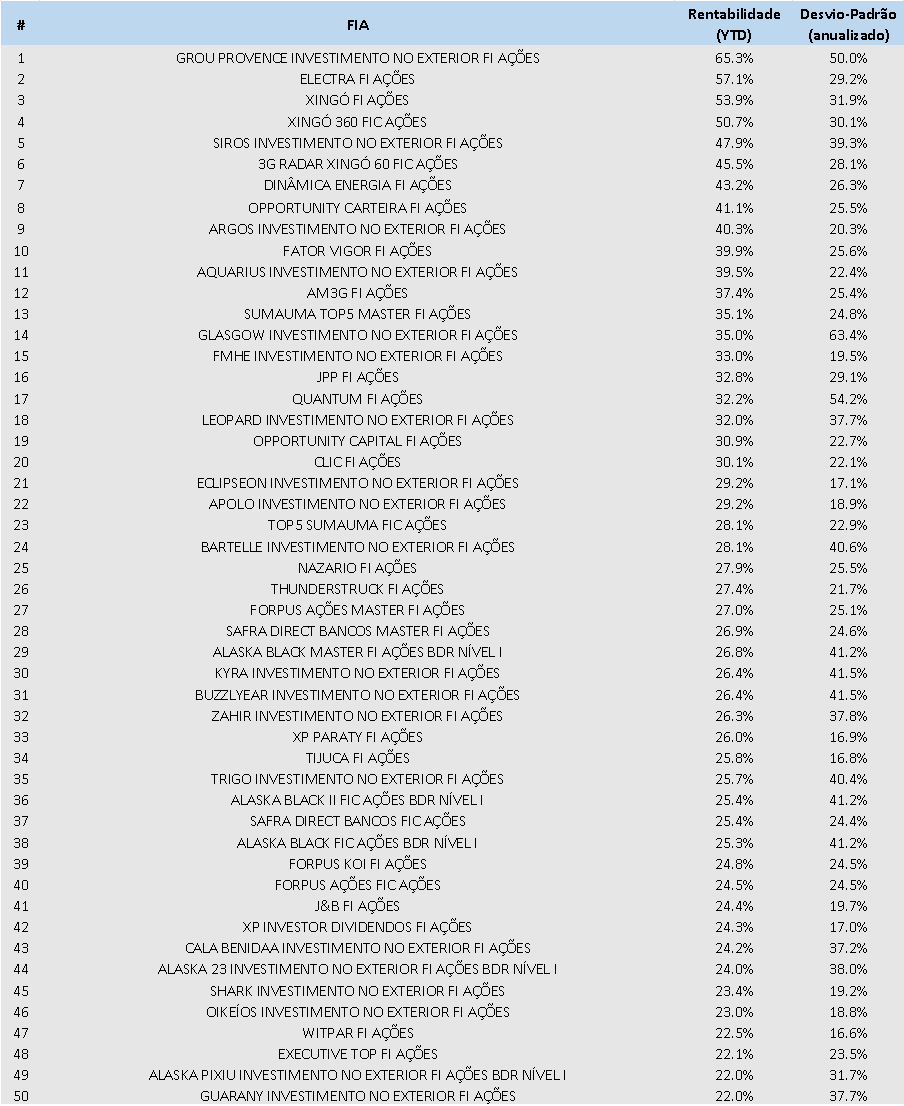

Para quem prefere separar o efeito Petrobras, que claramente beneficiou seus FMPs, preparei a tabela abaixo, com os 50 fundos não-FMP mais rentáveis.

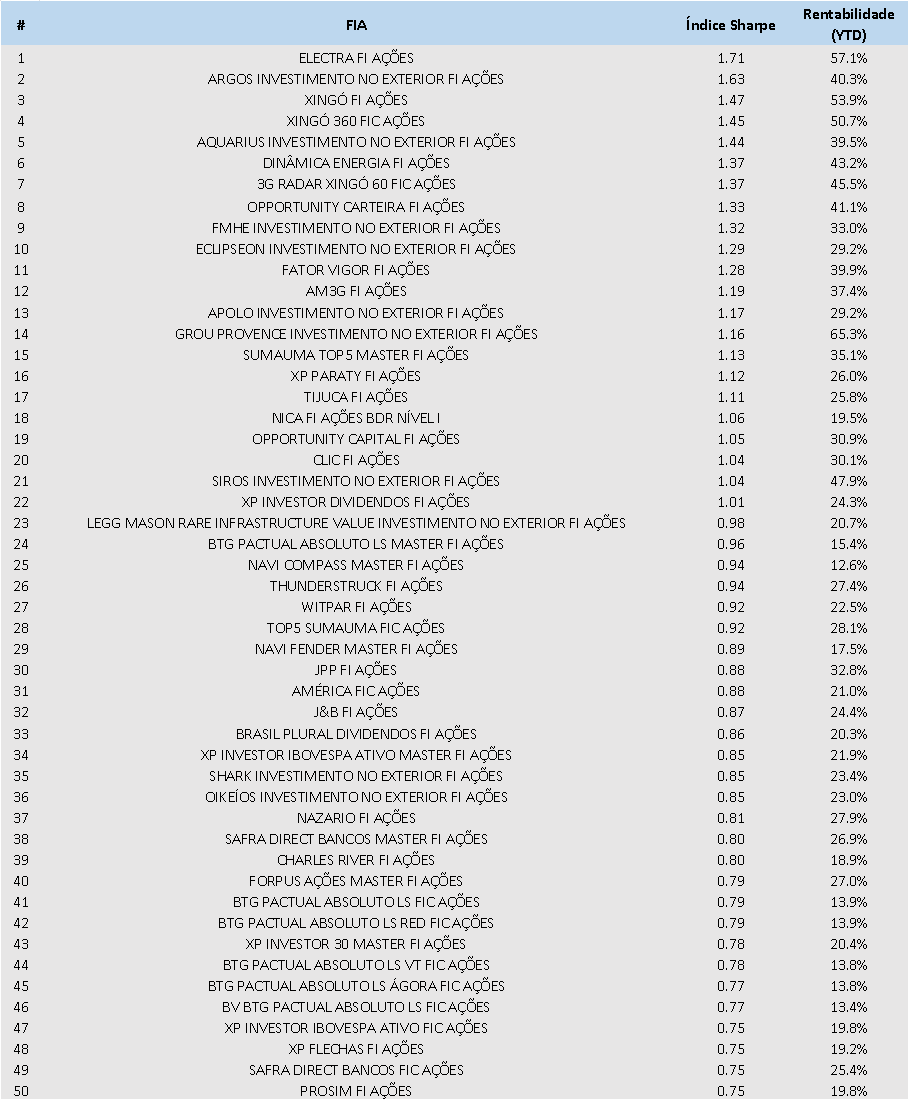

Por fim, divido com vocês o ranking dos 50 fundos de ações com os maiores índices Sharpes até então em 2022. Como taxa livre de risco, utilizei o CDI, que rendeu 7,1% no período em tela. Optei por excluir os fundos monoativos em Petrobras. Comparando com o ranking anterior, note alguns fundos diferentes, o que se explica por uma rentabilidade bacana (acima do CDI) aliada a uma volatilidade mais baixa em relação ao mercado.

Espero que tenham gostado. Quis dividir informações para ajudar a todos que investem ou pensam em investir no mercado de fundos de ações. Infelizmente, não tenho conhecimento de nenhum local que disponibilize uma visão do mercado de ações como um todo de forma gratuita tal qual esta apresentada. E ressalvo que a análise contempla fundos bastante diferentes, com estratégias diversas de exposição, de alavancagem, e se investem em ações apenas no Brasil ou também no exterior. Uma análise multifatorial (de exposição a diferentes fatores de risco) poderá ordenar o ranking acima de maneira substancialmente distinta.

É sempre muito importante também ressaltar que a lista acima não representa, de nenhuma forma, sugestão de investimento. Entendo que uma decisão de investimento precisa vir sempre acompanhada de uma análise bem mais completa e cuja decisão dependerá fundamentalmente do investidor. Por fim, fica o convite para me seguir nas redes sociais @carlosheitorcampani. Procuro sempre publicar conteúdo relevante de educação financeira, investimentos, previdência e finanças em geral.

Forte e respeitoso abraço. Aguardo cada um de vocês nas minhas redes sociais.

* Carlos Heitor Campani é PhD em Finanças, Professor do Coppead/UFRJ, Pesquisador da Cátedra Brasilprev em Previdência e Pesquisador da ENS – Escola de Negócios e Seguros. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na sexta-feira.