- Lucro líquido da gigante do petróleo caiu no 3T22;

- Empresa anunciou R$17,5 bi em dividendos;

- InvestingPro vê sinais positivos para o futuro;

Uma das maiores empresas do mundo na exploração, produção e comercialização de petróleo e gás natural, a Petrobras (BVMF:PETR4) divulgou seu balanço do terceiro trimestre de 2023 na última quinta-feira, 9 de novembro. Embora os números pareçam decepcionantes, com queda grande no lucro, ainda foram dentro do esperado. E o InvestingPro enxerga um futuro interessante para a gigante brasileira.

BLACK FRIDAY Antecipada: Tenha mais desconto no plano bianual com cupom “investirmelhor”

Balanço de altos e baixos, mas dentro do esperado

A Petrobras apresentou queda de 42,2% no lucro líquido no 3T23 em relação ao mesmo período de 2022, chegando ao valor de R$ 27,2 bilhões. A receita com vendas também caiu 26,6% na base anual, para R$ 124,8 bi. Os valores negativos são creditados à desvalorização do real frente ao dólar e ao alto preço que o Petróleo Brent ano passado – levando a números mais altos na época.

Por outro lado, também há pontos positivos no balanço de novembro. O EBITDA ajustado caiu 27,6% no ano, para R$ 66,2 bilhões, mas subiu 16,8% no trimestre. E a Dívida Líquida também baixou para US$ 43,7 bilhões, resultado 7,9% abaixo de 2022. O Fluxo de Caixa Operacional caiu 10,6% em relação ao ano passado, para R$ 56,5 bi, mas ainda é o quarto maior da história da empresa.

A Capitalização de Mercado da Petrobras fechou a semana em quase R$ 475 bilhões. Lembrando que em outubro a empresa chegou a ter o maior valor de mercado de sua história, atingindo R$ 520 bilhões.

Dividendos e governança na mira do mercado

A empresa também anunciou o pagamento de R$17,5 bi em dividendos em fevereiro. A data de corte (ex-dividendos) será em 22 de novembro, então quem quiser aproveitar o pagamento de proventos de R$ 1,34 por ação tem pouco mais de uma semana para comprar. A expectativa do mercado antes da divulgação era, no entanto, de cerca de R$ 1,60 por ação.

Por outro lado, o mercado levanta dúvidas sobre a governança na Petrobras. A petrolífera deve submeter aos acionistas proposta de alteração do estatuto social que pode, entre outras mudanças, afetar a distribuição de dividendos acima do mínimo futuramente. Em geral, o movimento foi visto como negativo.

InvestingPro vê sinais positivos

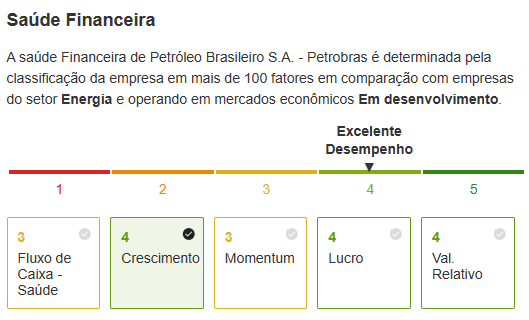

Mesmo com queda no lucro líquido, o InvestingPro considera a Saúde Financeira da Petrobras muito boa. Com nota 3,51, tem classificação B e está entre as melhores da B3 (BVMF:B3SA3).

Com dívida controlada e alto fluxo de caixa, a empresa não deve ter grandes problemas a curto ou médio prazo. E também negocia a múltiplos baixos. Dentro da categoria de Valor Relativo, por exemplo, destaque para o EV/EBITDA de 2,3x da empresa, além de um P/L de 3,0x e um Earnings Yield de 34,9%. Em Lucro, o Lucro Líquido ainda é muito alto, apesar da queda. O ROE de 40%, a Margem Bruta de 50,6% e a Margem Operacional de 42,3% são números positivos.

Já a ferramenta de preço-justo também vê futuro promissor para a PETR4, a ação preferencial da empresa. O papel fechou a semana cotado em R$ 34,72, mas tem potencial de valorização de 55,1%, já que seu preço-justo seria de R$53,84. Dentre os oito modelos de valuation usados pelo InvestingPro , destaque para a projeção de 10 anos do Fluxo de Caixa Descontado da Petrobras, com preço-justo de R$ 68,30. O modelo menos otimista, de Múltiplos de Preço/VPA, projeta R$ 43,18 para a ação.

Petrobras também se destaca entre pares

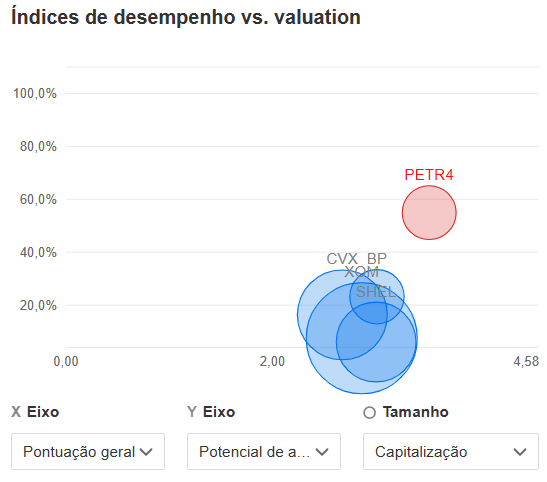

Comparando a Petrobras com outras gigantes petrolíferas mundo afora, dá para notar que a empresa também se destaca como oportunidade de investimento. Colocamos a brasileira lado a lado com Shell (NYSE:SHEL), BP (NYSE:BP), Exxon Mobil (NYSE:XOM) e Chevron (NYSE:CVX).

A empresa tem o maior potencial de valorização no preço-justo e o P/L mais baixo. A segunda colocada em upside de preço, por exemplo, é a BP, com "apenas" 23,2%. O EV/EBTIDA da BP é um pouco menor, negociando a 1,8x. Mas é válido notar que todas as petrolíferas citadas estão com preço abaixo do justo ainda e negociam com múltiplos de valuation baixos.

A brasileira também possui a melhor nota de Saúde Financeira (3,52), seguida por BP (3,01) e Shell (3,0) na classificação B, enquanto Exxon Mobil e Chevron possuem classificação C. A Petrobras também é, por muito, a melhor distribuidora de dividendos da lista, com DY de 26,6%, e com a Exxon Mobil em segundo lugar (6,1%)

O que você acha da Petrobras para o médio prazo? Valeria investir?

OBS: Os dados apresentados no texto foram coletados na sexta-feira, 10 de novembro de 2023.

Este artigo é apenas informativo; não constitui recomendação de investimento e nem pretende incentivar a compra das ações mencionadas. Lembre-se que toda empresa deve ser analisada por diversos pontos de vista e investir no mercado de renda variável sempre implica em riscos.